テスラの決算発表がありましたね。テスラという企業は以前から興味がありました。企業としてテスラという会社に魅力があると感じるという事もあるし、テスラが販売しているEVのモデル3が欲しいなと思っています。

今後、電気自動車が普及していくのであれば、リーディングカンパニーとなる可能性のあるテスラ。普通の自動車メーカーではなく、既存の概念を覆すような企業体制は投資家としても・消費者としても、とてもワクワクとさせてくれる企業だと思います。

テスラの車はカッコいいよね

もう少し安ければ、モデル3を買いたいのだけどね

テスラに対して、状況によっては少し投資をしてみてもいいかなと思う事もあるので、初めて決算を確認してみました。

まだ本格的に投資を検討している段階ではないので、軽く確認した程度ですが、せっかく決算を確認してみたので、今回はテスラについてのお話です。

決算を確認してみよう。

テスラの2023年度第1四半期(1Q)の決算発表がありましたね。

投資家の注目度が高く、人気もあるテスラ。そんなテスラの決算がどんな感じだったのか、まずは確認していきましょう。

TASLAの2023年第1四半期決算(1月~3月:1Q)

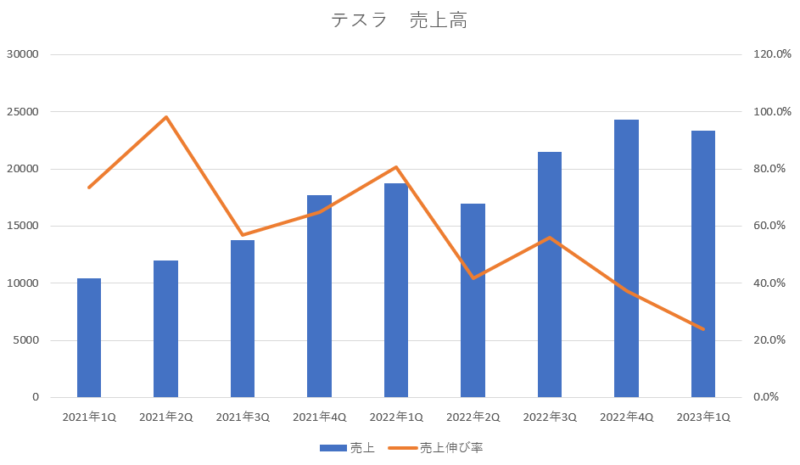

売上高 233億2900万ドル(24%増加)

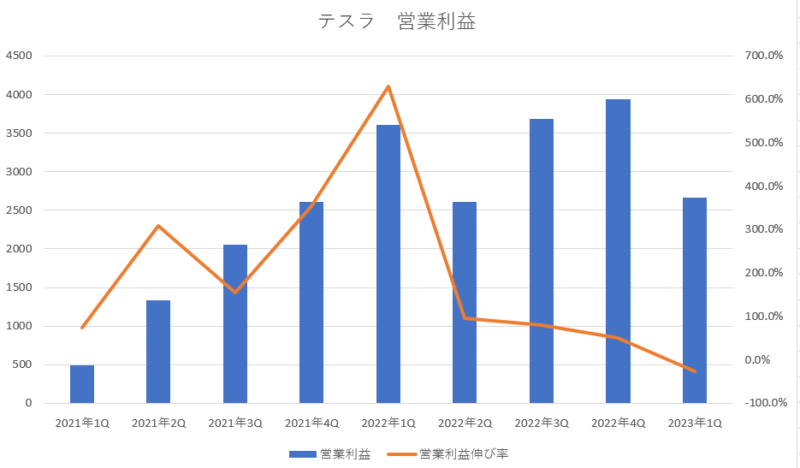

営業利益 26億6400万ドル(26%減少)

純利益 25億1300万ドル(24%減少)

1株利益(希薄後) 0.73ドル(23%減少)

売上の伸びは24%の増加となっているので、普通の企業で考えると非常に良かった内容だと言えるのかもしれないけれども、テスラは40%~50%の増加は当たり前のように叩き出していた企業なので、この数字だと伸び悩んだ感じがしてしまいますよね。期待値が高い企業の宿命だともいえると思います。

売上の伸び率が落ちてきているのは気になりますね。

営業利益は減少しています。売上の伸びも減少している状態でさらに営業利益も減少しているようでは苦しいですよね。テスラが魅力的な企業になってきたのは、昔と違って利益を取れるようになってきたからという側面があります。その魅力的な部分で、前年を下回っているようであれば厳しいかなと感じます。

売上の伸び率と同じように、営業利益の伸び率も下がってきています。

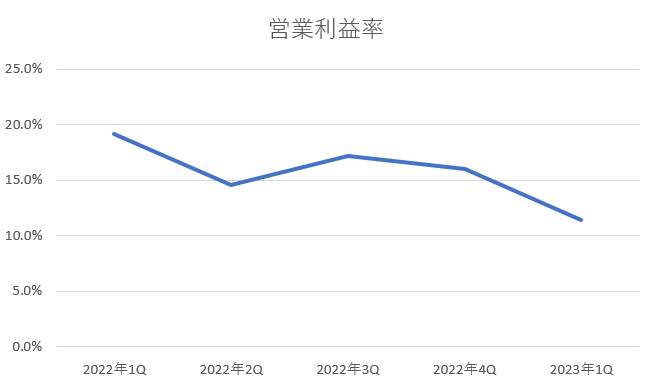

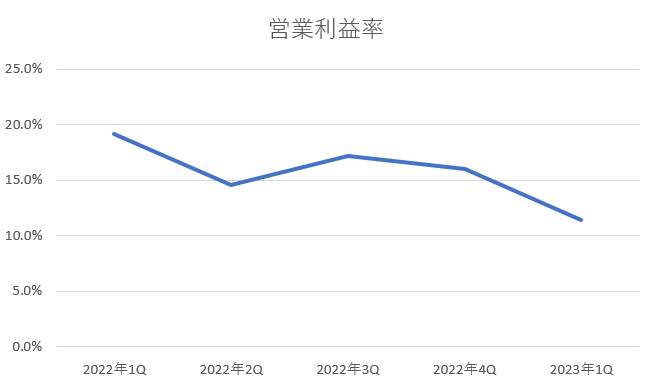

営業利益の伸び率だけではなく、営業利益率の方も確認してみたいと思います。

こちらが営業利益率のグラフです(少し見にくいと思いますがすいません)

営業利益率をみても低下してきているので、ここで踏んばらないとズルズルと行くのかなと思ってしまいます。営業利益率も落ち込んでいるし、粗利益率を確認しても落ち込んでいたので少し心配ですね。

市場予想も確認してみましょう。

「市場予想」

売上高 236億ドル

営業利益 30億ドル

純利益 28億8000万ドル

1株利益(希薄後) 0.72ドル

市場予想と比較してみても、全てにおいて市場予想を下回っています。決算発表後のテスラの株価は約10%ほど下がっていましたが、期待値が高かった分だけ、やはり売り込まれるのは当然だと言った感じですね。

利益の低下の原因

今回の決算では、利益が低迷していた理由については、次のように述べていました。

- 競争激化

- 景気の低迷

- 物流の問題

- 製品保証コストの上昇

- 原材料・コモディティ価格の影響

- 新型電池「4680」の増産コスト

- 新工場が充分に稼働していない

- 需要喚起を狙った値下げの影響

これらの理由の中で、やはり気になるのは、「値下げの影響」と「原材料価格の影響(インフレの影響)」ですよね。

原材料やコモディティ価格の影響を受けているにも関わらず、値下げを行わないといけないというのは、インフレの流れに逆行している事になりますよね。これは、なかなか厳しい展開だと思います。

値下げが出来る事は凄い事でもある

ただ、値下げをしても利益を確保できるレベルにあるという事は凄い事でもあると思っています。EVを生産している企業で、EV部門が黒字化しているメーカーはほとんどないです。なので、テスラが値下げをして魅力的な価格になっていけば、他社も追従しないといけなくなるので、苦しくなるのは他社の方という事になるかもしれません。

イーロン・マスク氏も「より低い利益率で大量の車をシフトさせ、将来的に高い利益率を獲得する方が良い」と述べており、短期的な採算を犠牲にしても積極的に値下げして、売り上げを確保していき、競争激化を乗り切る戦略のようです。

テスラは、今年に6回目の値下げを行っており、それが利益を損なっている原因となっていますが、体力のあるうちに値下げを行って他社をけん制してテスラに有利な状況に持っていこうとしているみたいですね。

これは、アマゾンなども行っている戦略でもあり、アマゾンは先行者有利の状況をいかしてクラウドで相次ぐ値下げを行い、他社の値下げを誘発し、結果として他社の利益を損なう事になっています。将来有望なクラウド業界で利益が出ているのはアマゾンだけであり(マイクロソフトは非公開、グーグルなどの他社は赤字)、クラウドの美味しい利益をアマゾンは独り占めしています。

テスラの値下げ戦略も、短期的には非常に高い代償を支払う必要があり、痛みを伴うかもしれませんが、その痛みは他社も同じように味わうために、長期的には独り勝ちになる可能性はありえると言えるかもしれませんね。

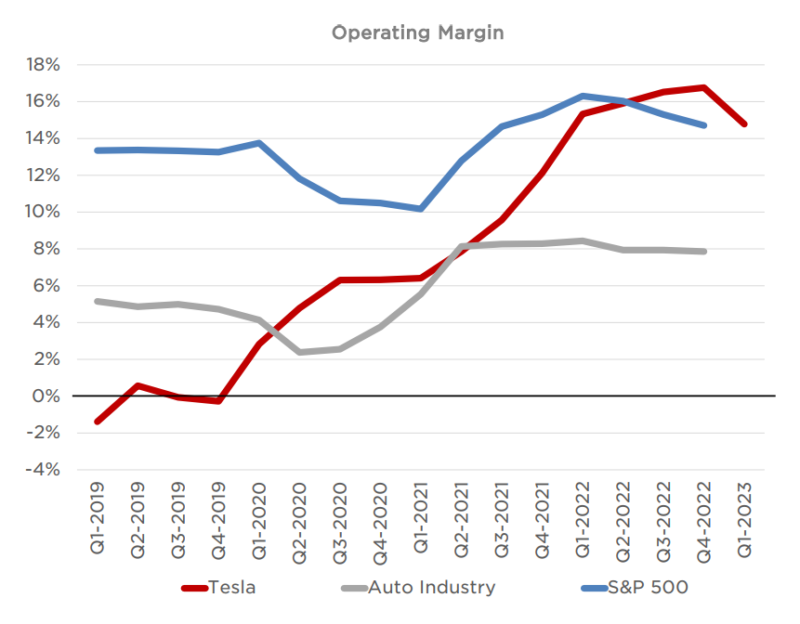

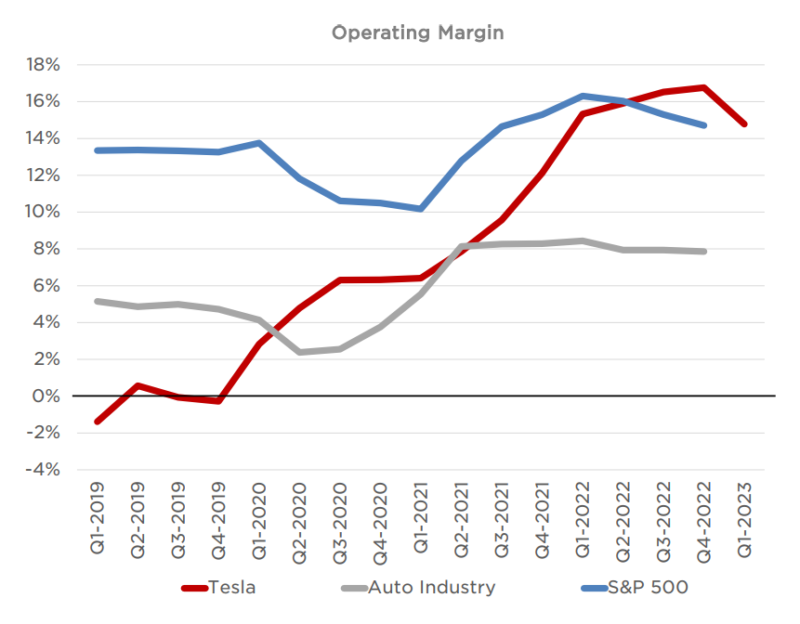

テスラの決算書に営業利益のグラフがあったので、ここで少し確認してみましょう。赤線がテスラで、灰色線が同業他社(自動車メーカー)、青線がS&P500の企業の平均です。

こうやっていると、テスラが自動車メーカーの中では突出した営業利益率を誇っているのが分かりやすいと思います。

2021年度の大手自動車メーカーの営業利益率は、トヨタが9.5%、ホンダが6.0%、VWグループが7.7%、なので最近は営業利益率が15%を超えていた新規参入のテスラは驚異的でもあると言えます。

自動車メーカーは利益が出にくい体質なので、そんな中でS&P500の普通の企業と同じような利益率を出せていたテスラは素晴らしいと思います。

販売台数はクリアできるのか

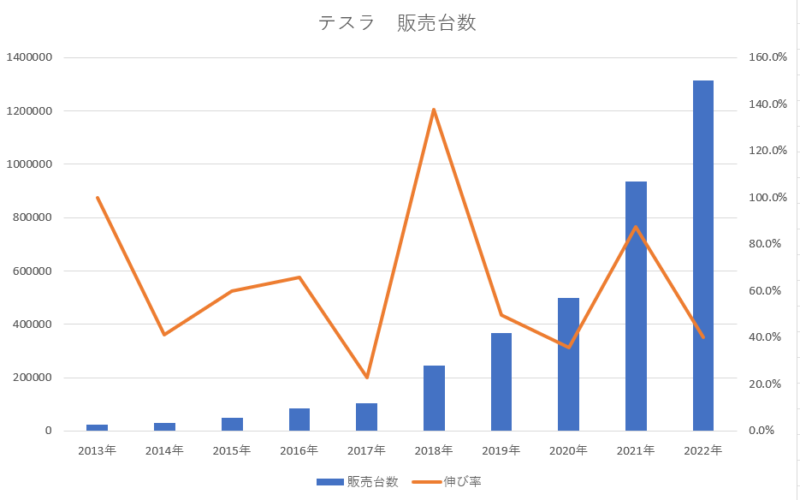

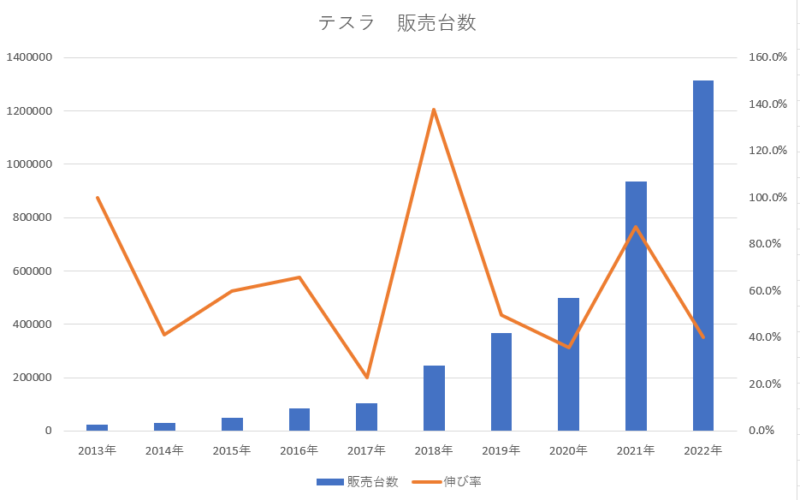

テスラの販売台数は、2022年度は年間生産台数は136万台で、販売台数は131万台でした。

2023年度の第1四半期は、生産台数が44万台、販売台数が42万台でした。今年度については、180万台の販売を予定しているみたいです。

テスラの今までの販売台数をみてみると、急ピッチで成長しているのが凄いですね。

イーロン・マスク氏は会見で、今年度の第3四半期にはサイバートラックの納車を見込んでいると話していたので、下半期には期待のサイバートラックの販売台数が少し上乗せされるかもしれませんね。初年度の生産台数は少ないと思いますが、来年からは期待できるのかもしれません。

ちなみに、イーロン・マスク氏は2020年のツイートで「2030年までに年間2000万台を生産する」と目標を掲げていました。2000万台というのは、世界の自動車メーカートップ2のトヨタグループとフォルクスワーゲングループを合計したレベルなので、現実離れした数字だと思います。

でも、今年度は180万台が目標となっており、今後も年間の販売台数成長率が40%ぐらいを維持していくとすると2030年には1900万台となっており、目標値に近づきますね。流石に今後も40%の成長率を保つのは難しいと思うので、困難な目標値であるとは思いますが、それでも世界トップ水準の1000万台ぐらいは行きそうな勢いはありますよね。

まとめ

さて、非常に魅力的な雰囲気を醸し出しているテスラですが、実際に購入するとなると少し躊躇してしまいます。

やはり期待値が高い分だけ高値圏なのではないかなと感じています。

値下げの影響を少し見極めたいという気持もありますし、今後の景気次第ではテスラにとっては非常に苦しい展開になってくると思います。

景気が減少していくのであれば当然ながらテスラなどの自動車などの販売も振るわない結果になります。販売台数も減っている中で、値下げによる利益率の低下も重なれば、テスラの株価にも悪影響を及ぼす結果となるのではないかなと考えています。

高い期待値が付いている分だけ、期待に応えれなかったときの反動は大きくなります。なので、個人的には少し様子を見ている方が無難かなと思っています。

値下げの影響で利益率が更に低下して、景気悪化の影響で販売台数も伸び悩む。テスラのような期待値の高い銘柄は、そのような展開になって株価が下っている局面で狙っていく方がいいのではないかな。

買えなければ縁がなかったと思いながら、買いたいと思う水準になるまで待っていればいいのかなと思っています。

コメント