中国経済はコロナ過を脱したら復活していくと言われていましたが、蓋を開けてみれば経済は低迷しており、未だに景気が回復していく兆しがみえません。中国株も全般的に元気がなく、低迷が続いたままになっています。

いつになったら株価が回復するんだろうね

そろそろ回復してほしいですよね

米国株の今年の相場はそれなりに好調なのに、中国株市場は低迷が続いたままで取り残されています。

私が保有しているテンセントやアリババも株価がさえない状態が続いています。そんな感じで相変わらず低空飛行を続けているテンセントが決算を発表していました。

今回は、テンセントの決算内容を詳しく見ていきたいと思います。

テンセント2023年第3四半期決算(3Q:7月~9月)

テンセント2023年第3四半期決算(3Q:7月~9月)

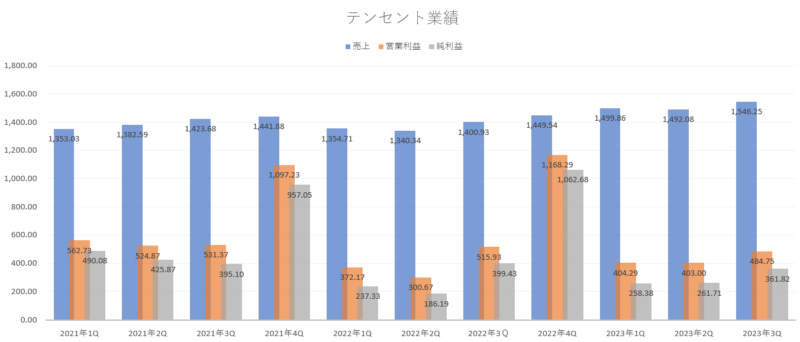

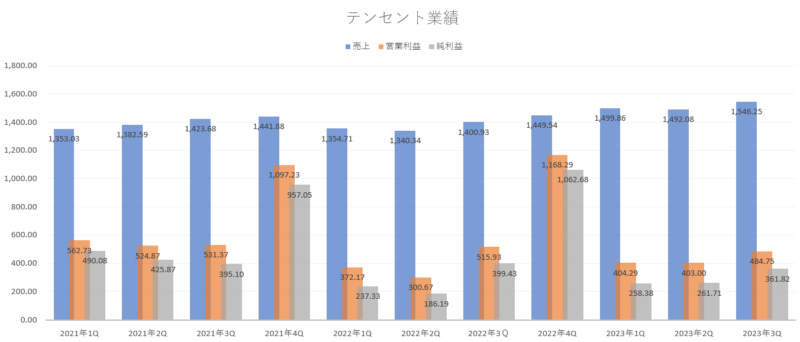

売上高 1546億2500万元(10.3%増加)

営業利益 484億7500万元(6.0%減少)

純利益 361億8200万元(9.4%減少)

1株利益(希薄後) 3.752元(8.5%減少)

(市場予測)

売上高 1548億元(0.1%下回る)

純利益 324億元(11.6%上回る)

今年の入ってからの決算ではしっかりと業績が回復してきており、今期も売上を10.3%増価させているなど好調を維持しています。売上高は過去最高を更新しており、中国経済が軟調な中でもテンセントの調子は良かった方だと思います。

市場予測と比較すると、売上は市場予測とほぼ変わらない水準となっています。一方で、利益に関しては市場予測を11.6%も上回っています。

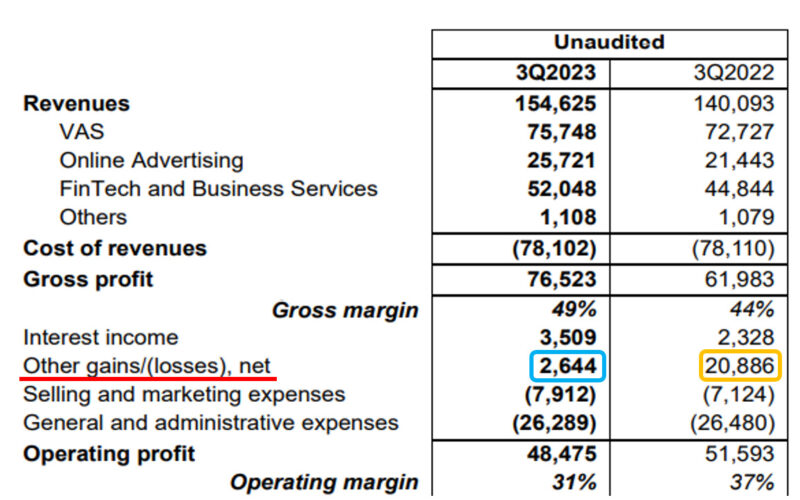

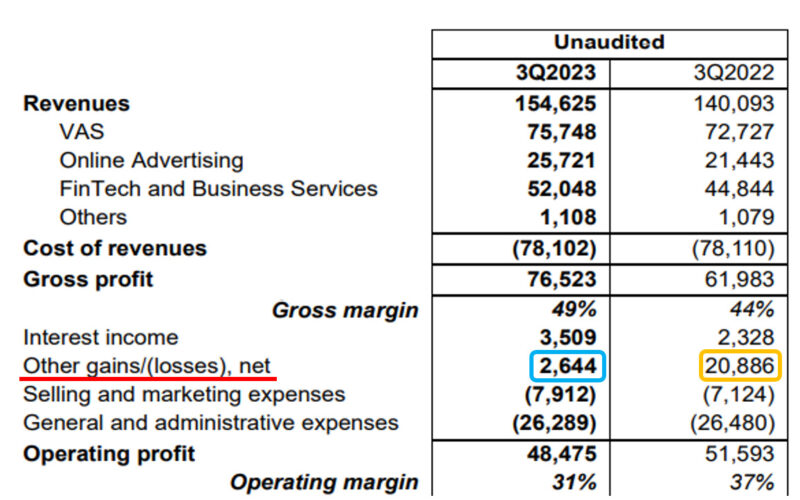

営業利益や純利益は前年度(2022年3Q)よりも減っていますが、粗利益率は49%となっており、前年度の44%を更に上回っているので、利益はしっかりと取れる体制になっていると思います。

その証拠に、利益に関しては、一時的な投資収入(Other gains, net)が前年度の208億8600万元と比べると今期は26億4000万元と大幅に減少しているにも関わらず、営業利益や純利益は前年を若干下回る程度でした。

従来のテンセントは、投資先の時価評価の増加などで一時的な投資収入(Other gains, net)が大きく伸びていて利益が過大に増えていたのですが、最近はテンセントが保有していたJDドットコムや美団の株式をを特別配当で排出しており、その影響もあって一時的な投資収入(Other gains, net)は大きく減っています。この影響があっても利益が出せるようになっています。昔のように投資先の評価額ではなく自社の業績だけで高成長するテンセントに徐々に戻ってきていると感じます。

では、一時的な影響を除いた実質的な利益(非IFRSベース)を確認してみましょう。

※非IFRSベース(特定の一時的および非現金支出項目を除外して中核的な利益を反映させることを意図している)

(非IFRSベースの決算)

営業利益 554億8300万元(35.6%増加)

純利益 449億2100万元(39.2%増加)

1株利益 4.657元(40.8%増加)

非IFRSベースでみてみると、利益を大きく伸ばしています。

少し前までは4期連続で非IFRSベースがマイナス成長だったのですが、2022年3Qからプラスに転じており、その後はプラス成長を1年間維持しており、今期は伸び率も大幅に高めているので、かなり状態が良くなっていると思います。

部門別売上高

では、部門別の売上高をみてみましょう。

第3四半期の部門別売上高(前年同期比)

VAS部門 757億4800万元(4.1%増加)

フィンテック・クラウド 520億4800万元(16.0%増加)

オンライン広告 257億2100万元(19.9%増加)

その他 11億0800万元(2.6%増加)

VAS部門は、ゲーム部門とソーシャルネットワーク部門の合計です。

(ソーシャルネットワーク部門は、音楽・動画ストリーミング配信サービスなど)

ゲーム部門(国内) 327億元(4.8%増加)

ゲーム部門(海外) 133億元(13.6%増加)

ソーシャル部門 297億元(0.3%減少)

| 項目 | 2023年3Q(今年度) | 2022年3Q(前年度) |

|---|---|---|

| VAS部門 | 757億元 | 727億元 |

| (SNS関連) | 297億元 | 298億元 |

| (国内ゲーム) | 327億元 | 312億元 |

| (海外ゲーム) | 133億元 | 117億元 |

| 広告 | 257億元 | 215億元 |

| 決済・クラウド | 520億元 | 448億元 |

| その他 | 12億元 | 11億元 |

| 売上合計 | 1546億元 | 1401億元 |

主力部門のVAS部門の伸び率はやや低いですが、最低限の目標であるプラス成長は維持しているのでとりあえず合格点はクリアしていると思います。

VAS部門を更に細かくみていくと、伸び悩んでいた国内ゲーム部門は4.8%増加と健闘しています。去年までは停止されていた新作ゲームの販売が今年は中国当局から許可された事で売上が順調に伸びました。

また国際ゲーム部門は、前年同期比13.6%増加の133億元(為替変動の影響を除けば7%増加)で、「PUBG モバイル」の収益が回復したほか、「Goddess of Victory:NIKKE( 勝利の女神ニケ)」の収益が貢献したようです。

ソーシャル部門については、前期はプラス成長となっていましたが、今期はほとんど伸びておらず若干のマイナス成長となっていました。まだ安定していない感じですね。

従来の主力部門であったゲーム部門を追いこして、今ではテンセントの主力部門となっているフィンテック・クラウド部門は今期も順調に二桁成長を維持しており、今後もこの調子で頑張っていってもらいたいですね。

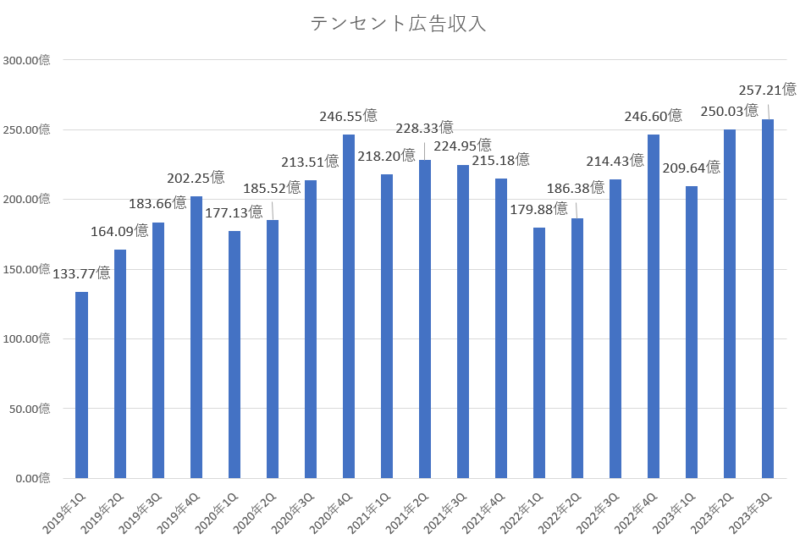

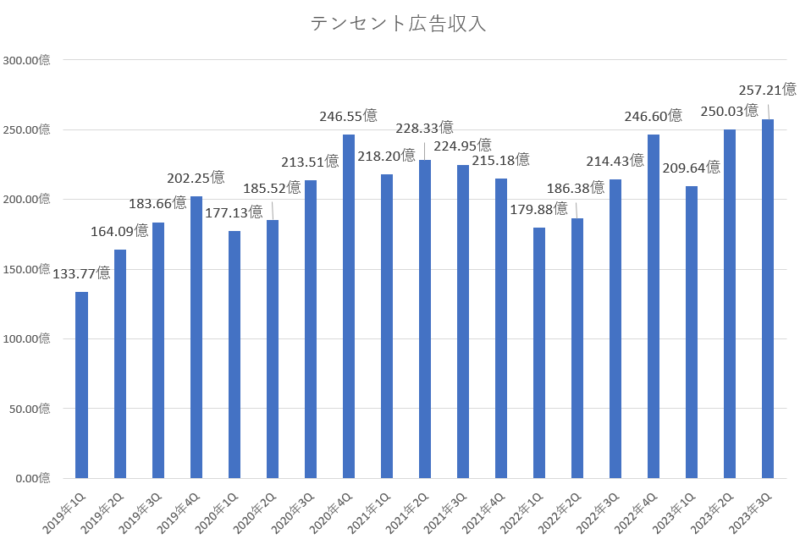

第三の柱に育たないといけない広告部門は少し詳しくみてみましょう。

| 決算年度 | 広告収入売上高 | 前年対比成長率 |

|---|---|---|

| 2021年1Q | 218億2000万元 | 23.2%増加 |

| 2021年2Q | 228億3300万元 | 23.1%増加 |

| 2021年3Q | 224億9500万元 | 5.4%増加 |

| 2021年4Q | 215億1800万元 | 12.7%減少 |

| 2022年1Q | 179億8800万元 | 17.6%減少 |

| 2022年2Q | 186億3800万元 | 18.4%減少 |

| 2022年3Q | 214億4300万元 | 4.6%減少 |

| 2022年4Q | 246億6000万元 | 14.6%増加 |

| 2023年1Q | 209億6400万元 | 16.5%増加 |

| 2023年2Q | 250億0300万元 | 34.1%増加 |

| 2023年3Q | 257億2100万元 | 19.9%増加 |

広告収入は、前年の実績が低かったので前年対比でプラス成長になるのは当然だったので、どれだけしっかりと売上を伸ばす事が出来るのかが重要だったのですが、結果として第2四半期に引き続き、過去最高の売上高を塗り替えているほどの好調ぶりでした。

広告収入の成長性は19.9%増加となっており、テンセントの中で一番成長率が高かったので、この調子を維持してもらいながら成長を続けていくと数年後にはゲーム部門を追いこす主力部門となるポテンシャルを秘めているので期待したいですね。

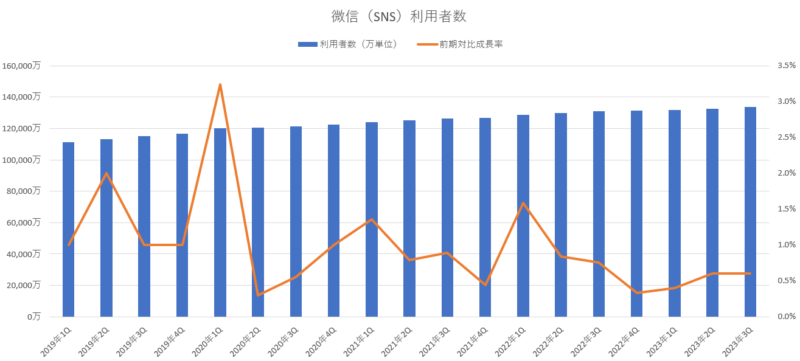

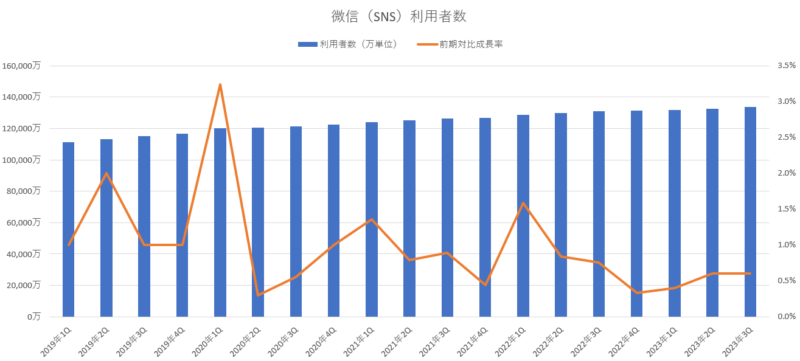

次に、微信(ウィーチャット:中国版のラインみたいなSNS)の利用者数を確認してみましょう。

| 決算年度 | 微信(SNS)利用者数 | 前期対比成長率 |

|---|---|---|

| 2021年1Q | 12億4160万人 | 1.4%増加 |

| 2021年2Q | 12億5140万人 | 0.8%増加 |

| 2021年3Q | 12億6260万人 | 0.9%増加 |

| 2021年4Q | 12億6820万人 | 0.4%増加 |

| 2022年1Q | 12億8830万人 | 1.6%増加 |

| 2022年2Q | 12億9910万人 | 0.8%増加 |

| 2022年3Q | 13億0890万人 | 0.7%増加 |

| 2022年4Q | 13億1320万人 | 0.3%増加 |

| 2023年1Q | 13億1900万人 | 0.4%増加 |

| 2023年2Q | 13億2700万人 | 0.6%増加 |

| 2023年3Q | 13億3600万人 | 0.6%増加 |

前期に引き続き、僅かながらではありますが増えています。ほぼ中国の人口ぐらいの人数になっているので、もう利用者数は伸びないだろうと思いながら数年経っていますが、まだジリジリと伸び続けています。これだけの人数が使うということは、それほど生活に密着したアプリと言う事なので素晴らしいというか恐ろしいなと感じるぐらいの浸透ぶりですね。

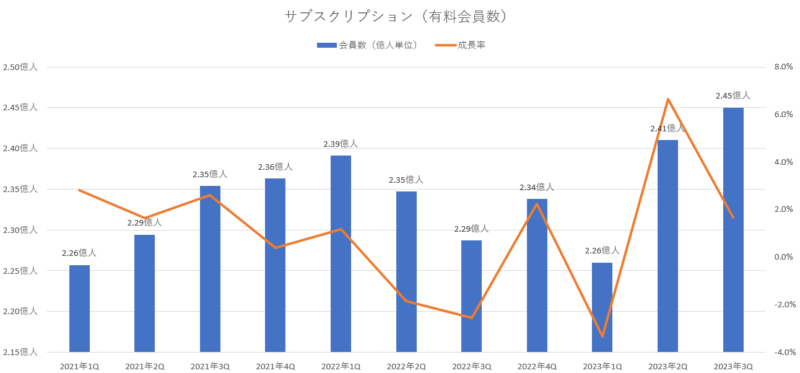

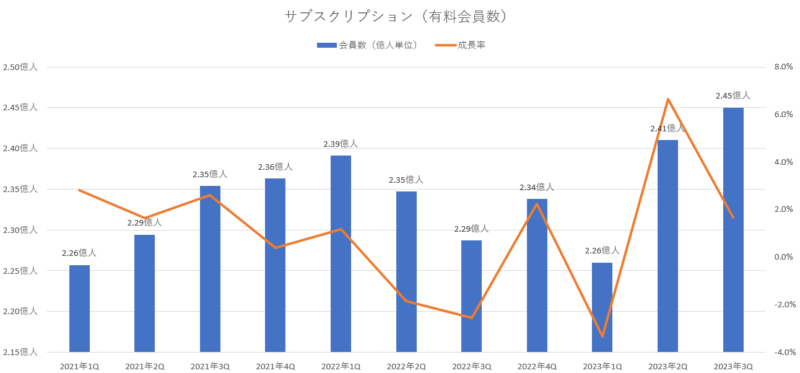

サブスクリプション(有料会員数)も確認してみましょう。

| 決算年度 | サブスクリプション会員数 | 前期対比成長率 |

|---|---|---|

| 2021年1Q | 2億2570万人 | 2.8%増加 |

| 2021年2Q | 2億2940万人 | 1.6%増加 |

| 2021年3Q | 2億3540万人 | 2.6%増加 |

| 2021年4Q | 2億3630万人 | 0.4%増加 |

| 2022年1Q | 2億3910万人 | 1.2%増加 |

| 2022年2Q | 2億3470万人 | 1.8%減少 |

| 2022年3Q | 2億2870万人 | 2.5%減少 |

| 2022年4Q | 2億3380万人 | 2.2%増加 |

| 2023年1Q | 2億2600万人 | 3.0%減少 |

| 2023年2Q | 2億4100万人 | 6.6%増加 |

| 2023年3Q | 2億4500万人 | 1.6%増加 |

SNS(微信:ウィーチャット)の利用者数はすでに13億人に達しており、14億人という中国の人口にほぼ匹敵する人数となっているので、微信の利用者数の増加はいずれは頭打ちになります。そこの代わりにこのサブスクリプションが成長していく事が重要なのではないかなと個人的には思っています。

少し前まで有料会員数は減少傾向が続いていたのですが、前期に引き続き今期もサブスクリプション(有料会員数)を伸ばして過去最高を更新していたので良かったと思います。この調子を維持していく必要があるので、今後も経過を見守っていきたいと思います。

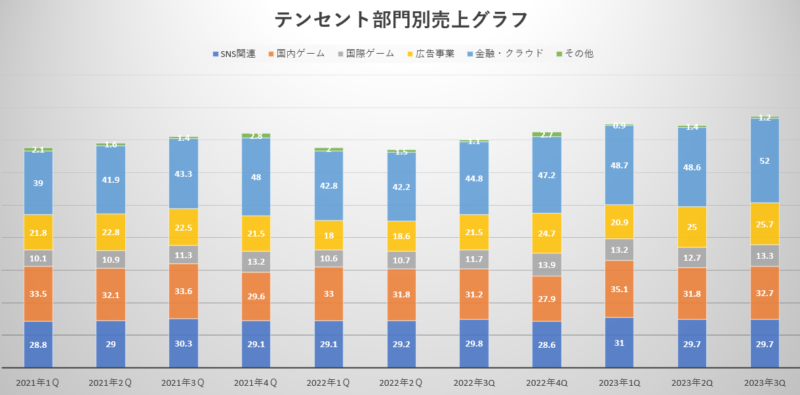

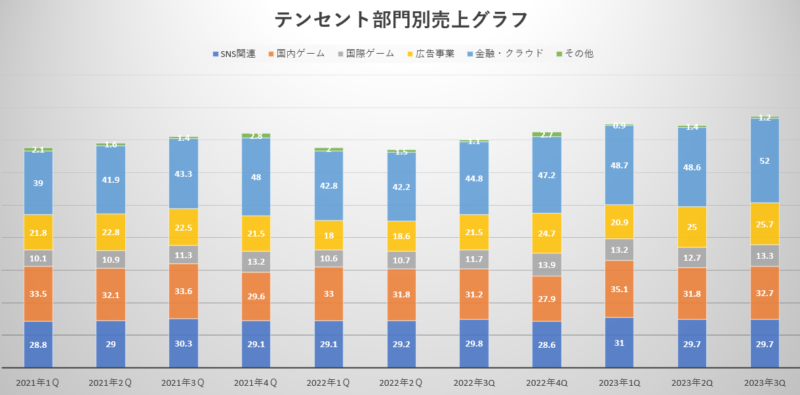

次は、部門別の売上グラフを確認してみましょう。

売上は、しっかりと右肩上がりのグラフとなっており、順調に成長していると思います。以前はゲーム部門の割合が一番多くを占めていたのですが、近年はフィンテック・クラウドが一番多くなっており、広告収入の割合も増えてきました。

以前ほど綺麗に各事業のバランスが整っているという感じではないですが、どれか1つの部門に極端に大きく依存しているといった感じでもないので、比較的バランスの良い売上構成だと思います。

決算のまとめと今後の見通し

前回の決算の際に「最悪期は脱した」と感じたのですが、肝心の株価はその後も平行線を続けており、株価はイマイチな状態が続いています。

今期の決算をみても、売上をしっかりと伸ばしてきており、復活していると感じます。去年は中国当局から凍結されていた新作ゲームの販売が今年から許可された事も売上の増加に貢献しています。

利益は前年と比較すると減っていますが、JDドットコムや美団の保有株を特別配当で排出した事で一時的な投資収入(Other gains, net)が減っているという事なのですが、その代わり一時的な投資収入で業績が左右される事が少なくなっていくと思うので、テンセントの今後にとってはこの方がいいと感じます。

テンセントの馬化騰(ポニー・マー)CEOは、「人工知能(AI)モデルへの投資を増やし、コンテンツや広告を利用者に正確に勧める能力を高めていく」と語っていたので、今後の効率化に期待したいですよね。

今回もテンセントは自社株買いをしてくれていました。最近は自社株買いを続けてくれているので有難いですよね。最近の自社株買いを確認してみると、2022年2Qは970万株で31億円、2022年3Qは4280万株で118億元、2022年4Qは4560万株で120億元となっており、2023年1Qは1250万株で40億元、2023年2Qは3590万株で112億元、今回は4750万株で140億元となっています。テンセントは底値圏で自社株買いするのが得意なので、このあたりが底値圏だと判断しているのでしょうね。

テンセントの業績は持ち直してきており、売上もしっかりと増加しています。粗利益率も伸ばしてきているので、今後はしっかりと利益を確保できると感じます。

ただ、株価は相変わらず低空飛行を続けています。PERは15倍程度となっており、成長株とは呼べない水準になっています。従来のテンセントはPERが30倍ぐらいあるのが普通の状態であり、株価が大きく下がってPERが低くなっても20倍前半だったことを考えれば、異常に安い水準になっていると思います。

やはり、中国当局への信頼感が損なわれており、中国政府の突然の政策変更で中国企業全体の業績を損なう可能性を意識されており、欧米の投資家が中国株市場に戻ってきていないのが痛いですよね。

また、ロシアのウクライナ侵攻やイスラエルのガザ地区への攻撃などで、武力侵攻への警戒感が高まっており、中国が台湾への侵攻を行う可能性を懸念されている事も相場を冷やしている要因となっています。

業績のポテンシャルからすると非常に安値に置かれているテンセント。外的要因に影響されて評価は低いですが、決算を見る限りではテンセント自身が持っている成長性はそれなりにあると感じます。

中国への警戒感などが払拭されると株価は急上昇する可能性を秘めていますが、安定感に欠ける事から、主力株として保有するよりもサブ的な感じで保有していくのが無難なのかなと思います。

さて、今回の内容は、YouTubeにもアップしています。動画でみると、ブログとは違う魅力などもあると思いますので、ぜひYouTubeの方も見てくださいね。

↓↓YouTubeはこちらからどうぞ↓↓

コメント