今週の月曜日と火曜日の米国市場は大幅上昇して株価もだいぶ戻していましたね。

結構大きな反発をしたので、相場の見通しも様々な意見が飛び交うようになっています。

- すでに底打ちをした

- 今年の下落はすでに止まった(来年は再び下がるけどね)

- 今年の下落はまだ続く(来年は上昇するけどね)

- 今年の下落もまだ続くし、来年も下がり続ける

相場なんて誰も読めないので、意見も割れています。皆さんの見通しはどれなんでしょうね。

私の見通しは、4番目の今年も来年もまだ下がるという見通しですが、もちろんそれが当たるかどうかなんて分かりません。未来なんて誰も読めないからね。

相場という未来を誰も読めないのであれば、相場を読めない事を前提とした投資をすべきだという事は、数々の投資の古典本にも書かれている事であり、それは正しい事だと思います。

それを理解した上で、自分なりに自分独自の投資方法や投資感を楽しめたらいいのではないかなと思います。

稲妻が輝く瞬間に相場に居合わせなければならない

投資をしている人であれば、1度は目にしたことがある言葉だと思います。

敗者のゲーム 著者:チャールズ・エリス氏

「稲妻が輝く瞬間に相場に居合わせなければならない」

有名なセリフであり、有名な投資本ですよね。読んだことがある人も多いと思います。

簡単にこのセリフを説明すると、株式市場において稲妻が輝く瞬間を逃すと得られるリターンは大幅に減少すると言われています。稲妻が輝く瞬間とは相場が大きく上昇している時です。

この稲妻が輝く時を事前に予測できて大きく稲妻が輝くときにタイミングよく投資が出来れば大成功できるのですが、通常は誰も相場を読む事などは出来ないことから「稲妻が輝く瞬間」をタイミングよく掴むことは不可能です。

ゆえに、タイミングを図るよりは相場に居続ける事の方が大切だと言われています。

この稲妻が輝く瞬間を逃してしまうとどうなるのか?

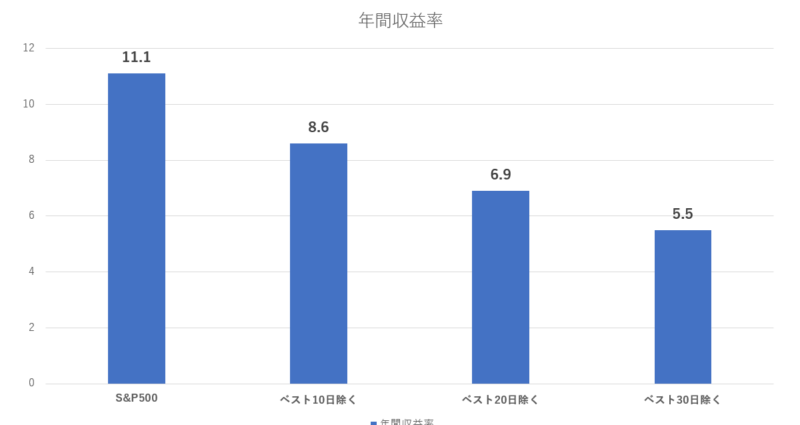

1980年~2008年までのS&P500のリターンは平均すると11.1%だったらしいのですが、大きく上昇した日(ベストリターンの日)を10日逃すとリターンは8.6%まで下がり、ベストリターン20日を逃すとリターンは6.9%まで下がり、ベストリターン30日を逃すと5.5%までリターンは下がってしまうそうです。ゆえに、ベストリターンの日を逃さないように相場に居続ける(バイアンドホールドを貫く)必要があるという事になります。

株式市場の大きなリターンは、相場が急上昇した時にもたらされ、その多くは〇〇ショックなどの大きく下落した後に訪れる急反発時にみられる事が多い。そのため株式市場が急落や暴落した時に手放してしまうと、稲妻が輝く瞬間を掴むことが出来なくなるという事になります。

強く意識する必要はないと思うよ

この「稲妻が輝く瞬間に相場に居合わせなければならない」というのは確かにその通りだと思います。

でも、そんなに強く意識する必要はないかなと思っています。なぜならば、ベストリターンにこだわるよりは、自分が投資をしていて不快に感じない(不安を強く覚えない)ことを意識する方が重要だと思っているからです。

インデックス投資であれば「バイ・アンド・ホールド」で相場に居続ける事で問題ないと思いますが、特に個別株に投資をしているのであれば、相場に居続けないといけないとまでは思わないです。

そもそも個別株に投資をしている時点で、浮き沈みが激しいと思います(ボラティリティが大きい)。そうであれば、ムリをする必要はないし、ベストリターンにこだわり過ぎるほうが逆に危ないと感じます。

ベストリターンを逃がしているという事は、逆にいえばベストリスク(大きく下落をした日)を回避している可能性もあるという事だと思います。

都合よくベストリターンだけを除外してリターンを比較していますが、そもそもリスク回避をして相場から離れていれば、大きく上昇した日を逃がす事もあると思いますが、大きく下落した日も回避する事もあるでしょう。そうであれば、そこまで都合よく大きくトータルリターンが引き離される事はないのではないかなと思います。

もちろん、ベストな選択は何かと言われたら「インデックス投資をバイ・アンド・ホールドしておく」という事がベストチョイスだという事に間違いはないし、その通りだと思います。

ただ、それにこだわり過ぎる必要はないと思うし、個別株投資であれば、もう少し柔軟に対応していいと思います。

投資方法によっても異なる対応

個別株投資って、リスク管理が一番大切だと思います。

ついついリターンに目を奪われがちですが、個別株投資は一発退場の危険性があります。

「稲妻が輝く瞬間に居合わせなければならない」という格言の前提には「相場は長期的にみれば右肩上がりである」という事が必須条件となっています。

ここがインデックス投資と個別株投資の大きな違いとなります。

(ただし、インデックス投資も必ず右肩上がりになるとは限らないけどね)

右肩上がりになると信じて個別株投資を続けて、それが紙くずに近いものになる銘柄を何度も見てきました。

「バイ・アンド・ホールド」が万能だというのはあくまでもインデックス投資に限った事であり、個別株投資ではバイ・アンド・ホールドすれば報われるとは限りません。

特に、小型株やハイグロース株やレバレッジを掛けている物は「長期的にみれば右肩上がり」と信じ続けると痛い目にあう可能性が高くなります。

CWEB(中国株のハイテク銘柄に2倍のレバレッジを掛けているETF)の場合だと、1年半ほど前の2021年2月が最高値で1000ドルぐらいなのですが、最近の株価は30ドルぐらいとなっており、実に97%も下落しているという暴れっぷりです。

これは、ちょっと極端な例だと思いますが、下がり続けると元に戻すのが困難になるほどの下落となります。もはや元本の大半を失った状態となります。こうなると、ホールドし続ける気力もなくなってしまいます。

100回に1回の即死に当たってはいけない

リスクを取る投資を否定する気はないです。

私もどちらかというとリスクを高く取るタイプの投資家であるし、だからこそ1億もの投資資産を作り上げれたのです。

でも、常に「即死になる事は避ける」という意識は持って投資を続けています。

100回投資をして、99回無事だったから大丈夫ではなくて、わずかたった1回でも即死になる得る可能性が高まっているのであれば、リターンを捨ててでもリスクを回避する事は重要だと思います。

長く投資を続けていても、たった1回の致命的なミスによって投資人生が終わってしまう事ほど悲しい事はないです。

相場が荒れてきて、急落や暴落・下落相場などになってくると逃げる投資家が多くなります。

そして、そんな投資家を蔑むように「稲妻が輝く瞬間に相場にいないなんて無意味だよ」とあざ笑う投資家もいますが、リターンよりもリスクを回避する事の方が大切です。

私は、何度も稲妻が輝く瞬間を逃しています。

でも、ちゃんと資産を増やす事は出来ています。

長く投資を続けていく事ができていれば、何度でも挽回する事は可能だし、それなりのリターンを手に入れる事ができます。

無理をする必要などはなく、自分が不安に感じるのであれば、リターンを逃がしてしまったとしてもリスク回避をする事は間違いではないです。

コメント