今週は、マクドナルドやエクソンモービルなどディフェンシブな銘柄の決算や、メタやアップル、アルファベット、そしてアマゾンなどの大型テック企業の決算もあったりと、なかなか重要企業の決算が集中していた1週間でもありました。

メタ(フェイスブック)の決算では、売上は4%の減少・純利益は55%の減少となっており、3四半期連続で減収となるなど厳しい業績内容でしたが、市場予測よりはマシだった事と自社株買いの枠を拡大した事を好感して決算発表後の時間外では19%も上昇するなどのボラティリティが大きい展開でした。

また、同じ日にはFRBの政策金利の発表もあり、こちらは市場予測通りの0.25%の引き上げとなっており、イベントが無事に通過した事で株式市場は上昇していましたね。

こうした中で迎えた大型テック企業の決算発表が重なる2月2日。

アップル、アルファベット、そして私の保有株であるアマゾンの決算発表が行われました。結果は皆さんご存知だと思いますが、どれもイマイチな決算内容でしたね。翌日のアマゾンやグーグルの株価はは大きく下がっていましたね。

さてでは、そのアマゾンの決算内容を確認していこうと思います。

アマゾン2022年第4四半期決算(4Q)

Amazonの2022年第4四半期決算(10月~12月:4Q)

売上高 1492億0400万ドル(8.5%増加)

営業利益 27億3700万ドル(20.8%減少)

純利益 2億7800万ドル(98.0%減少)

1株利益(希薄後) 0.03ドル(97.8%減少)

市場予測

売上高 1454億5000万ドル~1456億4000万ドル

1株利益 0.17ドル

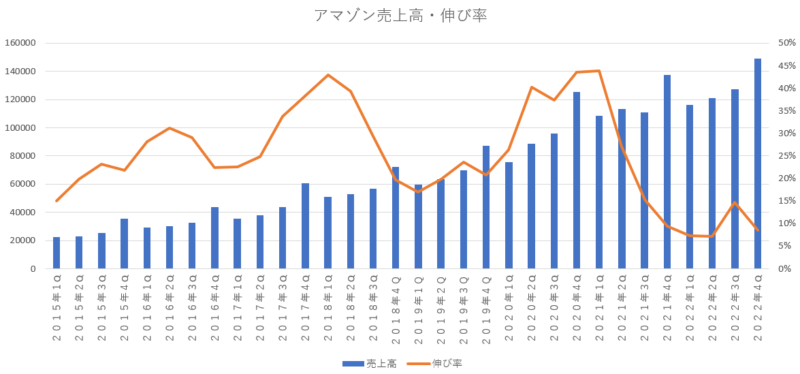

今回の決算では、せっかく前期は売上成長率が二桁成長だったのが今回の決算では売上成長率が8.5%と再び一桁台に落ち込んでいます。今までは年に1回だったセールを今年は2回実施しており、2回目のセールの売上が今回の決算に計上されているにも関わらず一桁台の成長率だったのは寂しい結果だったと思います。

ただ、市場予測よりは売上が良かったことはまだ救いだったのかもしれませんね。

営業利益に関しては、相変わらずマイナス成長となっており、依然としてコスト高に苦しんでいる印象を受けます。ただ、営業経費は、前年度と比較すると9%程度の増加となっており、一定の削減効果は出てきているのではないかなと思います。営業経費の中でも、研究開発費は前年度と比較しても35.9%増加しており、研究開発費には資金投入を惜しまない姿勢を続けているのは将来の事を考えると良い対応なのではないかなと考えています。

営業利益を押し下げたのには、3つの大きな要因があり、「(A)従業員の退職費用」「(B)有形固定資産及びオペレーティング・リースの減損」「(C)自己保険債務に関連する見積りの変更」の3つです。

(A)については、すでに発表している1万8000人のレイオフに伴う退職費用で6億4000万ドルの経費を計上しています。そして(B)については、Amazon FreshとAmazon Goなどで成長性の低い一部の店舗から撤退する事による減損にて7億2000万ドルを計上しています。(C)については、一般製品および自動車の自己保険の責任準備金を積み増した結果、13億ドルの追加費用が発生しました。

合計で約27億ドルのコスト計上となっており、これらがなければ約54億ドルの営業利益になっていました。

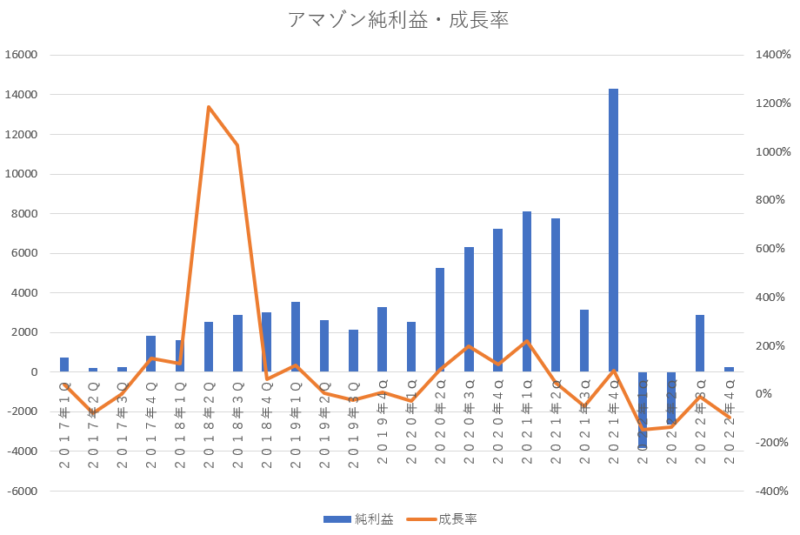

純利益に関しては、相変わらずリビアン(出資しているEVメーカー)の評価損が計上されており、これによって純利益は大きく減少しており、リビアンの評価損23億ドルを計上しています。今年度の前半あたりが株式市場の底値辺りだろうと思っているので、今年度後半もしくは来年度の純利益はリビアンの評価益が計上されていく事によって純利益が大きく上昇していく事になると思います。

最近のアマゾンの純利益はリビアンの評価益や評価損によって大きく動くようになっているので、純利益は確認する必要はなく、営業利益の方を重視していればいいのではないかなと思っています。

では、次にアマゾンが前期の決算の際に予測していた今回の決算予測を確認してみましょう。

私はアマゾンの決算を見る際には、市場予測が結果を上回っていたかどうかよりも、アマゾンが前期に予測したガイダンス通りに業績を順調に伸ばしていけているかの方が重要だと考えています。

アマゾン自身が前期の決算の時に予測した数字

売上高 1400億ドル~1480億ドル

営業利益 0億ドル~40億ドル

今回の実際の結果

売上高 1492億0400万ドル

営業利益 27億3700万ドル

アマゾン自身が前期の決算の時に予測していた売上高の想定よりも、実際に今期の売上高の方が高い結果となっており、売上に関してはアマゾンの想定よりも上回っていた事は良かったのではないかなと感じています。

一方で、営業利益の方は一応想定の範囲内とはいえ、想定の範囲は広く取っており、想定していた営業利益の真ん中ぐらいの水準だったので、良いとも悪いとも言えるほどでもない感じの結果だったのではないでしょうか。

来期(2023年1Q)のガイダンス

では、大事な来期のガイダンスである2023年第1四半期の決算予測を確認してみましょう。

(アマゾンが予測した来期のガイダンス)

売上 1210億ドル~1260億ドル(4%~8%増加)

営業利益 0億ドル~40億ドル(前年は37億ドル)

市場が予測していた来期ガイダンス(1Q市場予測)

売上高 1250億8000万ドル~1251億3000万ドル

1株利益 0.27ドル~0.29ドル

今後のアマゾンの状況を確認するうえで重要な来期のガイダンスは良いものではなかったですが、悪いというほどでもないという中途半端な感じだったと思います。

売上に関しては、イマイチの状態が続いていますね。来期も一桁台の成長に留まるという予測となっています。市場予測のガイダンスをクリアするには、アマゾン自身が予測しているガイダンスの上限付近の範囲に届かないといけないという事から厳しいガイダンスだったのではないでしょうか。

カンファレンスコールでも、景気の不透明感が続き、インフレ圧力も相まって、お客様の消費行動は慎重なままだと厳しい想定を語っていました。

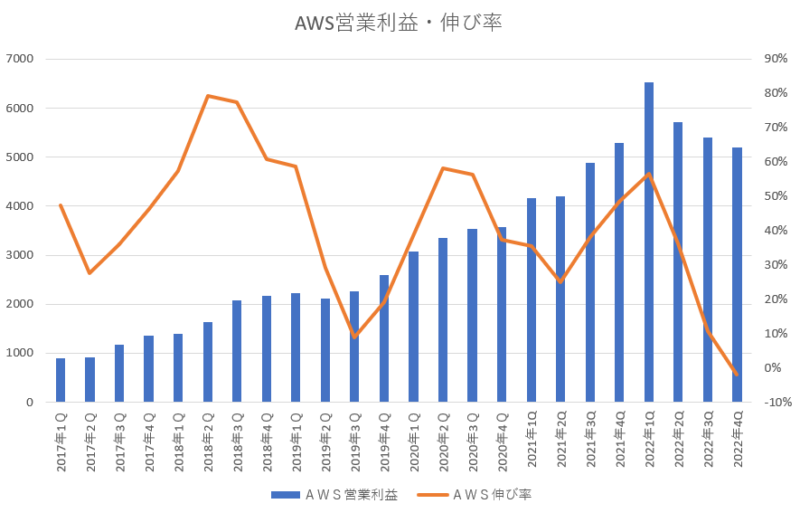

またAWSについても、今年の1月は今のところ前年比売上成長率は10%台半ばだと述べています。

アマゾンは、顧客が不景気の今はコスト削減に動いており、それに寄り添う事で長期的にはお客の信頼を勝ち取る事が出来るために、今は顧客のコストの最適化をサポートする事に力を入れていると語っており、今後しばらくはAWSの成長率は落ちると思われます。

2022年度通期決算

2022年度第4四半期決算(4Q)と同時に通期決算も発表となっていました。

ここでは、2022年度の通期決算の内容を確認していきたいと思います。

売上高 5139億8300万ドル(9.3%増加)

営業利益 122億4800万ドル(50.7%減少)

純利益 -27億2200万ドル(前年度は333億6400万ドル)

1株利益 -0.27ドル(前年度は3.24ドル)

2014年以来8年ぶりのの赤字決算となりました。第1四半期と第2四半期で出した赤字を第3四半期と第4四半期では解消しきれずに、最終赤字に転落となっています。

四半期決算の時にも述べていますが、リビアンの株価動向によって投資収益が大きく左右されるので、純利益に関してはあまり気にしなくてもいいと思っています。

売上の伸びと、営業利益の状況、AWSの伸びとAWSの営業利益の状況を確認していく事が大切なのではないかなと考えています。

まあ、それでも赤字決算となると印象が悪いので、せめて黒字を維持して欲しい所なので、来期は黒字転換してもらいたいですね。

エリア別売上高

では、エリア別の売上高を確認していきましょう。

| エリア | 売上高 | 営業経費 | 営業利益 |

|---|---|---|---|

| 北米 | 933億6300万ドル (13.3%増加) | 936億0300万ドル (13.3%増加) | -2億4000万ドル (前年-2億0600万ドル) |

| 国際 | 344億6300万ドル (7.5%減少) | 366億9100万ドル (5.6%減少) | -22億2800万ドル (前年-16億2700万ドル) |

| AWS | 213億7800万ドル (20.2%増加) | 161億7300万ドル (29.5%増加) | 52億0500万ドル (1.6%減少) |

セグメント別の売上構成比率

北米 63%

国際 23%

AWS 14%

セグメント別の営業利益構成比率

北米 赤字

国際 赤字

AWS 18.7倍

北米部門は、売上に関しては伸ばしているのですが相変わらず営業利益が赤字のままですね。これで北米部門は5期連続の赤字計上となっているのですが、インフレが当面収まらない状況にある事からコスト高によって暫くはコスト高による赤字の状態は続くのではないかと思います。

国際部門は、もはや安定の赤字計上路線を突き進んでいます。ここに関しては営業利益の赤字は気にしなくてもいいと思うのですが、売上に関しては最低限伸びてもらわないと困るので、前期や今期のように売上が減少しているのはマズいですね。とりあえず売上成長を伸ばしてもらいたいところです。

AWS部門は、今のアマゾンを牽引する動力部分であり、アマゾンの心臓とも言えるほどの大切な部門です。ここが成長している限りはアマゾンは大丈夫なのですが、ここ数四半期は成長性が減速しています。売上の伸びは20%と今までで一番低い伸び率に留まっており、営業利益に関しては初めてのマイナス成長という低落ぶりでした。このまま売上の伸びが減速していき、コスト高に苦しむと営業利益も損なわれていくので、なんとか盛り返してほしい所ですが、カンファレンスコールでも2023年度1Qにおける最初の1か月(1月分)に関してAWSは10%程度の伸びだったと述べていたので、厳しい状況が続きそうです。

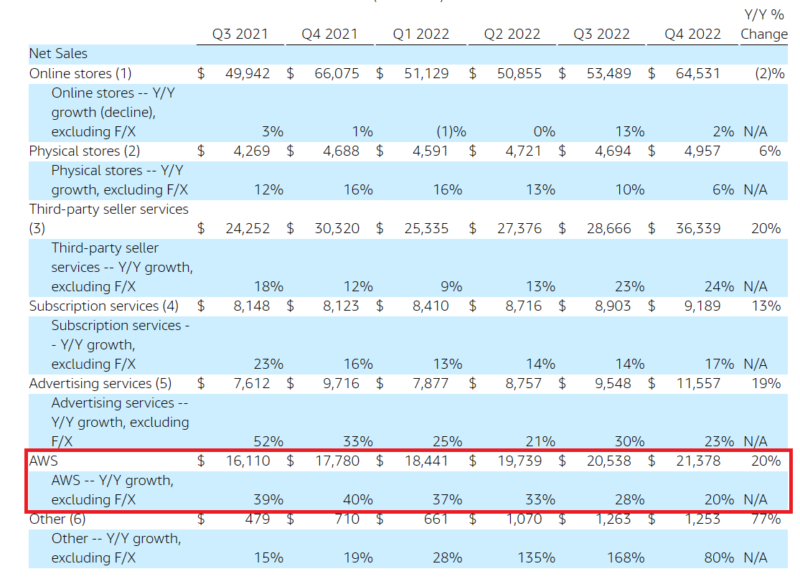

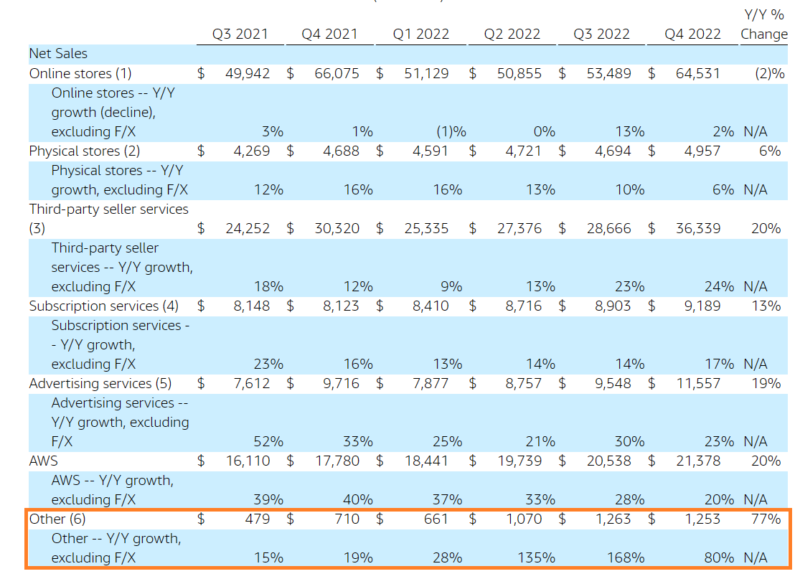

各部門別の売上高

では、次は各部門別の売上高をそれぞれ確認していきましょう(下記画像は全てアマゾン公式サイトの決算ページより引用)

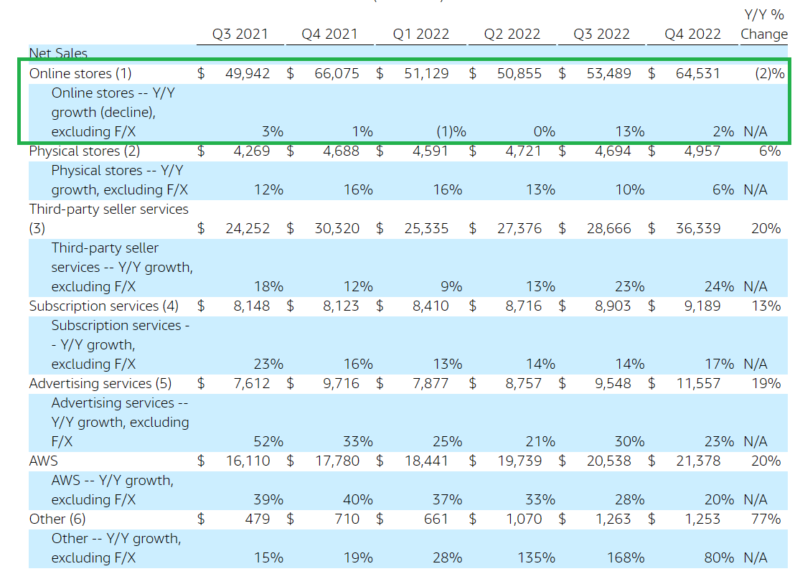

本業のオンラインショッピング

オンラインショッピングの成長率は2%と非常に低い伸び率でした。景気減速に伴う需要の減少によって売上が伸び悩んでおり、それは今後も続きそうな事からオンラインショッピングの成長率は低空飛行を続けるか場合によってはマイナス成長もありえる雰囲気ですね。今後の状況は期待できないと思っています。

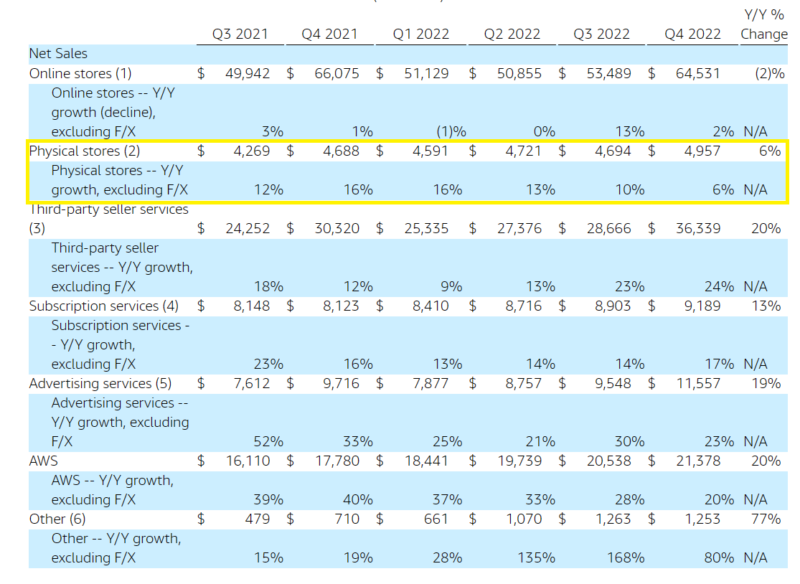

実店舗

実店舗は順調の伸びているといえるのですが、そもそもの売上が低いので焼け石に水と言った感じでもあります。ただ、将来的には食料品事業においてオムニチャンネル(実店舗・ネット・アプリなど全てにおいて最適な販売チャンネルを提供する事)の実現に重要だと考えているみたいなので、将来的な展開に期待したいところですね。

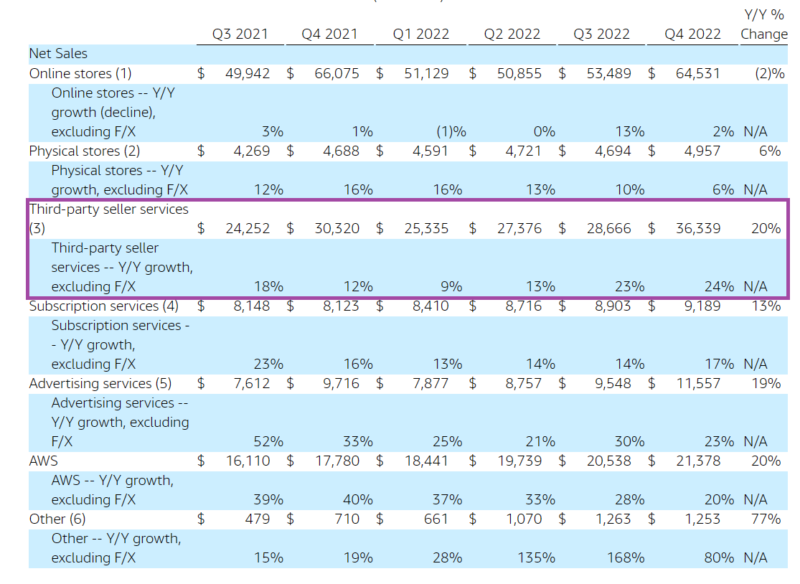

サードパーティ(マーケットプレイス・他社販売手数料)

意外にも大きく伸びているサードパーティ部門です。ここの売上規模は大きいので伸びてくれていると非常に助かります。アマゾンが今までプラットホームとして環境を整備してきたことが、アマゾンへの企業の出店を呼び、今日の安定した売上に繋がっているとカンファレンスコールで述べていたので、継続した取り組みに期待したいですね。

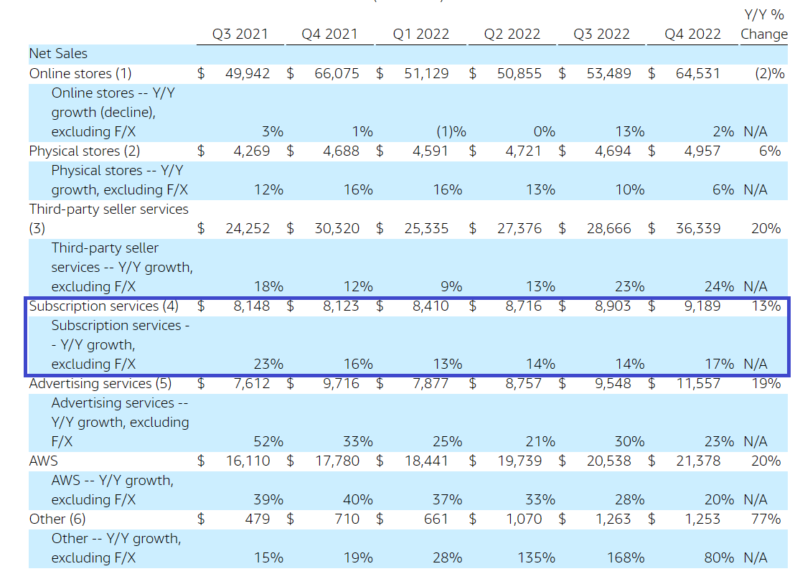

アマゾンプライム会員手数料(プライム使用料等)

アマゾンプライム会員の手数料については、安定した会員費での収入と利用料での収入で順調に伸びています。今期も10%以上の成長をしており、新規顧客の加入などによる収入の増加と、それに伴うネットショッピング利用による相乗効果へと繋げていきたいところですね。

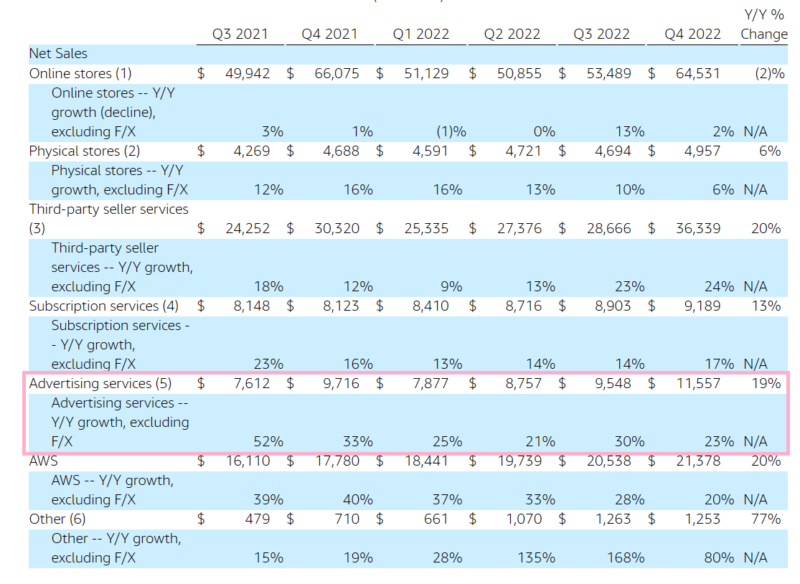

広告事業

ネットショッピング、AWSにつぐ第三の柱として注目されている広告事業。今期は23%の増加となっており、アマゾンの事業の中では一番の成長分野となっており、今ではAWSを追い越すほどの成長率を叩き出しています。

広告業界では景気後退による逆風が吹いており、メタやグーグルなどの広告企業が苦戦を強いられている中で、アマゾンの広告事業は高い成長率を出している事は非常に素晴らしい事であり、厳しい決算状況の中では希望の星として輝いていると思います。今後も広告業界には逆風が吹いていきますが、それを乗り越えて欲しいですね。

AWS(アマゾンのクラウド事業)

アマゾンの最重要部門であり、何よりも成長を続けないといけない使命を帯びているAWS。その成長率は今回は20%と大幅に減少しており、このままの状況が続けば来期は10%台という非常に低い結果を叩き出しかねない状況になっています。

各企業の景気減速に伴う経費削減の流れを受けて、アマゾンではあえてクラウド費用の削減を提案する等の顧客に寄り添う対応を行い、顧客企業のコスト最適化をお手伝いしており、それは短期的には収益の悪化に繋がるが長期的には顧客との強いパイプを構築し、将来的な見返りに繋がる事になるとカンファレンスコールでも述べている事から、私達投資家も長期的な視野にたってAWSを見ていく必要があるのかもしれませんね。

その他の部門

文字通りその他の部門なので、気にしなくてもいい部門となります。

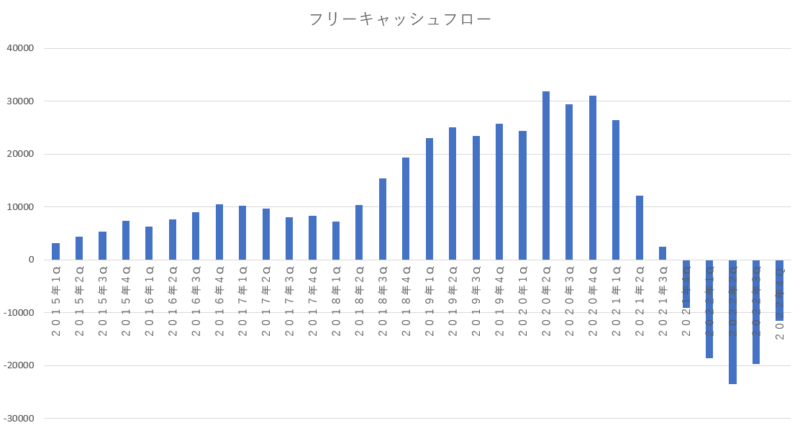

フリーキャッシュフローの状態

アマゾンの強みの1つは豊富なフリーキャッシュフローがある事でした。

多額の営業キャッシュフローを稼ぎ、それを次々と設備投資に充てる事で、次なる需要と収益を新たに生み出し、更に次なる設備投資や新規研究開発に突き進むことでライバル企業を突き放していく戦略を続けていました。これにより、他社が真似できないオンリーワン企業として君臨していたのですが、最近はフリーキャッシュフローがマイナスになっています。

一時的にフリーキャッシュフローがマイナスになるのは仕方がないと思うのですが、恒常的にマイナスが続くようであれば問題があると感じるところです。従来では、巨額の設備投資や多額の資金を研究開発費につぎ込んでいても、それを上回るキャッシュを生み出しており、フリーキャッシュフローがドンドンと膨らんでいたのですが、そのサイクルが崩れてきており、フリーキャッシュフローはマイナスが続いています。

アマゾンの強みの1つだった豊富なフリーキャッシュフローがなくなっている事は少し気になりますよね。

フリーキャッシュフローは短期的にみるものではないので、いずれフリーキャッシュフローのマイナス状態が解消されるのであれば問題ないのですが、しばらくは定期的に観察していこうと思います。

フリーキャッシュフローのマイナスは、2022年2Qが最大だったのですが徐々にマイナス幅が減少してきており、少しずつですが改善されつつあるのかなと感じます。来年にはここがプラスに戻して欲しいなと思いながら観察を続けています。

今回の決算のまとめと今後の見通し

さて、今回の決算ですが良くなかった(悪かったと言える)と思いますが、悪い決算に見慣れたという感じもします。前回の決算も悪かったのですが、それと同じような感じだったので見慣れたというのが妥当な感想なのかなと思います。

前回の決算で今期の決算は悪いというガイダンスをしていたので、そもそも決算内容が悪いというのは想定の範囲内だったと思います。そのうえで、市場予測よりも売り上げなどが良かった点などがあった事は評価できるポイントだったのではないでしょうか。

ただやはり、AWSが急減速をしており、今後もそれが改善されない感じであるというのは厳しい見通しだなと感じます。

アマゾン全体の売上に関しても、次期ガイダンスでは4%~8%程度の伸び率を想定しており、今までのアマゾンとしては非常に低い成長率だという事を考えれば、そこにAWSの減速が重なると営業利益が伸び悩む事が考えられますね。

北米部門も国際部門もコスト高に苦しんでおり、人件費などによって赤字が継続して続いていくようであれば、今まではAWSの利益で賄っていたものが、AWSの減速のよって賄いきれない事になりかねないです。

現在は人員削減をしてコストダウンを図っていますが、人員削減による経費(退職金等の追加資金の支払いの為)として4Qでは6億4000万ドルを計上していました。景気悪化による更なる人員削減に踏み切るようであれば追加の人員削減コストが発生する可能性がある事を考慮すると、先行きの不透明感が高まっていると感じます。

来期の営業利益は0億ドル~40億ドルを想定しているみたいですが、AWSが減速すると営業利益は20億ドルを下回っていく水準になるかもしれません。営業利益が下限付近の一桁台を辛うじて確保してくれればまだマシですが、最悪のケースでは営業利益がマイナスになる事も想定する必要があるかもしれませんね。

厳しい決算が続いており、先行きも厳しい状況が改善される見通しが立っていない事から、アマゾンは軟調な展開が続いていくのではないかと危惧しております。

でも短期的には厳しい状況が続くとしても、長期的な視野にたてばアマゾンほど有望な企業は少ないと思います。

企業の業務へのクラウドの移行は、これからもまだまだ続いていく事が想定されており、クラウド業界の今後の需要や見通しは大きいものがあります。景気悪化へと進みつつある現状では、クラウドへの移行も停滞していますが、景気が回復していくとクラウドへの移行も従来通り進んでいく事になります。

そうなった際に業界トップのアマゾンは一番の恩恵を受ける事になります。

今は冬の時代に入っているアマゾンですが、春になるまで辛抱すれば暖かい日差しと共に投資資金も暖まっていく事になると思います。

株価が下った時にアマゾンを仕込んでおけば、雪解けと共に時代の流れが大きく動いていくと思います。

コメント

コメント一覧 (2件)

よしぞうさん、こんにちは!

ご無沙汰しています。

毎度、決算分析ありがとうございます。

アマゾン、今は我慢ですね。

顧客第一を続けていれば未来は明るいと思っています。

おはようございます、スタッフーさん。

暫くアマゾンは我慢の時間が続くのかなと思っていますが、今年の後半か来年には回復していると思います。

次なる柱も育てる種蒔きもしているみたいだし、長期的には希望を持てる企業だと思います。