12月もあっと言う間に過ぎていき、気が付けばもう年末ですね。先月ぐらいまでは比較的暖かい日々が続いていたので、何だか12月になったという感じがあまりしないうちに日々が過ぎ去っていき、いつの間にかクリスマスが終わり、年末年始のシーズンに突入していきますね。

今年は良い相場だったね

来年の相場にも期待したいよね

今年1年間は、米国株市場にとっては非常によい1年でしたね。米国市場に投資をしていた方々は大きく資産を増やしたのではないでしょうか。一方で中国株市場はというとイマイチな状態となっており好調だった米国株市場とは対照的でしたね。

では、恒例の3か月おきに実施している投資資産の確認をしていきましょう。

私の投資資産の損益と保有株の状況

2023年12月末時点(12月27日時点)での私の投資資産を確認してみましょう。

2022年12月27日時点 → 2023年12月27日時点

- S&P500(+24.8%)

3829.25 → 4781.58 - NYダウ工業(+13.2%)

33241.56 → 37656.52 - ハンセン指数「香港市場」(-15.1%)

19593.06 → 16624.84 - よしぞう資産 (+22.6%)

92,930,876円 → 113,974,068円

ちなみに、前回集計した10月末はこんな感じでした ↓↓↓

8月・9月・10月と米国株市場は大きく下落をしていたのですが、11月・12月と持ち直しており、最終的に米国株市場の年間リターンは大幅なプラスリターンとなっています。ダウ平均は二桁成長をクリアしているし、特にS&P500は24%も上昇しており、グロース株みたいなの上昇率だったと思います。

一方で、中国株の指数であるハンセン指数は、15%も下落しており、中国株は一人負けの様相を呈しています。中国株は相変わらず低迷が続いており、12月にはゲーム規制の草案が発表された事でテンセントなどのゲーム企業は大幅下落をしており、中国当局の規制強化が今後も続く可能性を懸念して中国株市場は軟調な展開が続いています。

私の資産はと言うと、22%の上昇となっており、キャッシュ比率が多かったにも関わらず、結構検討している方だと思います。ただ、今年のドル円相場は円安傾向となっており、年始の頃が1ドル132.91円だったのですが、今は1ドル141.35円と6.3%上昇(円安ドル高)となっているので、為替レートの影響で資産の増加率が、かさ増しされているといった感じになっていますね。

為替の影響を除けば、22.6%-6.3%=16.3%(単純に引き算しただけ)となるので、実質的な投資資産の増加は、16%程度となっているのだと思います。それでも、今年はキャッシュ比率を高めており、夏頃まではキャッシュ比率が60%以上あった事を考えれば、投資資産が16%も上昇していたのは充分に健闘していると思います。

11月~12月末までの第4四半期の状況

前回に、1か月ほど集計するのが遅れて7月~10月までの4か月間で集計していたので、今回は11月~12月の2か月間となっています。

2023年10月31日時点 → 2023年12月27日時点

- S&P500(+14.0%)

4193.80 → 4781.58 - NYダウ工業(+13.9%)

33052.87 → 37656.52 - ハンセン指数「香港市場」(-2.8%)

17112.48 → 16624.84 - よしぞう資産 (+4.8%)

108,710,220円 → 113,974,068円

第4四半期(11月~12月末)については、S&P500もダウ平均も8月~10月の下落分をとり戻すぐらい大きく上昇していました。一方で中国株市場は浮上の兆しが見えず、ハンセン指数は更に下落している状況となっています。

私の資産はと言うと、少し増えていました。米国債ETFなどに新しく投資をしたのですが、それが上昇してくれたのと、アマゾンやマイクロソフトなどの大型IT企業の上昇なども貢献してくれました。

11月~12月末の売買状況

11月~12月末の期間では、「テンセント」を売却して、「EDV(バンガード超長期米国債ETF)」と「TMF(ディレクション・デイリー20年超米国債ブル3倍ETF)」と「2621( i シェアーズ米国債20年超ETFヘッジあり)」を購入しています。

「テンセント」(売却)

11月27日 322.6香港ドルで300株(183万円)

「EDV(バンガード超長期米国債ETF)」3件合計で1339万円

11月28日 71.43ドルで222株(236万円)

12月14日 79.00ドルで200株(225万円)

12月15日 80.39ドルで767株(878万円)

「TMF(ディレクション・デイリー20年超米国債ブル3倍ETF)」

11月28日 4.96ドルで2430株(177万円)

「2621( i シェアーズ米国債20年超ETFヘッジあり)」

12月14日 1337円で7412株(約990万円)

テンセントを売却したのは、中国株の先行きが不透明であるし、そんな中国株を保有しているよりは米国債ETFを保有している方がリターンがいいかなと感じたので、テンセントを売却した資金で3倍レバレッジの「TMF(ディレクション・デイリー20年超米国債ブル3倍ETF)」を購入しておきました。テンセントはその後、12月にゲーム規制によって大幅下落をしていたので、早めに売却しておいて良かったと思います。

あとは、今年のNISA口座の枠をまだ使っていなかったので、私と妻の今年度のNISA口座枠で「EDV(バンガード超長期米国債ETF)」をそれぞれ118万円ずつ(合計236万円)を購入しています。

それと、12月のFOMCにて利下げについて言及しており、従来よりもハト派な内容となっていた事から利上げ局面は終了して来年度は利下げを行う可能性が非常に高くなってきていると感じたので、FOMC終了後の12月14日と15日に更に「EDV」を買い増したのと、為替ヘッジありの「2621( i シェアーズ米国債20年超ETFヘッジあり)」も購入しました。

現在のポジションと保有株のリターン

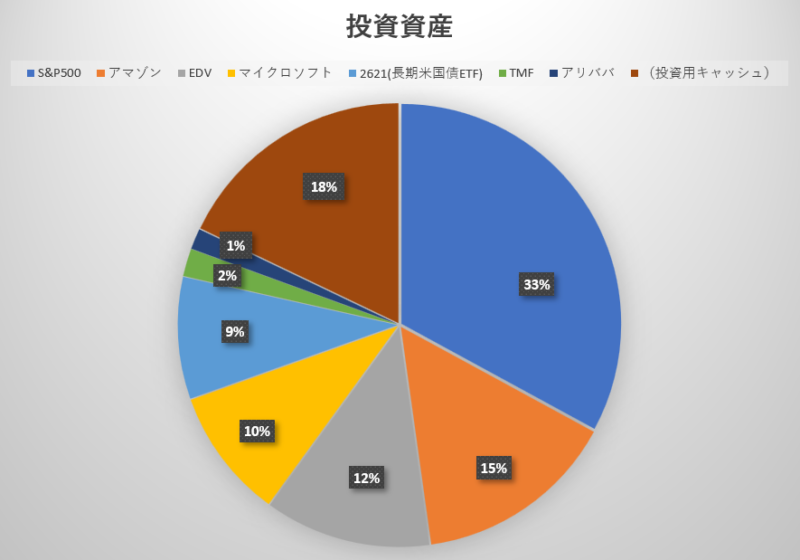

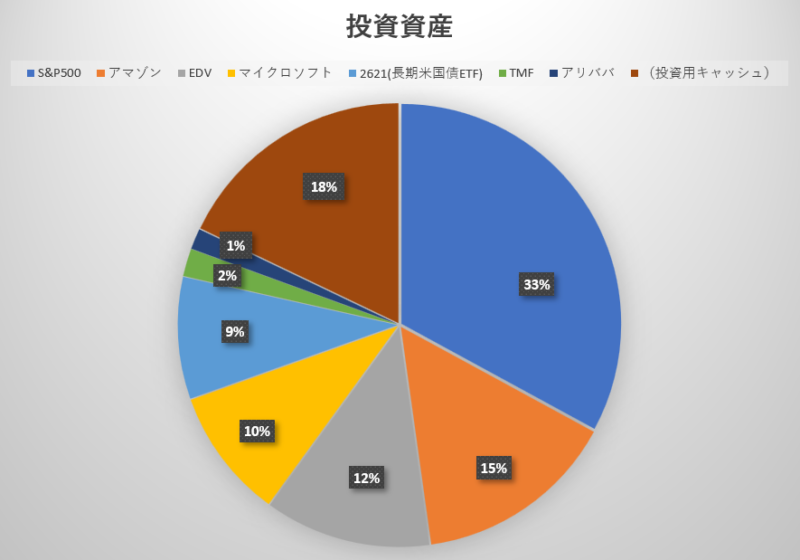

現在のポジションはこんな感じです。

「保有株の割合(保有金額)」

(キャッシュは外貨建てMMFを含みます)

S&P500投資信託 32.9%(3752万円)

アマゾン 14.9%(1693万円)

EDV(米国長期債券) 12.2%(1392万円)

マイクロソフト 9.6%(1090万円)

2621(米国長期債券) 9.0%(1021万円)

TMF (3倍米国長期債) 2.0%(232万円)

アリババ 1.5%(173万円)

投資用キャッシュ 17.9%(2040万円)

「保有株のリターン(平均購入単価)」

S&P500投資信託 46.1%上昇(16,683円)

アマゾン 65.8%上昇(97.65ドル)

マイクロソフト 44.8%上昇(267.38ドル)

TMF 30.0%上昇(49.69ドル)

EDV 8.7%上昇(78.54ドル)

2621 3.2%上昇(1,337円)

アリババ 60.6%下落(250.75香港ドル)

現在の状況と今後の見通し

今までは、利下げへの発言については出来るだけ控えていたFRBが、先日のFOMC後からは利下げについて言及する事が増えており、FOMCの内容もハト派的な内容となっている事から、利上げ局面は終了して来年からは利下げへと転換していく可能性が高くなっています。

なので、外貨建てMMFに置いていたドル資金で米国債ETFを購入して、円で置いてあったキャッシュの一部で為替ヘッジ付きの米国債ETFを購入しました。

今後、利下げが行われる事になると、長期金利は更に低下していき、米国債ETFの価格は上昇していく事になるので、米国債ETFへの投資は手堅いのではないかなと思っています。また、日本の日銀も来年には金融緩和終了へと舵を切る可能性がある事から、米国の利下げ・日銀の金融緩和終了と円高要素が高い事もあり、為替ヘッジのある2621も面白い存在かなと思っています。

今年の米国株市場は、絶好調でした。来年も暫くは好調を維持していくと思います。ただ、リセッションが近づいてくると景気悪化を懸念して相場は下落していく展開になる事もあるかもしれません。

利下げをする事で一旦は株価が持ち直したとしても、更に利下げを続けないと景気悪化を食い止めれないような状況であれば、株価はズルズルと下落していく可能性があります。

来年は、何処かの場面で、円高・株安の展開が訪れるのではないかと考えているので、一定のキャッシュは残しながら様子をみていこうと思います。

株価がズルズルと下がっていく展開となっていけば、米国債券ETFを売却して株式に乗り換えていくのと、温存しておいたキャッシュを投下して株式を買い増していこうと思っています。

さて、皆さんの投資結果はいかがでしたか?

今年の米国株市場は非常に調子が良かったので、投資資産が大幅に増えた方々が多かったのではないでしょうか。

来年の相場も、今年の相場のように上昇していく相場になれば皆がハッピーになれるのでいいですよね。

では、皆さん、良いお年をお過ごしくださいませ!

さて、今回の内容は、YouTubeにもアップしています。動画でみると、ブログとは違う魅力などもあると思いますので、ぜひYouTubeの方も見てくださいね。

↓↓YouTubeはこちらからどうぞ↓↓

コメント