先日、FOMC(米連邦公開市場委員会)が開催されており、その際に政策金利の発表がありましたね。今回の発表では政策金利は5.50%のままで据え置く事となっていました。市場の予測では、現在の金利がピークであり、これ以上の引き上げはなく、来年からは利下げに転じるという想定が主流となっていました。

ところが根強いインフレが続いており、米国経済も依然として好調を維持しており、失業率も上昇していない事から、FOMCでは更にもう一段階の利上げを主張する参加者が多かったようです。

もう利上げは終了だと思っていたのに

市場は楽観的過ぎたのかもしれませんね

FOMCのあとの会見で、パウエル議長は「われわれは入手されるデータのほか、進展する見通しとリスクを見極めながら、慎重に政策を進める立場にある」とし、8月のジャクソンホール会議での発言内容を繰り返しながらも同時に「適切なら一段の利上げを実施する用意がある。インフレ率が目標に向かって持続的に低下していると確信できるまで、政策金利を制約的な水準に維持する」とも述べており、次なる利上げを示唆していました。

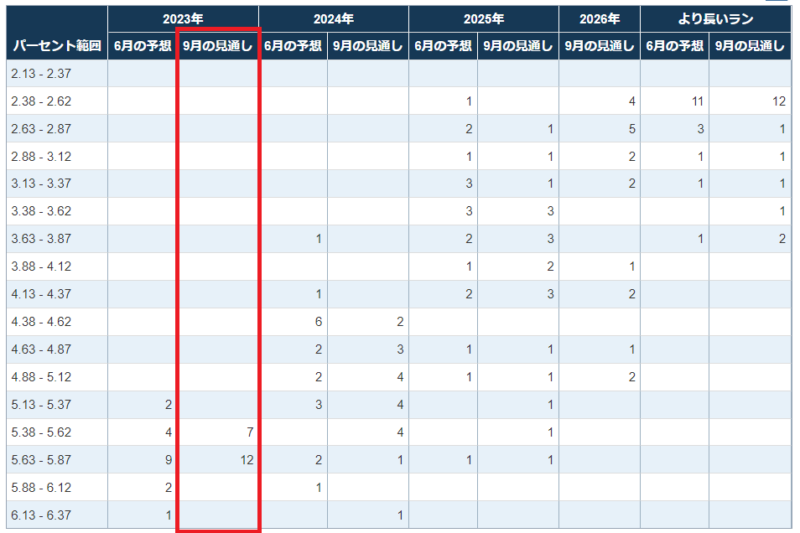

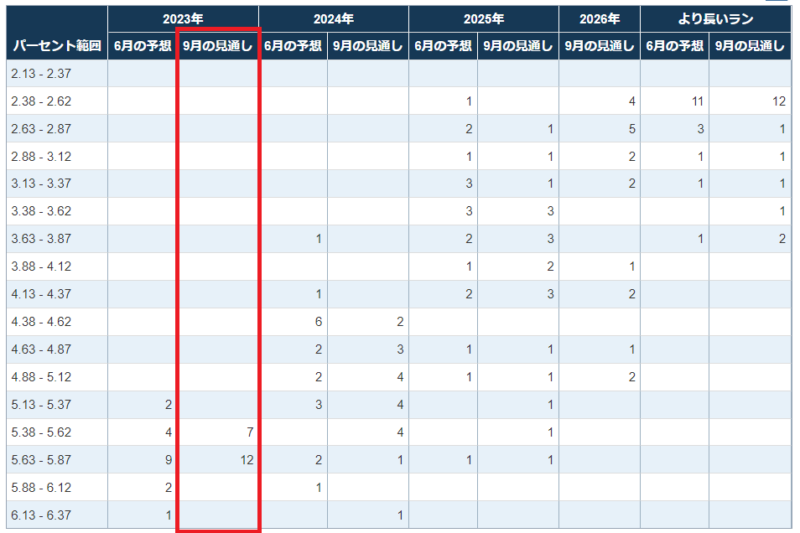

現在のフィデラルファンド金利(FF金利:政策金利)の誘導目標レンジは、5.25%~5.50%となっているのですが、今回のFOMCに参加した19人のうちで年内にあと1回の利上げを支持している人は12人となっており、FRBとしてはインフレの鈍化を確実なものにしたいと考えている参加者が多い事が示されていました。

FOMC参加者によるフィデラルファンド金利の適切な目標範囲の中間点についての判断結果

現状の5.50%を超える水準を示している参加者が12人いたことは、次回の利上げの可能性が高まっており、年内にもう1回の利上げが行われる想定となっています。

パウエル議長は会見で、「ソフトランディング」は米国経済に関するFOMCの基本予想ではないが、インフレ抑制を目指す中での第1の目的だと説明しており、ソフトランディングへと進んでいく事は妥当な結果であり、道筋はあると強調していました。

ただ、自動車大手ビックスリーのストライキなど賃金上昇圧力は高まっており、インフレが持続的に続く可能性も充分に想定される事から、今後の対応に苦慮する展開がやってくるのかもしれませんね。

市場では、従来から「利上げは終了した」「来年からは利下げが始まる」という想定が強かったのですが、現時点では「利上げがもう1回行われる可能性が高まった」「来年の利下げのスピードが鈍化しそうだ」と、ややトーンダウンしている感じとなっています。

経済や株価の先行きをあまり楽観的に捉えていると、後でしっぺ返しを食らう事があるかもしれないので、市場の想定に頼り過ぎずに、淡々と眺めていきたいと思います。

コメント