AIブームに乗って株価上昇が続く米国株市場のハイテク銘柄ですが、そんな中でビックテックの1つであるマイクロソフトはあまり上昇しておらず、1年前からの上昇率は7%程度とイマイチです。伸び悩んでいる要因は、膨らみ続けている設備投資に見合うだけの利益を回収できるのかという懸念があるからです。

クラウド企業はデータセンター建設の負担が重くのしかかっているね

コスト負担に見合うだけのリターンが欲しいよね

AIが普及していくのは確実視されている中で、その AIを稼働させるためのデータセンターを各社は急ピッチで建設しています。ただ、データセンターをたくさん作っても、それが利益を産むかどうかは未知数です。今後普及していく AIはちゃんと収益化できるのか、そしてその AIを稼働させるためのデータセンターは建設コストを回収できるのか、これらの疑問が高まっていく中で発表されたマイクロソフトの決算。

では、どのような内容だったのかを確認していきましょう。

マイクロソフト2026年度2Q(第2四半期)決算

Microsoft 2026年度第2四半期(2025年10月~12月:2Q)決算

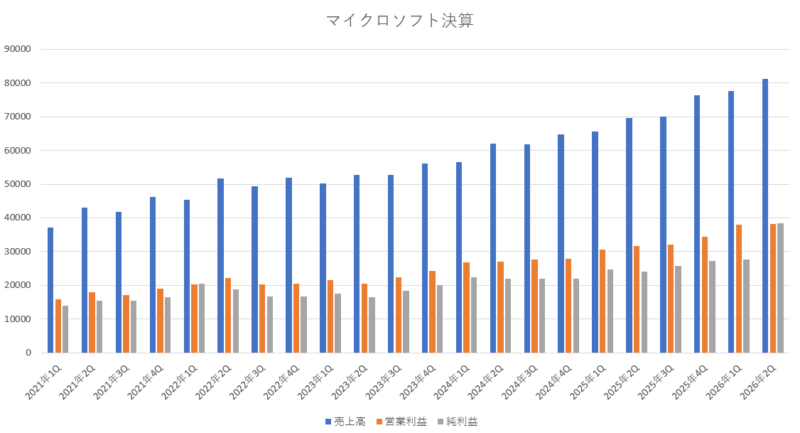

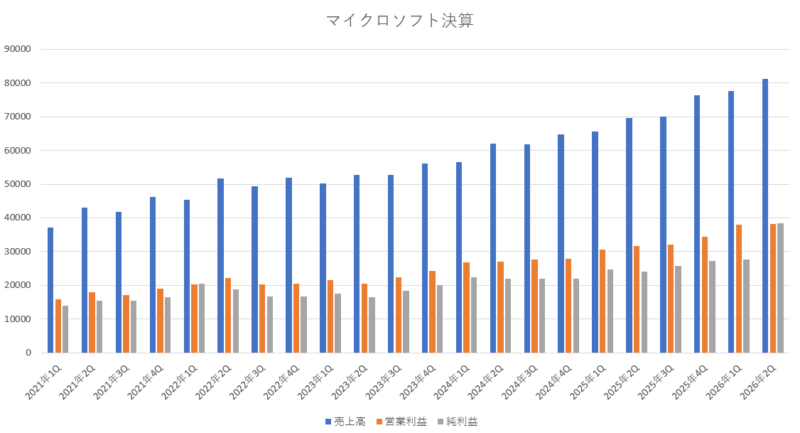

売上高 812億7300万ドル(16.7%増加)

営業利益 382億7500万ドル(20.9%増加)

純利益 384億5800万ドル(59.5%増加)

1株利益(希釈後) 5.16ドル(59.7%増加)

市場予測

売上高 803億ドル(1.2%上回る)

1株利益 3.92ドル(31.6%上回る)

今回も素晴らしい決算だったと思います。巨大企業にも関わらず、売上も利益も大きく成長しているのが米国テック企業の凄い所(恐ろしい所)ですね。当たり前のように楽々と二桁成長を続けています。

売上は、二桁成長を維持しており、順調です。数年前の2023年度は売上成長率が一桁台に落ち込んでいたのですが、その後はしっかりと回復しており、今回も順調に二桁成長となっていました。この調子を維持して欲しいですよね。

営業利益も、しっかりと二桁成長となっており、しかも20%を超える成長率なので、こちらも文句なしの結果だったと思います。

純利益や1株利益は、前年対比 50%オーバーと抜群の成績を叩き出していますが、これはオープンAIに出資している分の評価益が増加しているから大きく増えているみたいです。オープンAIへの出資金の増加分として、純利益では 76億ドル、1株利益では 1.02ドルが上乗せされているので、オープンAIの影響を除いて純利益や1株利益を見てみると、純利益は 308億5800万ドル(前年対比 27.9%増加)、1株利益は 4.14ドル(前年対比 28.1%増加)という事になります。

では、市場予想と比較してみると、売上は市場予想を 1.2%上回っており、1株利益はオープンAIの影響を除いても 5.6%上回っていました。今期の決算結果については、実績・市場予想との比較ともに文句なしの結果だったと思います。

部門別の売上と営業利益

Productivity and Business Processes

(オフィスソフト等のビジネス製品部門)

「売上」・・・・・341億1600万ドル(15.8%増加)

「営業利益」・・・205億9900万ドル(21.9%増加)

Intelligent Cloud

(サーバー製品やアジュール等のクラウド部門)

「売上」・・・・・329億0700万ドル(28.8%増加)

「営業利益」・・・138億7300万ドル(27.8%増加)

More Personal Computing

(Windows OS、ゲーム、Microsoft社製PC等の部門)

「売上」・・・・・142億5000万ドル(2.7%減少)

「営業利益」・・・38億0300万ドル(2.9%減少)

各部門はそれぞれ、「企業向けの商品部門」、「クラウド部門」、「家庭用の製品部門」、という感じに3つに分かれているとイメージすると分かりやすいのかなと思います。

「Productivity and Business Processes部門」では、企業向け(Commercial)製品はマイクロソフト365のサブスクリプション収入(cloud services revenue)が 17%増加したみたいだし、消費者向け(Consumer)製品もマイクロソフト365のサブスクリプション 29%増加しており、二桁成長を維持して好調をキープしているみたいです。

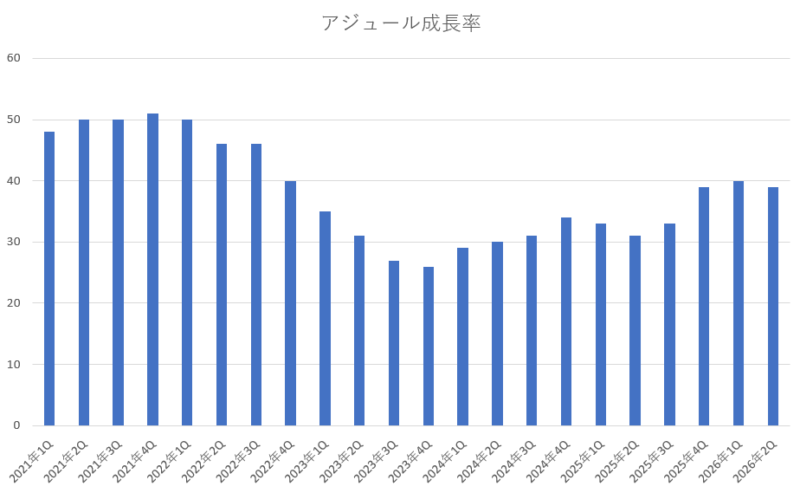

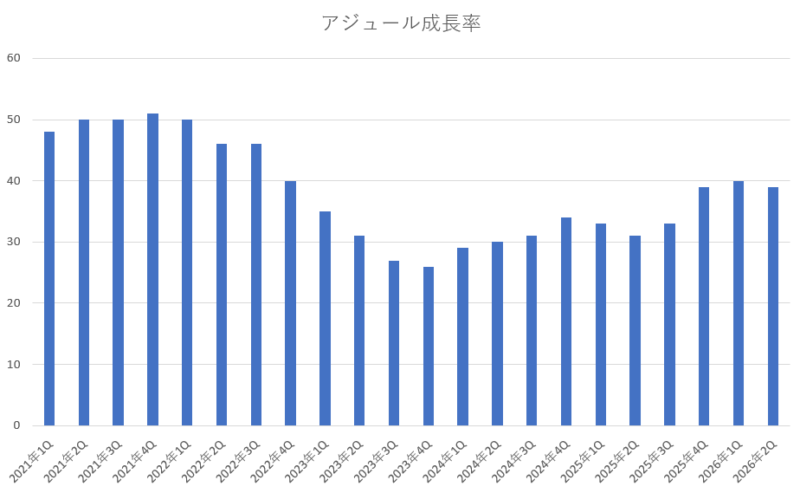

「Intelligent Cloud部門」では、Azureおよびその他のクラウドサービスの収益は 39%増加しており、前期より少し成長率は落ちているものの、安定していると思います。ここ1年間(四半期ごと)でAzureの伸び率は「33%→39%→40%→39%」という感じで推移しています。

「More Personal Computing部門」では、検索・ニュース広告収入は 10%増加、Windows OEMおよびデバイスの収益は 1%増加と頑張っていましたが、Xboxコンテンツおよびサービスの収益が 5%の減少と足を引っ張っており、この部門全体では 2.7%の減少と残念な結果となっていました。

これらの3つの部門の中でも、マイクロソフトの成長性を牽引していて、今後の重要な柱となっていくと想定されているのが「Intelligent Cloud部門」なのですが、その中でも一番期待されているのがクラウド部門のアジュールです。そのアジュールも規模が大きくなってくるに従って成長性も落ちていたのですが、最近はAI需要を取り込んで少し持ち直してきています。今期のアジュールの成長率も 39%増加と充分な成長性をしていました。

前期のガイダンスと今期の実績の比較

前期(2026年度1Q)の決算の時にマイクロソフト自身が発表していた今期(2026年度2Q)予測と、実際の今回の決算はどのようになっているのかを見比べてみましょう。私は、市場予測よりも企業自身が予測している数字と実際の結果がどうなっているかの方が重要だと思っています。

「マイクロソフトが前期に発表していたガイダンスとの比較」

Productivity and Business Processes

「前期に予測した売上」・・・333億ドル~336億ドル

「今期の実際の売上額」・・・341億1600万ドル

Intelligent Cloud

「前期に予測した売上」・・・322億5000万ドル~325億5000万ドル

「今期の実際の売上額」・・・329億0700万ドル

More Personal Computing

「前期に予測した売上」・・・139億5000万ドル~144億5000万ドル

「今期の実際の売上額」・・・142億5000万ドル

総売上

「前期に予測した総売上」・・・・795億ドル~806億ドル

「今期の実際の総売り上げ」・・・812億7300万ドル

営業利益

「前期に予測した営業利益」・・・358億5000万ドル~366億5000万ドル

「今期の実際の営業利益」・・・・382億7500万ドル

「Productivity and Business Processes」部門、「Intelligent Cloud」部門ともに前期に想定していた売上の上限を超える実績を今期は叩き出しており、しっかりとした業績だったと思います。「More Personal Computing」部門も、前期の予測した売上の中間値よりも上の実績だったので問題ないと思います。

売上・営業利益ともに、前期の想定の上限をはるかに上回る実績を出しており、文句なしの結果だったと感じます。

来期(2026年度3Q)のガイダンス

さて重要な来期のガイダンスを確認してみましょう。

Microsoft自身が予測した次期ガイダンス

総売上 806億5000万ドル~817億5000万ドル(15.1%増加~16.6%増加)

売上原価 266億5000万ドル~268億5000万ドル

粗利益 540億ドル~549億ドル

営業費用 178億ドル~179億ドル

営業利益 362億ドル~370億ドル(13.1%増加~15.6%増加)

Productivity and Business Processes

「売上」・・・342億5000万ドル~345億5000万ドル(14.3%増加~15.3%増加)

Intelligent Cloud

「売上」・・・341億ドル~344億ドル(27.4%増加~28.5%増加)

More Personal Computing

「売上」・・・123億ドル~128億ドル(4.2%減少~8.0%減少)

アジュールの成長率(Azure and other cloud services revenue growth)

37%~38%(Growth between 37% to 38% in constant currency)

来期のガイダンス(来期の想定)についても悪くない想定になっていると思います。市場の期待値が高いので、それには少し届いていない感じなのかもしれませんが、売上も営業利益も二桁成長を維持しているので充分だと思います。

アジュールの成長性も 37%~38%の増加となっており、大幅な成長性を見込んでいるのは素晴らしいと思います。ただ、こちらも市場の期待値が高いという事が懸念材料となっているみたいですね。

AIへの設備投資

AIへの設備投資については、前年同期比で 66%も増えており、大幅に増加していますね。アナリストの想定では今期の設備投資は 362億ドル程度と想定されており、それをも上回った設備投資になっている事から、設備投資への負担感が強く感じられる内容となっていましたね。

「マイクロソフトのAI関連の設備投資額」

| 年月 | 設備投資額 |

|---|---|

| 2023年10月~12月 | 115億ドル |

| 2024年01月~03月 | 140億ドル |

| 2024年04月~06月 | 190億ドル |

| 2024年07月~09月 | 200億ドル |

| 2024年10月~12月 | 226億ドル |

| 2025年01月~03月 | 214億ドル |

| 2025年04月~06月 | 242億ドル |

| 2025年07月~09月 | 349億ドル |

| 2025年10月~12月 | 375億ドル |

やはり、ここが一番懸念されているところですね。設備投資がドンドンと雪だるま式に増えていっており、いくらつぎ込んでも終わらない感じになってきています。それに見合う収益が上がって来ていればいいのですが、まだそこまで十分な見返り(リターン)があると強くいえるほどでもなく、その辺りが株価の上昇を抑えている大きな要因となっています。

ただ、マイクロソフトを含めたテック大手の想定通りに AI需要が拡大していくのであれば、設備投資をしっかりとした分だけ見返りが後からついてくるはずなので、このあたりは長い目で見守る必要があるかもしれませんね。

まとめ

さて、今回の決算を確認して感じたのは、やはりマイクロソフトは強いなといった感じでした。今期の決算の売上や営業利益は二桁成長を維持しており、来期のガイダンスも力強いものがあります。アジュールの成長性も依然として高い水準をキープしていると思います。

マイクロソフトは、今期もしっかりと株主還元を行っており、配当金と自社株買いの形で 127億ドルを株主に還元していました。これは前年度と比較すると 32%も増加した事になります。

ただ、それでも市場が懸念しているは、設備投資の負担が重いという事だと思います。終わりが見えない設備投資地獄からいつ抜け出せるのかが分からない上に、本当にそれに見合うだけの利益を確保できるのかという点において不安がある事が続いているようです。

AI需要自体は好調に推移しており、引当金控除後の残存履行義務(RPO:将来の売上高として計上を見込む顧客契約の総額)は、6250億ドルに増加しました。これは前年比 110%増加(2.1倍)となります。このうちの約 25%は今後1年以内に収益として計上される見込みです。

これほどまで巨額の将来への見込み売上があるにも関わらず市場が懸念しているのは、オープンAIへの過度な依存状態です。この引当金控除後の残存履行義務(RPO)の6250億ドルの内、オープンAIからの受注が約 45%を占めています。約半分ほどがオープンAIからの受注となっている状態です。

オープンAIは、今一番勢いがあり先頭を走っている生成AI企業ですが、グーグルのGeminiなどの追い上げもあって収益化においては依然として苦戦しています。エヌビディアやマイクロソフト、ソフトバンクなどからの資金援助で資金繰りをやりくりしていますが、成長性と収益性が衰えてきてしまった時に、突っ込んだ資金が回収できない可能性があります。そして、そんなオープンAIからの受注が果たして見込み売上として期待していいものなのかという疑問が投資家達に持ち上がっているという事が、マイクロソフトの株価に蓋をしている要因となっています。

とにもかくにも、AI需要次第という事になります。AIが順調に成長・普及すれば、AIにガッツリと資金を突っ込んでいマイクロソフトはグングンと成長していくと思います。今までは比較的安定的な企業として見られていたマイクロソフトですが、今はオープンAI次第という所があり、安定感が乏しくなってきているのが不安ですが、AIが普及していくと思えるのであれば、AI時代において先頭グループに位置しているマイクロソフトは強いと思います。

コメント

コメント一覧 (2件)

おはようございます、よしぞうさん

今回もマイクロソフトの決算分析ありがとうございました。

あんないい決算で10%株価が下げがっかりですが、安定感

でのし上がってきた企業ですから、AIの投資が実を結ぶ

ことを証明して爆上がりをしてくれると信じています。

おはようございます、スタッフーさん。

いつもブログにご訪問いただき、ありがとうございます。

決算は良かったけど、設備投資の負担やオープンAIへの集中度が嫌気されたみたいですね。

AIが本格的な普及段階へと移行していけば、報われる展開になってくると思うので、それまで暫く辛抱が必要なのかもしれませんね。