さて、今日は少し基本的なお話をしていこうと思います。

長期金利と短期金利があると思います。米国株でよく注目されいてる長期金利は10年債ですよね。一方で、注目されている短期金利は2年債または3か月債ですよね。

私達は普段から短期金利よりも長期金利が高いのが当たり前のように思っていますが、ではなぜ長期金利は短期金利よりも高いのだろうか?

あまり考えたことはないかな

今回は少し基本的なお話をしていこうと思います

今日は、「長期金利が高い理由」と「逆イールドについて」をお伝えしていこうと思います。

長期債券と短期債券

皆さんもすでにご存知だと思いますが、一般的な金利の関係を確認してみると、普通は短期債券と長期債権を比較すると、短期債券よりも長期債券の方が金利は高いです。

「短期金利 < 長期金利」 このようになりますよね。

なぜならば、長期債券は長い期間を運用している間に様々なリスクを受ける事となり、それを投資家が背負う事になるからです。

では、どのような理由で長期債券は短期債券よりもリスクが高いと判断されているのだろうか?

長期債券の金利が高い理由

一般的に長期債券の金利が短期債券の金利よりも高いのは、長期債券が負うリスクが3つあるからです。

では、その3つのリスクとはどういったものなのか?

インフレーションリスク

金利変動リスク

流動性リスク

これらの3つが長期債券が背負う主なリスクとなります。

インフレーションリスク

まず1つ目は、インフレーションリスク。

インフレーションリスクとは、物価水準が上昇することを指します。長期債券を発行する企業や政府は、債券の期間中にインフレーションによる物価上昇に対するリスクを抱えることになります。

コーラを100円で買えていたのに、10年後になった時にコーラを買うのにインフレで120円必要になるのであれば、10年前に預けた100円は最低でも120円以上にならないと割にあわないですよね。

このリスクを補償するため、長期債券の金利は短期債券の金利よりも高く設定されています。

金利変動リスク

次に2つ目は、金利変動リスク。

金利変動リスクとは、金利が変動することにより、債券の価格が変動するリスクのことです。長期債券を保有している投資家は、金利が上昇した場合には、同じ利回りを短い期間の債券で得る事が出来るかもしれません。

例えば、10年債券の金利が3%だった時に10年債券を購入したけど、政策金利が急上昇して1年後に2年債券の金利が3%になっていたら「あの時に10年債券を買わずに、少し待っていれば良かったのに」と誰もが感じると思います。

短期金利と長期金利の差が少ないと、政策金利が少し上昇するだけでその差は縮んでしまうので、長期債券の金利は短期債券よりもある程度は高く設定しています。

流動性リスク

最後に3つ目は流動性リスクです。

流動性リスクとは、債券を売却する際に、市場に売り手が多くて買い手が少ない場合に、債券を売却することが困難になるリスクのことです。

長期債券は満期終了まで長い期間があり、その間にインフレリスクや金利変動リスクなどがあり、長期債券の価値が下がってしまう恐れがあります。そうなると、価値が下がった債券を欲しがる人は少なくなります。

一般的に、債券の流動性は期間が長いほど低下する傾向があります。そのため、投資家にとって魅力的に感じてもらうために、長期債券の金利は短期債券よりも高く設定されています。

まとめ

長期債券には、インフレーションリスク、金利変動リスク、流動性リスクの3つの大きなリスク要因があり、それによって短期債券よりも金利が高く設定されています。

それぞれのリスクは、期間が長くなるほどリスクが高くなるために、長期債券の金利は短期債券の金利よりも高く設定されています。

逆イールドの基本

さて、通常であれば先ほど説明したように長期債券の金利の方が短期債券の金利よりも高いです。

ところがこの金利の差が、まれに逆転してしまって短期債券の金利の方が長期債券の金利よりも高くなることがあります。

これが逆イールドと呼ばれる現象となります。

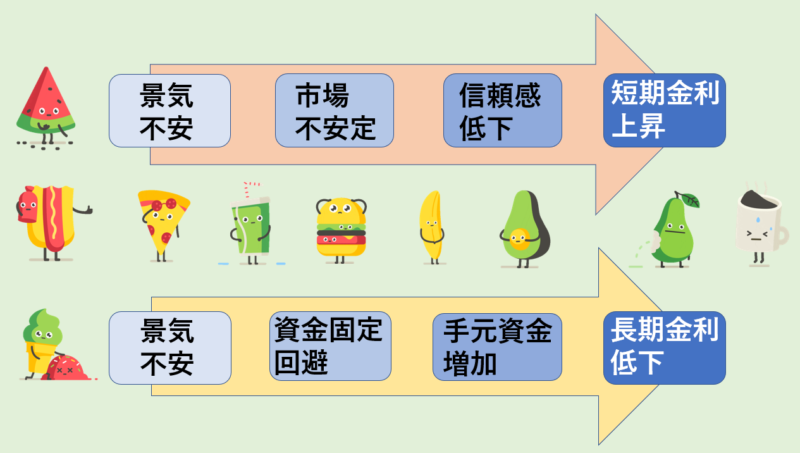

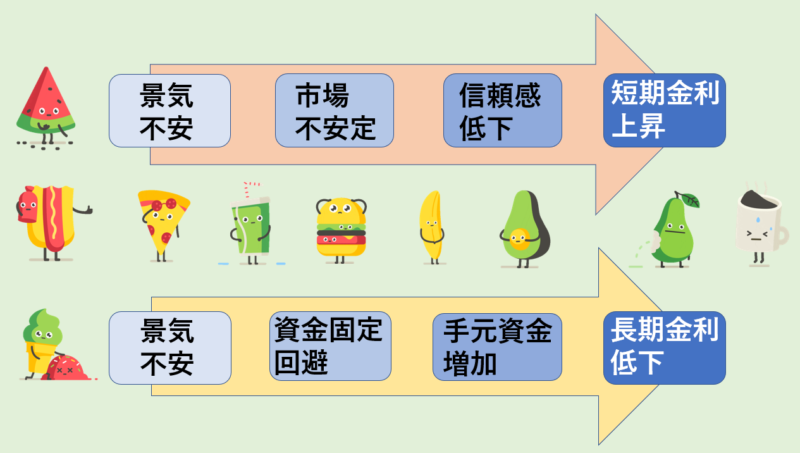

市場関係者が想定する判断で、景気後退や不況が近づいているという判断が増えていくと市場全体が不安定になります。企業や消費者の信頼感が低下し、景気後退による影響を受けやすくなります。

このような不安定な状況では、短期間で返済ができる短期債券に対する需要が高まるため、短期金利が上昇することがあります。

また、景気後退や不況が近づいていると感じられると、長期的に資金を固定する事を回避して長期債券への需要が減少します。そして投資家はリスクを避けるために手元資金を厚くするために現金などへ資金移動を始めていきます。

それにより長期金利は低下していきます。

このように、短期金利の上昇と長期金利の低下が起こり、それが顕著になると、ついには短期金利と長期金利が逆転するという現象が起こってしまいます。これが逆イールドですよね。

逆イールドが注目されているのは、長期金利と短期金利が逆転して逆イールドが起こるという事は、近い将来に景気後退や不況が起こる可能性が高まっているサインと言われているからです。投資家達の経済の先行指標として非常に重要視されているのが逆イールドなのです。

そして、続きはこちらから

さて、ここからが本題となります。

過去の逆イールドとリセッション、そしてその時の株価の関係はどうだったのだろうか?

それは以前の私のブログで取り上げています。去年の11月に書いたブログ記事なのですが、詳しくはこちらをご覧ください。

そして、「今回の内容(基本的な長期金利が背負うリスクについて)」と去年11月に書いた「3か月と10年の逆イールドと景気後退、株価の関係」をまとめて、それを前半・後半に分けてYouTubeにもアップしていきます。よかったら、こちらの方もご覧になってくださいね。

↓↓↓YouTubeはこちらから↓↓↓

コメント