決算発表が集中して目が離せない今週。そんな中で私の保有株でもあるアマゾンも決算発表を行っていました。

アマゾンの決算発表を受けて株価は大きく下落しました。

長期的には成長性に期待出来ると思っているアマゾンの決算発表がどんな内容だったのか確認していきたいと思います。

Amazon2022年第3四半期決算(3Q)

アマゾンの2022年第3四半期決算(7月~9月:3Q)決算

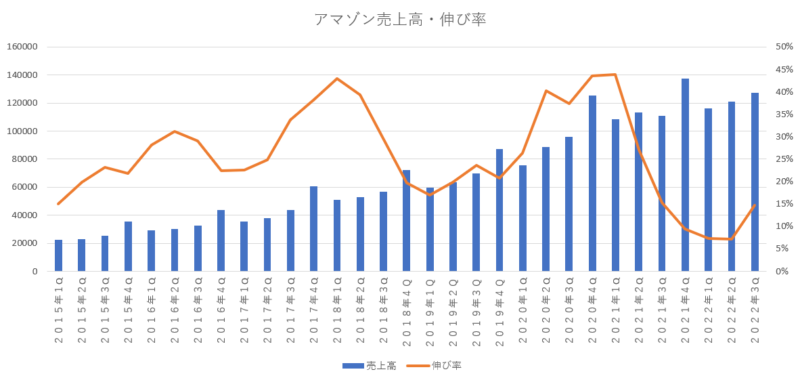

売上高 1271億0100万ドル(14.6%増加)

営業利益 25億2500万ドル(47.9%減少)

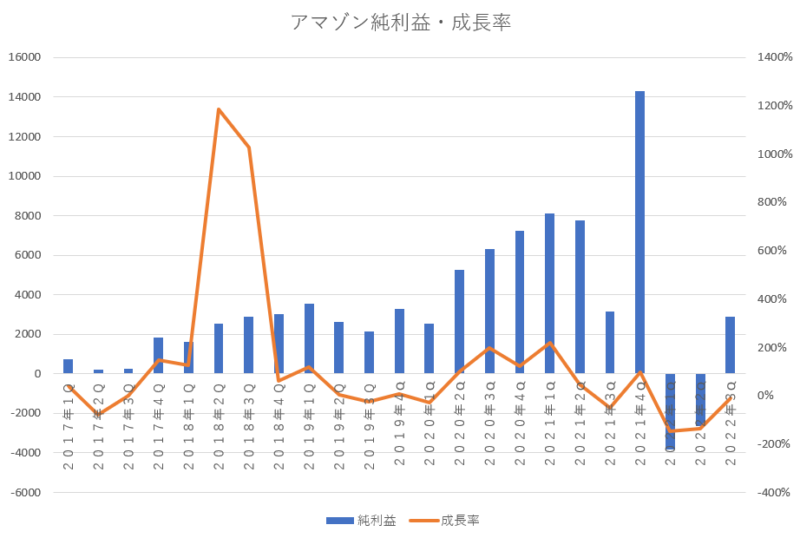

純利益 28億7200万ドル(8.9%減少)

1株利益(希薄後) 0.28ドル(9.6%減少)

市場予測

売上高 1275億7000万ドル~1277億6000万ドル

1株利益 0.2184ドル~0.22ドル

決算の内容を確認してみると、売上に関しては14%伸びており、それなりに成長性していると感じられます。コロナ禍で売上が非常に増えていた状態から通常の状態に戻りつつある中でも、コロナ禍での大きな売り上げ成長をしていた時期を更に上回る売上を叩き出しているのは素直に喜ばしい事だと思います。

一方で、営業利益に関しては、営業利益は47%減少となっています。人件費の高騰や原料費高騰などで営業経費が増えているため、コスト高で苦戦しているみたいです。営業経費は、前期(2022年2Q)が11.8%だったのですが今期(2022年3Q)は17.5%と大幅に増えている事から分かるように経費削減が急務なんだと思います。

純利益は、出資しているリビアン(新興EVメーカー)の評価額によって大きく左右されており、前期(2022年2Q)ではリビアンの損失の計上によって赤字計上となっており、今期はリビアンの株価は前回よりも上昇しているため純利益も前期の赤字を解消して黒字化しています。

ちなみに今期のリビアンの評価益は11億ドルだったので、単純にそれを除いた純利益は17億ドルぐらいになります。

最近のアマゾンの純利益はリビアンの評価額の状態によって大きく左右される事から、純利益に関してはあまり気にしなくてもいいような気がしています。営業利益の方をみていれば充分だと思います。

では、次にアマゾンが前期の決算の際に予測していた今回の決算予測(次期ガイダンス)を確認してみましょう。

私はアマゾンの決算を見る際には、市場予測が結果を上回っていたかどうかよりも、アマゾンが前期に予測したガイダンス(次期決算予測)通りに業績を順調に伸ばしていけているかの方が重要だと考えています。

アマゾン自身が前期の決算の時に予測した数字

売上高 1250億ドル~1300億ドル

営業利益 0億ドル~35億ドル

今回の実際の結果

売上高 1271億0100万ドル

営業利益 25億2500万ドル

売上は前回の決算の際に予測した数字の上限より(半分よりも上)の結果を出しているので合格点だと思います。営業利益も前期に予測した数字の上限より(半分よりも上)なので、充分な結果だったと思います。

来期(2022年4Q)のガイダンス

では、一番大事な今回の決算で発表していた次の決算(2022年4Q)の予測を確認してみましょう。

(アマゾンが予測した来期のガイダンス)

売上 1400億ドル~1480億ドル(2%~8%増加)

営業利益 0億ドル~40億ドル(前年は35億ドル)

1株利益 0ドル~0.3871ドル(前年は0.306ドル)

市場が予測していた来期ガイダンス(4Q市場予測)

売上高 1557億5000万ドル

1株利益 0.3801ドル

決算において重要な次期ガイダンスは非常に悪かったと思います。

売上に関しては、市場予測を大幅に下回っており、アマゾンの来期の売上予測は市場予測よりも5%~10%も低い数字となっており、前年対比でみても2%~8%程度しか増えていないという不甲斐なさです。2桁成長は当たり前といわれているアマゾンなので、これは厳しい見通しだと思います。

第4四半期はクリスマスシーズンなどもあり稼ぎ時なのに伸び率が悪い事になっており、更に今年は今までやらなかった2回目のプライムデー(アマゾンのバーゲンセール)を10月11日~12日に開催しているにも関わらず、この程度の伸び率しか見通せないのが市場の失望を買っているのだと思います。ちなみに、10月11日~12日のセールは「プライムアーリーアクセスセール」と名付けられており、日本では開催されていませんが世界15か国で開催されたようです。

利益に関しても、アマゾンのガイダンス予測の上限付近になって、ようやく市場予測の1株利益と同じぐらいの水準になるので、厳しい展開だと思います。アマゾンの予測の中央値であれば、1株利益は0.19ドルとなり市場予測を大幅に下回る事になります。

やはりコスト高が響いて当面の間は利益を大きく損なう状態が続くのかもしれませんね。

エリア別売上高

では、エリア別の売上高を確認していきましょう。

| エリア | 売上高 | 営業経費 | 営業利益 |

|---|---|---|---|

| 北米 | 788億4300万ドル (20.2%増加) | 792億5500万ドル (22.5%増加) | -4億1200万ドル (赤字) |

| 国際 | 277億2000万ドル (4.8%減少) | 301億8600万ドル (0.4%増加) | -24億6600万ドル (赤字) |

| AWS | 205億3800万ドル (27.4%増加) | 15億13500万ドル (34.8%増加) | 54億0300万ドル (10.6%増加) |

セグメント別の売上構成比率

北米 62%

国際 22%

AWS 16%

セグメント別の営業利益構成比率

北米 -16%

国際 -97%

AWS 213%%

北米部門は、売上は順調に伸びているのですが売上の伸び以上に営業経費の増加が伸びており、結果として赤字になっています。赤字幅は前期(2022年2Q)と比較すると減っていますが、ここが黒字に戻らないとアマゾン本来の成長性が返ってこないと思います。フルフィルメント・ネットワークの従業員の給与を今後1年間で約10億ドル引き上げ、平均時給を19ドル以上にすると発表していたことから、今後も人件費の高騰によるコスト高に苦しめられる展開が続きそうです。

国際部門は、相変わらず赤字を垂れ流し続けています。ここは先行投資(設備投資中)なので仕方がないと思うのですが、それでも売上は増えて欲しい所ですね。売上は減っているのに、赤字幅は増えているというのはちょっとよろしくないですよね。まあ、万年赤字部門なので仕方がないですかね。

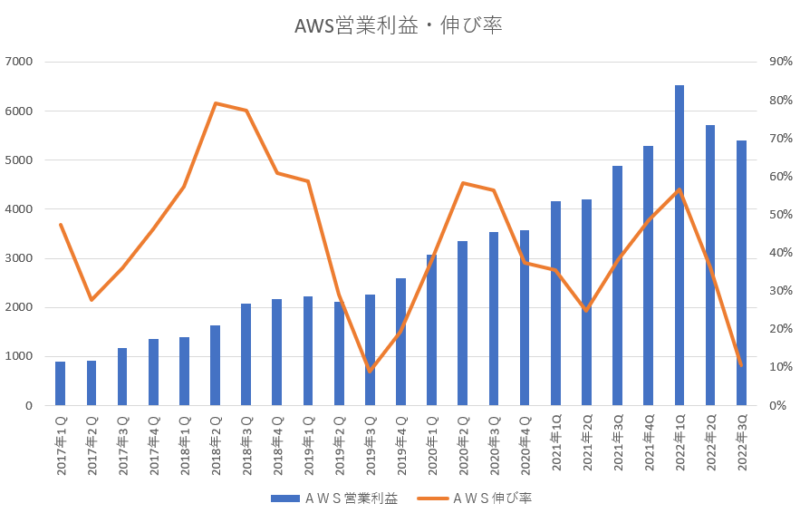

AWS部門は、アマゾンの生命線であり心臓でもあります。ここが成長し続ける限りはアマゾンにとっては何も問題ないのですが、今回は成長性が鈍化していました。AWSの売上の伸びは過去最低だったし、営業利益の伸びも2019年3Qの次に低い過去最低水準となっていました。従来よりも売上が伸び悩み、そのうえでコスト高(電気代等のエネルギー資源高)によって経費が増加している事から、利益が伸び悩んでおり、今後も暫くは利益が伸び悩むかもしれませんね。

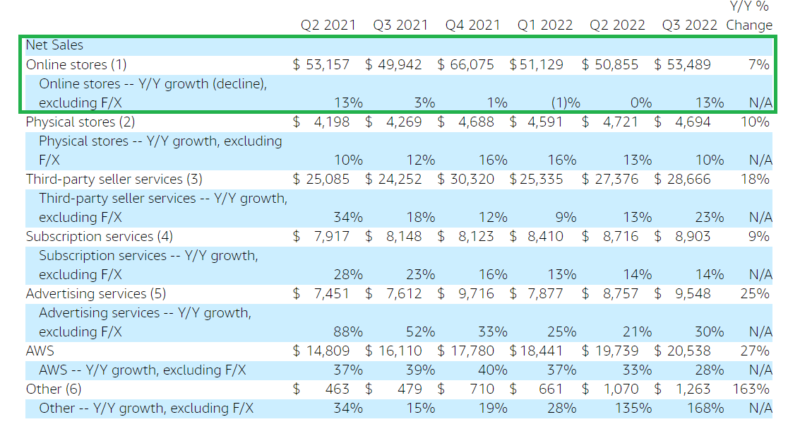

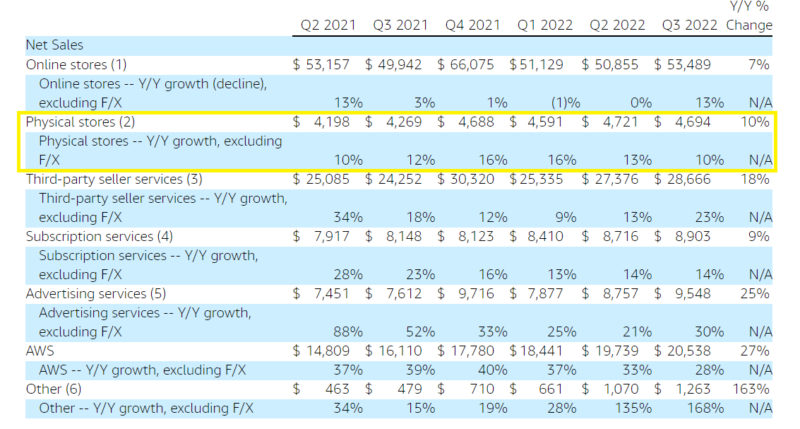

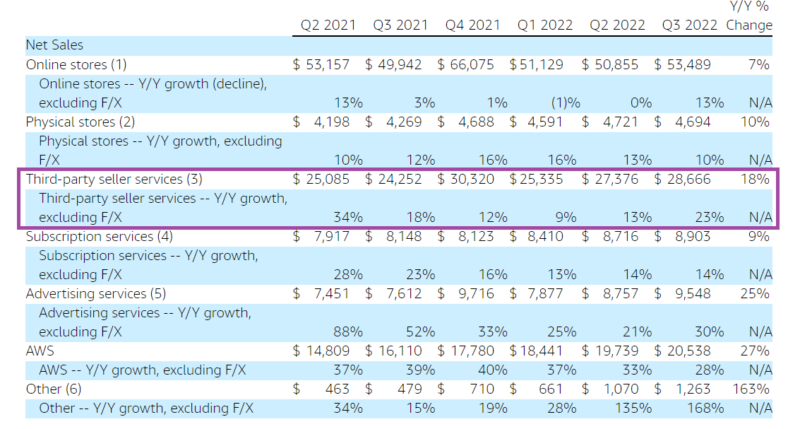

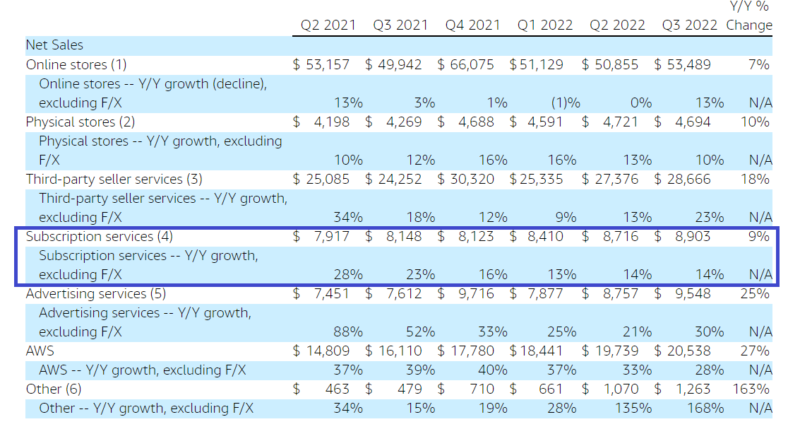

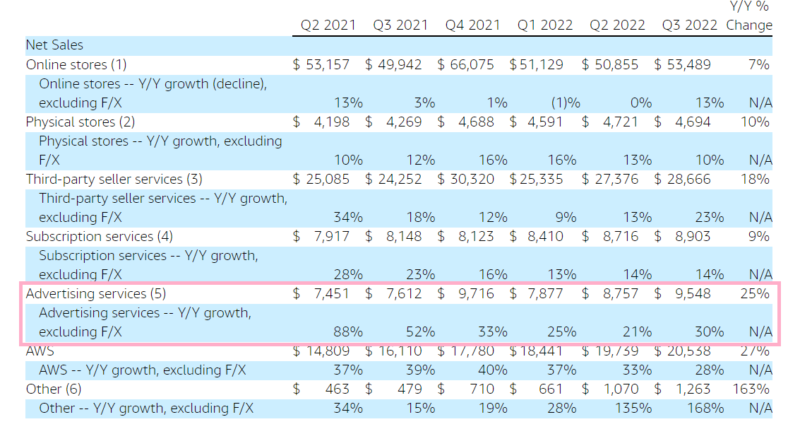

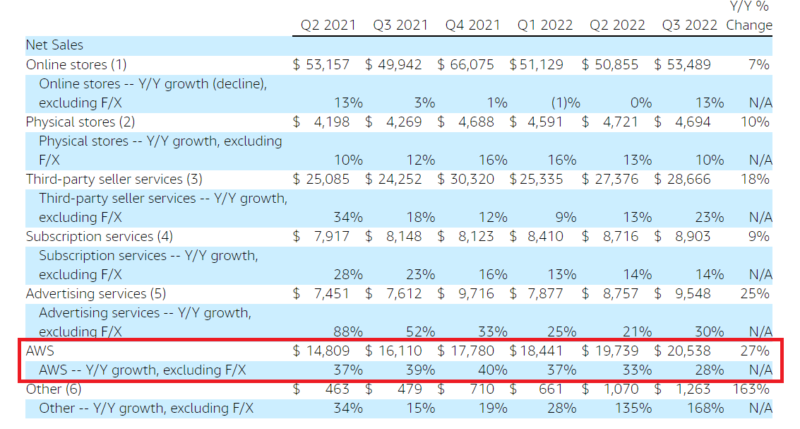

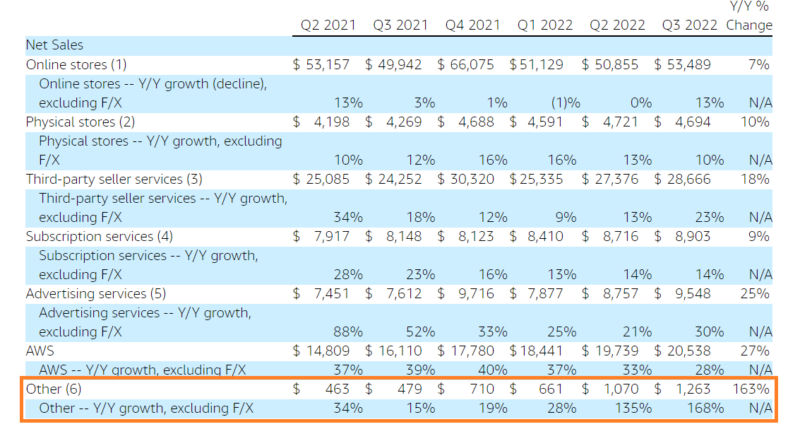

各部門別の売上高

では、次は各部門別の売上高をそれぞれ確認していきましょう(下記画像は全てアマゾン公式サイトの決算ページより引用)

本業のオンラインショッピング

今期のネットショッピングでの売上は、13%の成長を遂げており、大きく成長していると思えるのですが実際には前年度は2Qに実施していたプライムデー(アマゾンのバーゲンセール)を今年は3Qで実施したので、前年より売上が高くなるのは当然の結果だと言えます。

そこを考慮して考えると、可もなく不可もないと言った感じだったと思います。

実店舗

実店舗部門は、順調に成長しています。今期も10%の成長をしているので良い事なのですが、実店舗の売上自体が少ないので、全体の売上に占める割合が小さい事からあまり影響を与えない部門です。無人レジなどの実験的な店舗も運営していっているので、遠い将来になれば一定の収益を持ってきてくれるのかもしれませんね。今のところは気にしなくてもよい部門だと思っています。

サードパーティ(マーケットプレイス・他社販売手数料)

サードパーティの売上は、アマゾンのサイトで販売している他の企業の売上に対する手数料等です。今期は順調に成長していますが、ここもプライムデー(アマゾンのバーゲン)が3Qにズレた影響によって売上が多く上がっている感じなので、それを除くと10%位の成長性だったのではないかなと思っています。こちらも可もなく不可もないと言った感じなのではないでしょうか。

アマゾンプライム会員手数料(プライム使用料等)

アマゾンプライム会員の手数料については、安定した会員費での収入と利用料での収入で順調に伸びています。売上規模が小さいので全体に対する影響は少ないですが、定期的なサブスクリプションでの収入がある事は安定した売上を確保できるので貴重な存在だと思います。

広告事業

広告事業については、良かったのではないかなと思っています。グーグルやフェイスブックなどの広告事業がメインとなっている企業の業績が伸び悩んでいる中で、アマゾンの広告事業は順調に成長していると感じます。欲をいえば、もう少し成長性が高ければ有難いのですが、30%の成長性が確保しているので広告業界に逆風が吹いている中では充分健闘していると思います。

AWS(アマゾンのクラウド事業)

アマゾンの一番大切な部門であり、ここだけは成長を続けてもらわないといけないAWS(クラウド事業)。今回は、売上成長率が28%となっており、市場の予測よりも低い結果となった事から失望売りが出て株価が大きく下がっています。

ただ、規模が大きくなると売上の成長性も必然的に徐々に落ちてくるものであるし、去年の同時期は前年対比で39%の成長とかなり高い成長率を叩き出していたので、今回伸び悩んだのも仕方がない部分もあると思います。2020年頃は、AWSの成長率が20%後半が続いて時期もあるので、この程度の成長性であれば大きな問題というほどではないです。

しかしながら、今回一番問題だったのは、AWSの営業利益の伸び率が悪かったという事です。燃料費高騰などの影響でコスト高となり営業利益を大幅に削られたみたいなのですが、アマゾンの利益のほとんどをAWSが占めているという事を考えると、この部門の収益が落ち込むのは厳しい事態です。

燃料費の高騰はしばらく続きそうなので、当面はコスト高による利益率の低下によってパフォーマンスが悪くなりそうな感じですね。

その他の部門

文字通りその他の部門なので、気にしなくてもいい部門となります。

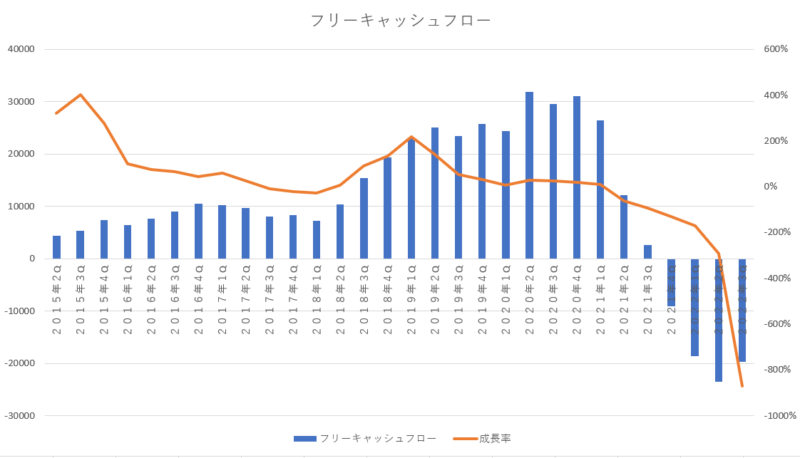

フリーキャッシュフローの状態

アマゾンの強みの1つは豊富なフリーキャッシュフローがある事でした。

それを基にガンガンと設備投資を続けて、更なる資金を生み出し、そしてまた新たな設備投資・研究開発を進めていく事で他の企業の追随を許さなかったのですが、最近はこのフリーキャッシュフローがマイナスになっています。

巨額の設備投資をする以上は、一時的にキャッシュが減ってしまうのは仕方がないのですが、今までは巨額の設備投資・研究開発を行っていても、それ以上の豊富なキャッシュが転がり込んでフリーキャッシュフローがプラスになっていたのですが、その歯車が最近は乱れてきています。

アマゾンの強みの1つだった豊富なフリーキャッシュフローがなくなっている事は少し気になりますよね。

フリーキャッシュフローは短期的にみるものではないので、いずれフリーキャッシュフローのマイナス状態が解消されるのであれば問題ないのですが、しばらくは定期的に観察していこうと思います。

今期に関しては、前期と比べるとフリーキャッシュフローのマイナスも若干解消されているので少しだけマシになっているのかなと思います。

あと、設備投資についてですが、2022年通期では約600億ドルを見込んでいるようです。この金額は2021年度とほぼ同じ金額だそうです。毎年設備投資は増えていっているのですが、今回は前年度と変わらない規模に抑えているのは、フルフィルメントと輸送の設備投資が昨年に比べて約100億ドル減少する見込みであり、需要に見合うよう製造予想を控えめにしてきたためだそうです。

そして、減らした100億ドル分はAWSの設備投資や研究開発をサポートするための技術インフラにそのまま回しているそうです。

今回の決算のまとめと今後の見通し

さて、今回の決算ですが今期の決算自体は、市場予想よりも結果は上回っていました。今期の売上や利益だけをみると、良くもなくて悪くもないという感じでした。表面上の数字は、だいたい想定通りの決算内容だったのかなという感じです。

ただし、AWS(クラウド事業)の成長性や利益率が悪かった事は、非常にまずかったと思います。

また、次期ガイダンス(2022年4Qの予測)も非常に悪かったです。

AWSの減速と次期ガイダンスの見通しの暗さは、今後の株価の行方に暗い影を落としそうですね。

北米事業や国際事業は、ともに赤字が続いており、人件費高騰やコスト高が続く限りは赤字の解消は見込めません。それまでAWSが頑張って赤字を吸収して支え続けないといけないのですが、肝心なAWSが減速し始めているために今後の見通しに危機感を覚える投資家が多くなってきているのだと思います。

今後も景気の悪化が続けば、北米事業や国際事業の赤字幅は拡大していくかもしれません。そのうえでクラウド事業が減速していくと、利益も更に減っていく事になっていく可能性があります。

ただ、それでもクラウド事業はサブスクリプション事業なので定期的な売上がしっかりと上がってくる業界です。新規の契約は景気の影響によって減ってしまう事が想定されるため、成長率は今後も低下していく事があると思いますが、元々の契約自体を取りやめる事はあまりないので既存の契約が減っていく事は少ないです。既存契約の現状維持は容易に出来ると思われます。

今の時期(景気が悪い時期)を乗り切れば、その後は順調な回復が期待できると思いますし、景気が回復した時に北米事業が再び黒字化に戻れば、利益の増加は加速していくと思います。

それはでは辛抱が必要なのだと思います。

アマゾンをみるうえで、AWSをどのように評価するかで投資に値する企業かどうかの判断が大きく分かれると思います。

一時的に減速するとしても、今後も順調に成長していく事業だと判断できるのであれば投資する価値は充分にあります。成長性が徐々に落ちて戻らないと思えるのであれば投資するに値しない企業です。

私は投資する価値があると判断しています。

暫くは厳しい展開が続くかもしれませんが、ここで投資した資金はきっと数年後に私の資産向上に大きく役立ってくれていると思います。

コメント

コメント一覧 (2件)

よしぞう様

お久しぶりです。

いつも決算分析ありがとうございます。

辛抱強くホールドして行きたいと思っています。

こんにちは、スタッフーさん。

決算分析の記事を読んでいただき、ありがとうございます。

暫くは厳しい展開が続くかもしれませんが、数年後には株主に報いてくれる企業だと思います。