今年もあっという間に3か月が経過しました。去年に引き続き、米国株市場は好調を維持しているので皆さんの投資資産も順調な状態になっているのではないでしょうか。

このまま年末まで好調をキープして欲しいよね

今年だけでなく、来年も再来年も好調に推移して欲しいよね

今年の最初の四半期が好調だと、これからの相場にも期待できるような気がしてきますよね。ずっと好調なままが続くという事はないと思いますが、あまり浮き沈みが大きい相場ではなく、穏やかな相場であって欲しいなと思います。

では、恒例の3か月おきに実施している投資資産の確認をしていきましょう。

私の投資資産の損益と保有株の状況

2024年3月末時点(3月29日時点)での私の投資資産を確認してみましょう。

2023年12月27日時点 → 2024年3月29日時点

S&P500(+9.8%)

4781.58 → 5254.35

NYダウ工業(+5.7%)

37656.52 → 39807.37

ハンセン指数「香港市場」(-0.5%)

16624.84 → 16541.42

よしぞう資産 (+10.5%)

113,974,068円 → 125,974,177円

ちなみに、前回集計した12月末はこんな感じでした ↓↓↓

米国株市場は依然として好調をキープしていますね。ダウ平均株価は5.7%の上昇、S&P500は9.8%の上昇となっており、充分な上昇力だったと思います。まずは順調なスタートダッシュだったと思います。

一方で、中国株の指数であるハンセン指数は0.5%の下落となっており、去年に引き続き軟調な展開となっています。本当にいつになったら復活するのだろうかといった感じですね。復活する気配すら感じられないという感じになっています。

さて、私の投資資産はというと、非常に好調であり、10.5%の増加していました。1200万円ほど増えており、投資資産が多い分だけ増加した時の破壊力が高いですね。ただし、私の投資資産が順調だったのは、米国株市場が好調だったという事に加えて、為替相場も年始の頃は1ドル141円台だったのが今では1ドル151円台になっており、ドル円相場が6.9%も円安に振れていたからという点も大きかったと思います。

為替の影響(単純に引き算しただけ)を除けば、10.5%-6.9%=3.6%となるので、少し増えた程度といった感じになりますね。まあでも、ポートフォリオのうちで投資用キャッシュや米国債券ETFなどの比率が35%ほどある事を考慮すれば、満足できる内容だったと思います。

1月~3月末までの第1四半期の状況

この段落では、いつも3か月後ごとの資産の状況を確認しているのですが、年始が始まってからまだ3か月しか経過していないので、上の段落でご説明した金額や内容と同じなので、今回は省略です。

次回は、4月~6月の3か月間の状況をこの段落でお伝えしたいと思います。

1月~3月末の売買状況

今年の1月~3月の間では、「2621( iシェアーズ米国債20年超ETF)」と「エヌビディア」を購入しています。

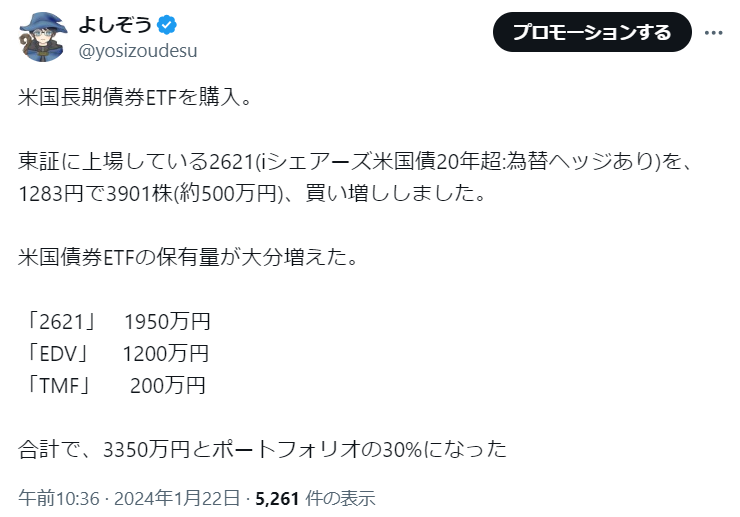

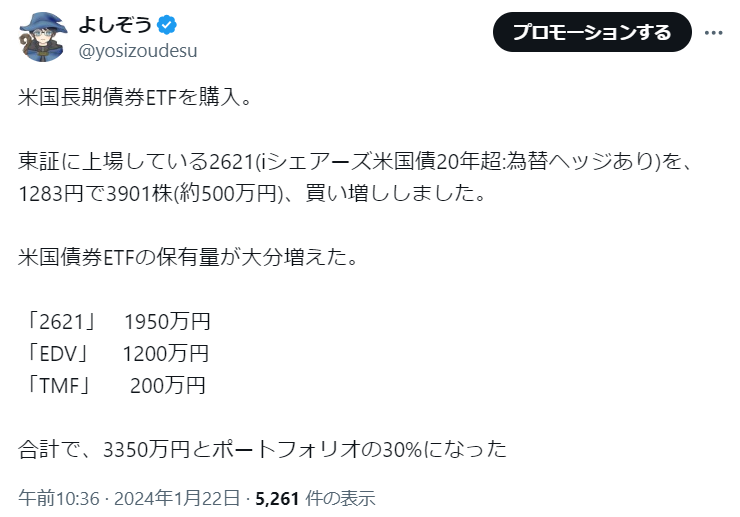

「2621( iシェアーズ米国債20年超ETF)」

1月17日 1288円で3882株(約500万円)

1月22日 1283円で3901株(約500万円)

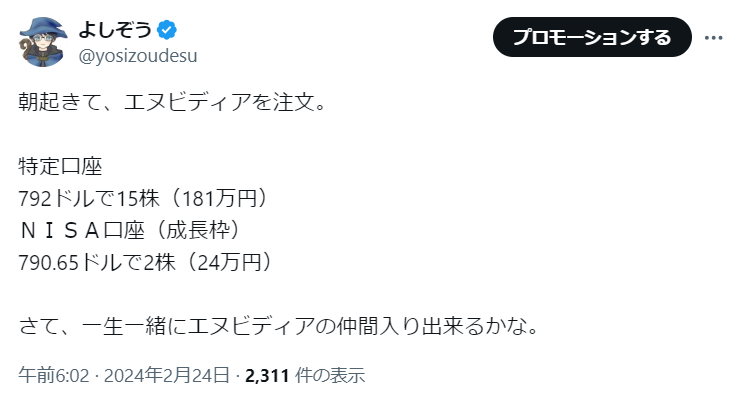

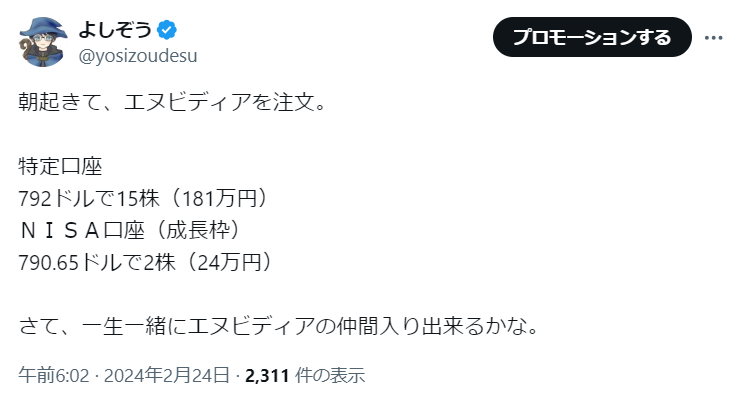

「エヌビディア」

2月24日 792.00ドルで15株(特定口座:約181万円)

2月24日 790.65ドルで2株(NISA口座:24万円)

今後の米国における利下げとそれに伴って円高に振れた時のために、キャッシュの一部を2621( iシェアーズ米国債20年超ETF)を買い増ししました。これにより、ポートフォリオにおける米国債券ETFの比率がだいぶ高まってきましたが、利下げを実施したり・円高に振れたりした場合には、これらの米国債券ETFがポートフォリオを助けてくれると思います。

あと、ずっと様子をみていたエヌビディアをようやく買いました。どこかで下がるタイミングがあれば購入しようと思っていたのですが、一向に下げる気配がなく、とりあえず打診買いしておきました。エヌビディアは、今後も様子をみながら適度にもう少しは買い増ししていくと思っています。

現在のポジションと保有株のリターン

現在のポジションはこんな感じです。

「保有株の割合(保有金額)」

(キャッシュは外貨建てMMFを含みます)

S&P500投資信託 34.7%(4374万円)

アマゾン 16.9%(2132万円)

2621:長期米国債ETF 15.4%(1940万円)

EDV:米国長期債券ETF 10.9%(1378万円)

マイクロソフト 10.4%(1311万円)

エヌビディア 1.8% (232万円)

TMF:3倍米国長期債ETF 1.6% (200万円)

アリババ 1.4% (176万円)

投資用キャッシュ 6.7% (850万円)

「保有株のリターン(平均購入単価)」

アマゾン 77.4%上昇(109.90ドル)

マイクロソフト 71.9%上昇(272.56ドル)

S&P500投資信託 68.0%上昇(16,994円)

エヌビディア 14.4%上昇(793.13ドル)

TMF 11.7%上昇(49.69ドル)

EDV 5.8%上昇(78.54ドル)

2621 2.5%減少(1310.74円)

アリババ 60.0%下落(250.75香港ドル)

現在の状況と今後の見通し

米国では年内にも利下げが行われる可能性が高まっています。また、日米の金利差も縮まっていくため、円高に振れていく可能性も高くなっています。これらを考慮して、米国債ETFの保有割合を増やしたのですが、購入時よりも更に円安に振れているので、今のところは空振りに終わっています。

ただ、長い目で見れば利下げが行われて円高に振れていく可能性は高いと思っているので、現状のままのポートフォリオで様子をみていこうと思っています。

米国株市場が軟調になっていった際には米国債券ETFはクッションの役割を果たしてくれて、ポートフォリオのダメージを緩和してくれるので比較的安定した運用が出来ると思います。

理想的な展開としては、利下げで債券ETFが上昇して、利下げを行う事で景気の状態は現状を維持したままで米国株市場が経済状況を好感して上昇を続けていく事で、債券ETFも上昇して米国株式も上昇するという展開が理想的なのですが、そうならなかったとしても債券ETFを保有していく事で大きな下落からポートフォリオを守ってくれると考えています。

米国株市場の上昇は、S&P500投資信託(eMAXIS Slim米国株式)やアマゾン、マイクロソフトを保有する事で取り込んでいき、もしもの事態の時のために米国債券ETFを保有して損失を少しでもカバーしていくようにしながら、今後の相場を見守っていきたいと思います。

コメント