浮上の兆しが見えない中国株市場。独裁政権への弊害によって数年前までは有望市場だと言われた面影すら見えないほどボロボロになっています。ポテンシャルはありながら、信用失墜によって投資家達が離れていった新興国の雄である中国。

そんな中国株の中でも、世界的にも名を知られているテンセントの決算がありました。

中国当局の規制以降は、高値から半額以下になっているね

中国企業の中でも将来性が一番ある企業なのに勿体ないね

中国企業の中でも、将来性・安定感・知名度・資金力など、どれをとってもワールドクラスの優良企業であるテンセントなのですが、株価はさえない状態が続いています。

そんなテンセントが決算を発表していました。今回は、中国株の優良企業であるテンセントの決算を詳しく見ていきたいと思います。

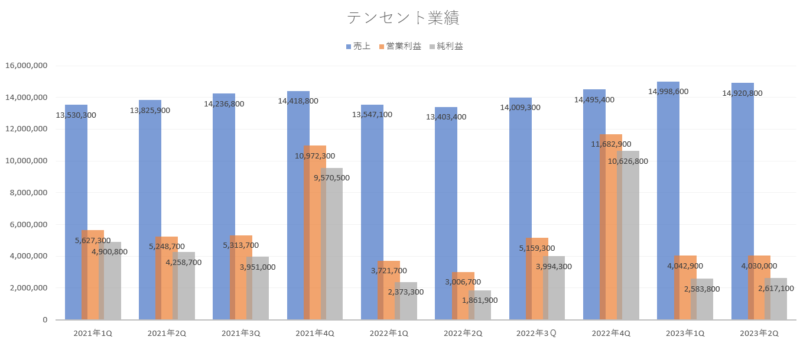

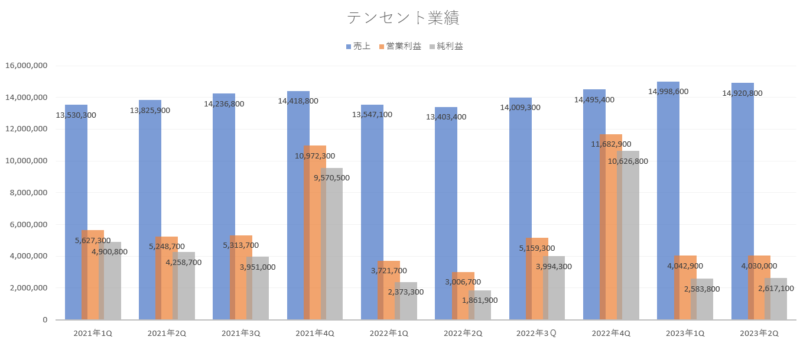

テンセント2023年第2四半期決算(2Q:4月~6月)

テンセント2023年第2四半期決算(2Q:4月~6月)

売上高 1492億0800万元(11.3%増加)

営業利益 403億0000万元(34.0%増加)

純利益 261億7100万元(40.5%増加)

1株利益(希薄後) 2.695元(40.7%増加)

(市場予測)

売上高 1520億0000万元(1.8%下回る)

前回の決算で持ち直してきた感じがしていたテンセントですが、今回の決算でもしっかりと売上を伸ばしており、過去最高の売上高だった前回の決算(2023年1Q)と同じぐらいの水準の売上になっています。これで3期連続での増収となっています。

粗利益率も47%と前期よりも更に伸ばしており、しっかりと利益が取れるようになっています。従業員数も10万4503人と前年よりも6%減少しており、人員削減を進めながら経費削減を行っているようですね。

利益に関しては、一時的な投資収入(Other gains, net)がマイナスになっているにも関わらず、営業利益や純利益は前期よりも増やしています。

従来のテンセントは、投資先の時価評価の増加などで一時的な投資収入(Other gains, net)が大きく伸びていて利益が過大に増えていたのですが、最近はJDドットコムや美団を特別配当で排出しており、その影響もあって一時的な投資収入(Other gains, net)は減っています。そのため去年などは利益が減っている感じになっていましたが、この影響があっても利益が出せるようになっています。昔のように投資先の評価額ではなく自社の業績だけで高成長するテンセントに回帰してくれるといいですよね。

市場予測と比較すると、売上は市場予測を下回っており、市場の期待値を超える事は出来ていませんでしたが、売上も利益も大きく減っていた前年度から考えると、順調な決算だったと思います。

では、一時的な影響を除いた実質的な利益(非IFRSベース)を確認してみましょう。

※非IFRSベース(特定の一時的および非現金支出項目を除外して中核的な利益を反映させることを意図している)

(非IFRSベースの決算)

営業利益 501億2200万元(36.5%増加)

純利益 375億4800万元(33.4%増加)

1株利益 3.875元(33.8%増加)

前期に引き続き、順調に売上も利益も伸ばしています。去年の実績が悪かったので前年対比でみるとよく見えてしまうのですが、それでも充分健闘している結果だったと思います。

4期連続で非IFRSベースがマイナス成長だったのが、2022年3Qからプラスに転じており、今期は伸び率も大幅に高めてきたので、かなり状態が良くなっていると思います。

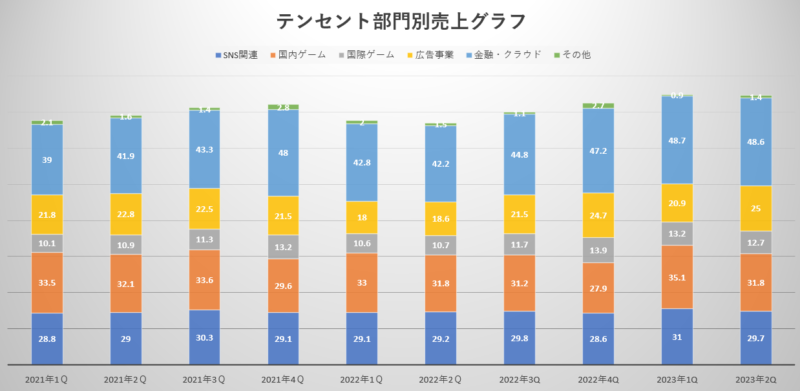

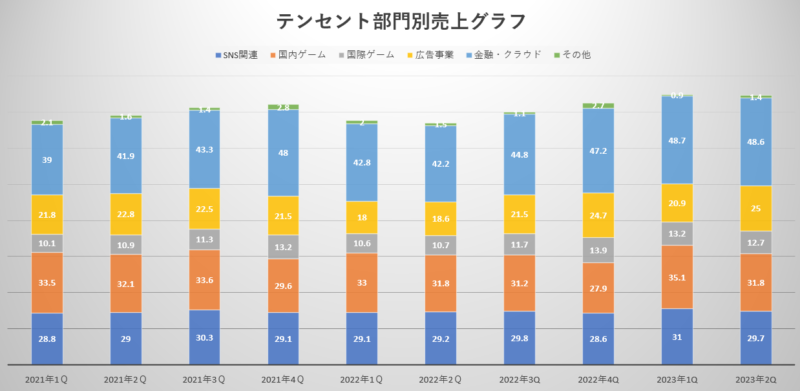

部門別売上高

では、部門別の売上高をみてみましょう。

第2四半期の部門別売上高(前年同期比)

VAS部門 742億1100万元(3.5%増加)

フィンテック・クラウド 486億3500万元(15.2%増加)

オンライン広告 250億0300万元(34.1%増加)

その他 13億5900万元(9.7%減少)

VAS部門は、ゲーム部門とソーシャルネットワーク部門の合計です。

(ソーシャルネットワーク部門は、音楽・動画ストリーミング配信サービスなど)

ゲーム部門(国内) 318億元(0.1%増加)

ゲーム部門(海外) 127億元(19%増加)

ソーシャル部門 297億元(2%増加)

| 項目 | 2023年2Q(今年度) | 2022年2Q(前年度) |

|---|---|---|

| VAS部門 | 742億元 | 717億元 |

| (SNS関連) | 297億元 | 292億元 |

| (国内ゲーム) | 318億元 | 318億元 |

| (海外ゲーム) | 127億元 | 107億元 |

| 広告 | 250億元 | 186億元 |

| 決済・クラウド | 486億元 | 422億元 |

| その他 | 14億元 | 15億元 |

| 売上合計 | 1492億元 | 1340億元 |

主力のVAS部門の伸び率はやや物足りない感じがしますが、最低限の目標であるプラス成長は維持しているのでとりあえず合格点はクリアしていると思います。

国内ゲーム部門は、リリースしたゲームで大型コンテンツが少なかった事で前年と比較するとほとんど伸びていませんが、これについてテンセントは「一時的な現象であり、第 2 四半期には一時停止期間を設け、第 3 四半期には商業的に影響力のあるコンテンツのリリースを再開するため、来期の本土市場ゲーム収入は前年同期を上回る」との見通しを示しています。

また国際ゲーム部門は、前年同期比19%増の127億元(為替変動の影響を除けば12%増)で、「VALORANT」「Triple Match 3D」「勝利の女神:ニケ」などのゲームや「PUBG MOBILE」などのモバイルゲームが貢献したようです。

ソーシャル部門についてはプラス成長となっていますが、少し前まではマイナス成長になっており、今期の成長率も低いので今後の経過を確認する必要があると思います。

停滞している国内ゲーム部門を追い越して、今ではテンセントで一番稼いでいるフィンテック・クラウド部門は今期も順調に二桁成長を維持しています。今後もこの部門がテンセントを引っ張っていって欲しいですね。

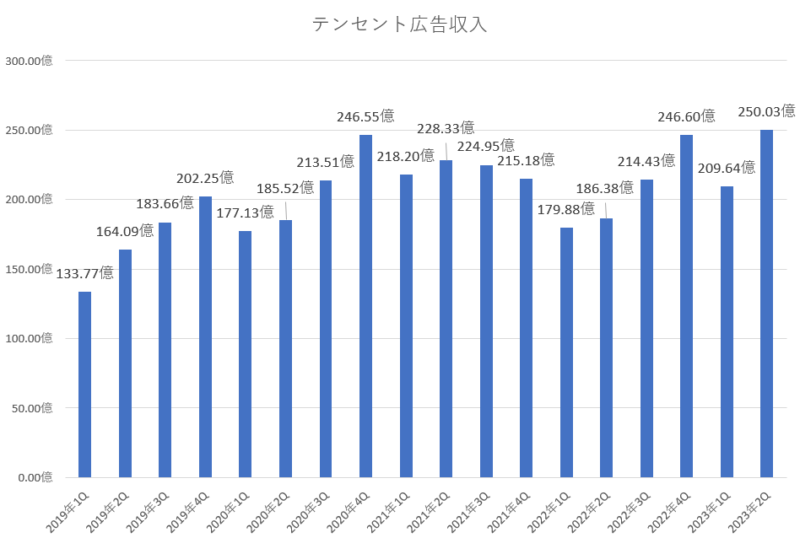

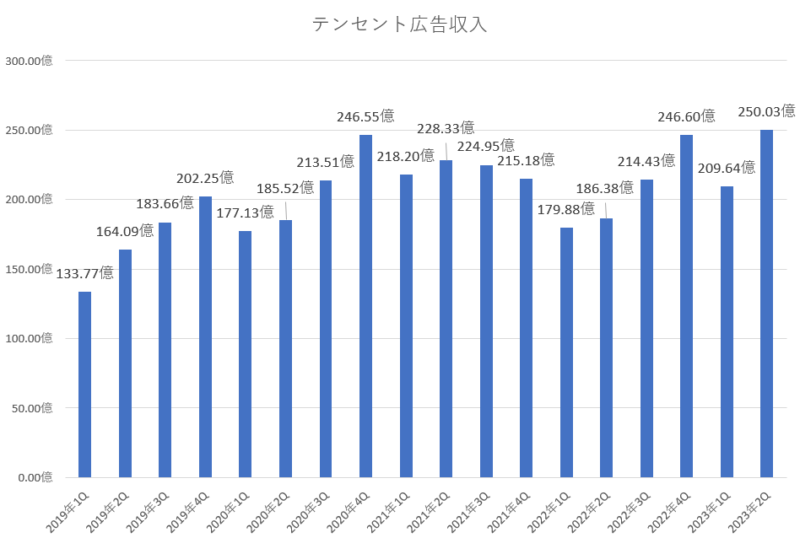

第三の柱に育たないといけない広告部門は少し詳しくみてみましょう。

| 決算年度 | 広告収入売上高 | 前年対比成長率 |

|---|---|---|

| 2021年1Q | 218億2000万元 | 23.2%増加 |

| 2021年2Q | 228億3300万元 | 23.1%増加 |

| 2021年3Q | 224億9500万元 | 5.4%増加 |

| 2021年4Q | 215億1800万元 | 12.7%減少 |

| 2022年1Q | 179億8800万元 | 17.6%減少 |

| 2022年2Q | 186億3800万元 | 18.4%減少 |

| 2022年3Q | 214億4300万元 | 4.6%減少 |

| 2022年4Q | 246億6000万元 | 14.6%増加 |

| 2023年1Q | 209億6400万元 | 16.5%増加 |

| 2023年2Q | 250億0300万元 | 34.1%増加 |

広告収入は、前期の実績が非常に低かったので前年対比でプラス成長になるのは当然だったので、どれだけしっかりと売上を伸ばす事が出来るのかが重要だったのですが、結果として過去最高の売上高を塗り替えているほどの好調ぶりでした。

自動車業界を除くすべての主要広告カテゴリーで前年同期比二桁成長を達成しており、文句なしの結果だったと感じます。今後もこの勢いを維持してほしい所ですね。

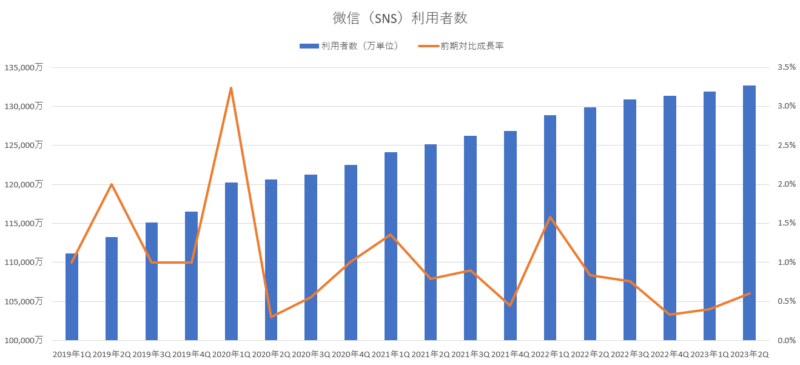

次に、微信(中国版のラインみたいなSNS)の利用者数を確認してみましょう。

| 決算年度 | 微信(SNS)利用者数 | 前期対比成長率 |

|---|---|---|

| 2021年1Q | 12億4160万人 | 1.4%増加 |

| 2021年2Q | 12億5140万人 | 0.8%増加 |

| 2021年3Q | 12億6260万人 | 0.9%増加 |

| 2021年4Q | 12億6820万人 | 0.4%増加 |

| 2022年1Q | 12億8830万人 | 1.6%増加 |

| 2022年2Q | 12億9910万人 | 0.8%増加 |

| 2022年3Q | 13億0890万人 | 0.7%増加 |

| 2022年4Q | 13億1320万人 | 0.3%増加 |

| 2023年1Q | 13億1900万人 | 0.4%増加 |

| 2023年2Q | 13億2700万人 | 0.6%増加 |

微増でありながらも、まだ伸びていますね(笑)。14億人という中国の人口のほぼすべての人々が使っている状態になっているのですが、ジリジリと伸び続けています。これだけの人数が使うということは、それほど生活に密着したアプリと言う事なので素晴らしいというか恐ろしいなと感じるぐらいの浸透ぶりですね。

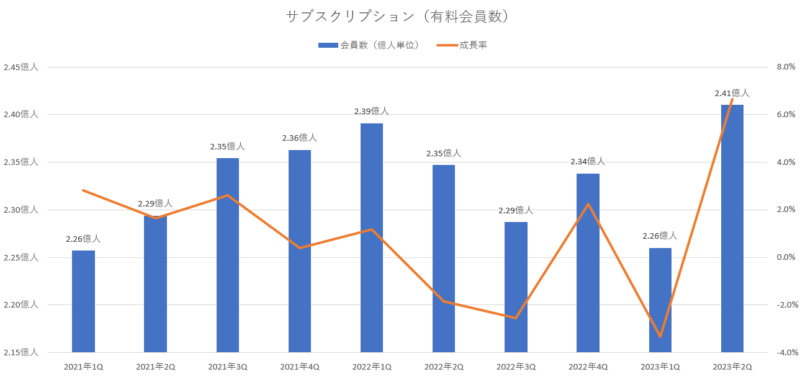

サブスクリプション(有料会員数)も確認してみましょう。

| 決算年度 | サブスクリプション会員数 | 前期対比成長率 |

|---|---|---|

| 2021年1Q | 2億2570万人 | 2.8%増加 |

| 2021年2Q | 2億2940万人 | 1.6%増加 |

| 2021年3Q | 2億3540万人 | 2.6%増加 |

| 2021年4Q | 2億3630万人 | 0.4%増加 |

| 2022年1Q | 2億3910万人 | 1.2%増加 |

| 2022年2Q | 2億3470万人 | 1.8%減少 |

| 2022年3Q | 2億2870万人 | 2.5%減少 |

| 2022年4Q | 2億3380万人 | 2.2%増加 |

| 2023年1Q | 2億2600万人 | 3.0%減少 |

| 2023年2Q | 2億4100万人 | 6.6%増加 |

SNS(微信)の利用者数はすでに13億人に達しており、いずれは頭打ちになるので、そこの代わりにこのサブスクリプションが成長していく事が重要なのではないかなと個人的には思っています。

最近は減少傾向にあり、少し心配していたのですが、再びプラス成長に持ち直しており、過去最高の会員数を更新しているので一安心といった感じですが、今後もちゃんと会員数を伸ばしていけるのかが課題だと思います。

次は、部門別の売上グラフを確認してみましょう。

一時は伸び悩んでいた売上ですが、最近は回復してきており、グラフも右肩上がりになってきています。以前ほど綺麗に各事業のバランスが整っているという感じではないですが、どれか1つの部門に極端に大きく依存しているといった感じでもないので、比較的バランスの良い業績だと思います。

従来は、ゲーム部門が一番の売上規模を誇っていたのですが、最近はフィンテック・クラウド部門が一番の稼ぎ頭になっています。ゲーム企業という印象が強いテンセントですが、フィンテック・クラウド部門は今後も成長が続いていく事が想定されるので、これからのテンセントはゲーム事業よりもクラウドやフィンテックが重要になっていくでしょうね。

決算のまとめと今後の見通し

今回の決算をみて思う事は、最悪期は脱したのではないかなと感じます。去年はボロボロな業績だったのですが、徐々に持ち直してきており、売上は3期連続で増収となっており、利益も4期連続で増益となっています。少しずつ安定してきたと感じます。

中国人民銀行(中央銀行)が7月に発表したスマートフォン決済の微信支付(ウィーチャットペイ)の運営会社に対する違法行為の罰金約30億元を特別損失として計上していますが、経費削減などの効果もあって利益は前年を大きく上回る結果となっています。

今年から凍結されていた新作ゲームの認可が下りてきているので、ゲーム事業の回復にも少しずつ寄与していると思います。コロナ過の影響からも徐々に回復している事から業績も伸びてきているのだと思います。

前期には、クラウドの値下げを行っていたのですがその影響はあまり受けていないようであり、クラウド部門も順調に成長していたのは安心材料ですね。

カンファレンスコールで印象に残ったのは、中国当局の規制や罰金について語っていた事ですね。「金融規制当局が7月初旬にフィンテック部門に対する懲戒処分を基本的には終了した」と述べており、そして今後は、「規制の正常化に重点を置き、プラットフォーム経済が金融包摂(金融事業を取り込んでいく)の取り組みを継続するよう支援、奨励することになる」と語っていた事は、中国当局との関係の自信の表れなのかなと感じます。

また、今回もテンセントは自社株買いをしてくれていました。最近は自社株買いを続けてくれているので有難いですよね。2022年2Qは970万株で31億円、2022年3Qは4280万株で118億元、2022年4Qは4560万株で120億元となっており、2023年1Qは1250万株で40億元、今回は3590万株で112億元となっています。昔からテンセントが自社株買いするタイミングは絶妙であり、大抵が底値圏だったりするのですが今回も底値圏での発動になりそうですね。

業績は持ち直してきていますが、株価は相変わらず低空飛行を続けたままです。

PERは11倍程度と成長企業としては有り得ないぐらいの低い水準となっています。従来のテンセントは30倍ぐらいが普通であり、低くても20倍前半だったことを考えれば、バーゲンセール状態です。

ただ、これほどまでに評価が下がっているのは、やはり安全性の問題が大きいのだと思います。

業績自体は持ち直しているのに、株価的にはあり得ないぐらいの安値を付けているのは、中国当局が突如難題を突き付ける事があるという可能性と、中国が台湾への侵攻などの暴挙に出た場合には紙くずに近い状態になる可能性もあり得るというリスクを抱えている事が大きいと思います。

ポテンシャルは高いと思うのですが、外的要因によるマイナス影響が大きく、投資対象としては安定感に欠ける状態なのだと感じます。

こういった状況が払拭されると爆上がりする事があると思うのですが、そこに至るまでには高いリスクが顕在する事から、あくまでもサブ的な投資対象として運用していく必要があるのではないかなと思っています。

さて、今回の内容は、YouTubeにもアップしています。動画でみると、ブログとは違う魅力などもあると思いますので、ぜひYouTubeの方も見てくださいね。

↓↓YouTubeはこちらからどうぞ↓↓

コメント