今のところは好調を維持している米国株。個人的には米国株市場の上昇はいずれ下落へと転換していくと思っているのだが、私の想定とは違って上昇を続けています。

自分の想定とは違った展開になっているのだから、前回のブログでも少しお話したようにキャッシュが多めになっている私のポートフォリオを少し修正してキャッシュを使っておく事にしました。

何を買ったの?

投資信託(eMAXIS Slim米国株式)とマイクロソフトだよ

投資資金のうちでキャッシュは5900万円ぐらいあるので、投資信託500万円とマイクロソフト200万円を買って、キャッシュを5000万円ぐらいにしておきました。

まだまだ豊富にキャッシュはあるので、今後の状況をみながらキャッシュを使っていこうと思います。

現状を確認してみよう

さて、私の想定とは違って好調を維持している米国株。現在の状況がどんな感じなのかを改めて振り返ってみたいと思います。

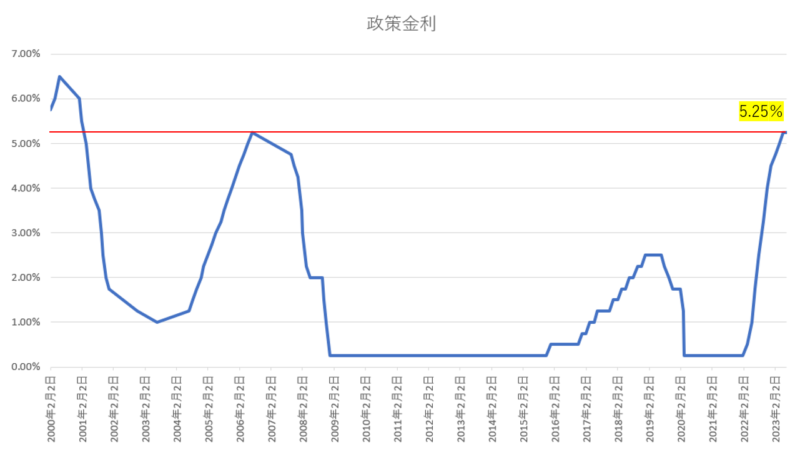

まずは、基本的な政策金利

現在の政策金利は、5.25%です。リーマンショック前と同じ水準ですね。市場の予想では、あと1回利上げをする予定なので、5.50%になる予定ですが、そうなるとリーマンショックを超える水準となります。

ITバブルの頃の6.5%には届きませんが、それでもかなり高い水準まで引き上げる事になりますね。

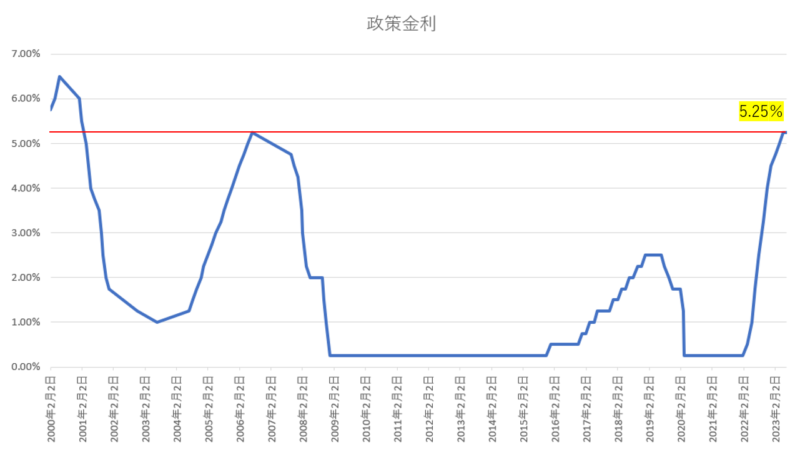

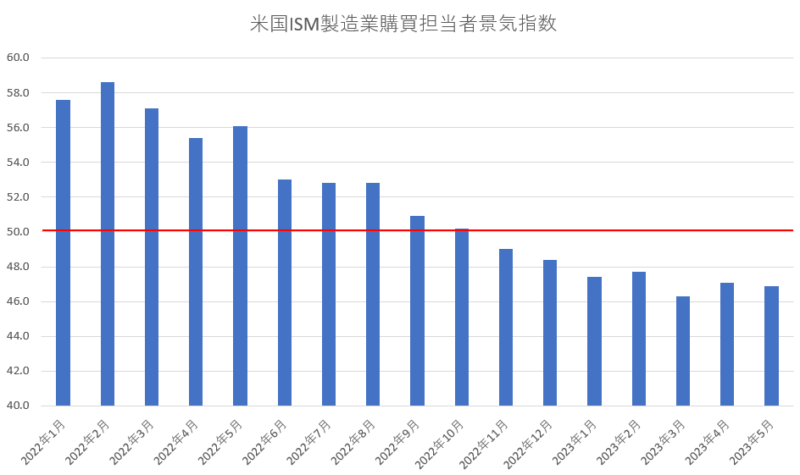

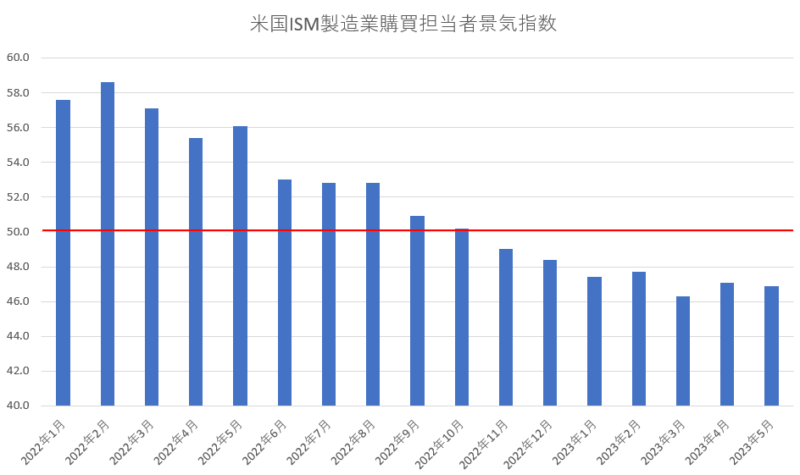

ISM製造業購買担当者景気指数

次は、ISM製造業購買担当者景気指数をみてみましょう。

ISM(米供給管理協会)製造業購買担当者景気指数は、製造業における景況感を表す指標で毎月第1営業日に発表されており、景気の先行指数と呼ばれています。

50を超えると景気が良いと判断され、50を下回ると景気が悪いと判断されます。

最近は、景気が悪化していると判断されており、2023年3月よりも多少は上向いていますが、まだ景気が悪いと判断している企業が多いみたいですね。

失業率

次は、失業率を見てみましょう

一般的に失業率が上昇すると経済状況が悪化している事を示すことから、重要な指標とされています。労働省から毎月発表されており、同じ日に発表される非農業部門雇用者数・平均時給と共に雇用統計として注目度が高いです。

これらの雇用統計は、FRBの金利政策に影響を与えるため、重要指標として注目されています。

失業率は、今年の1月や4月には3.4%と53年ぶりの低い水準となり、非常に雇用状況が良かったのですが最近は少しずつ失業率は上昇しています。

とはいえ、まだ3.7%ぐらいなので4%にも届いていない水準であり、まだまだ雇用状況は底堅い感じですね。

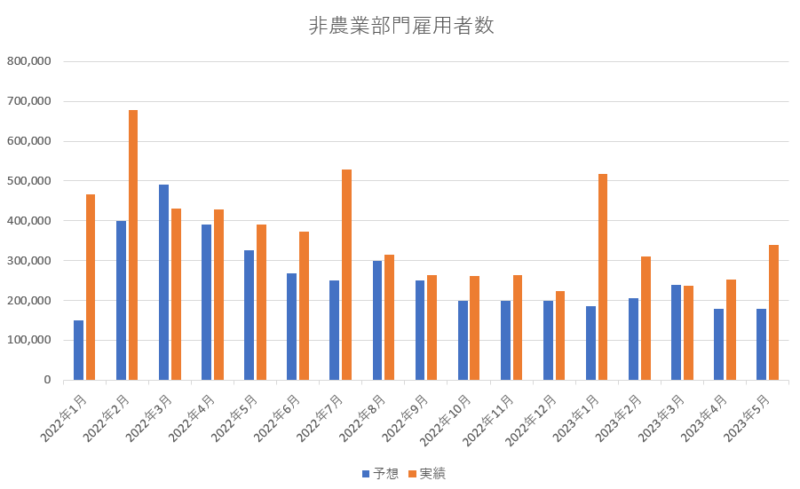

非農業部門雇用者数

次は、非農業部門雇用者数をみてみましょう。

非農業部門の民間雇用者数は、政府関係・自営業・非営利団体・農業などを除く非農業民間部門で雇用された人達の増減を測定している指標です。労働省から毎月第1金曜日に発表されており、同じ日に発表される失業率・平均時給と共に雇用統計と呼ばれています。

非農業部門雇用者数は、予想よりも良い実績になってくることが多く、また最近は上昇傾向になっていますね。

雇用される労働者はまだ多くいるようであり、企業側もまだ雇用意欲はあるようですね。

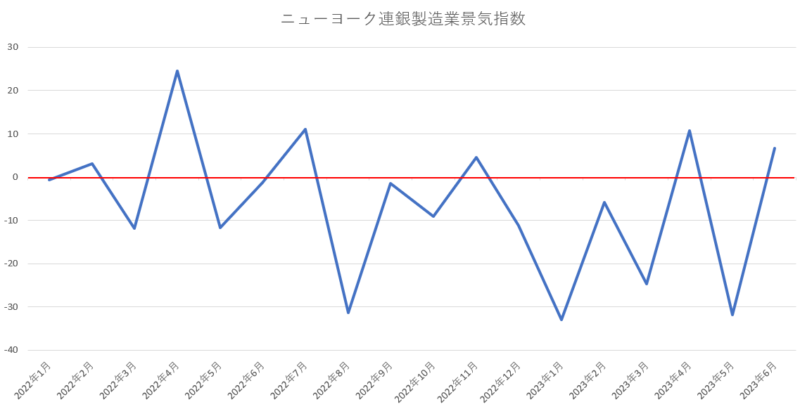

ニューヨーク連銀製造業景気指数

次は、NY(ニューヨーク)連銀製造業景気指数をみてみましょう。

NY連銀製造業景気指数は、フィラデルフィア連銀製造業景気指数やIMS製造業購買担当者景気指数よりも発表が早いため、速報性があります。

0を上回る(プラスになる)と景気が良くなっていると判断され、0を下回っている(マイナスになる)と景気が悪化していると判断されます。

最近は、ジグザグとして展開となっており、景気が良いと判断されている月と景気が悪いと判断されている月が交互に訪れています。最新の6月の判断は景気は上向いているという判断でした。

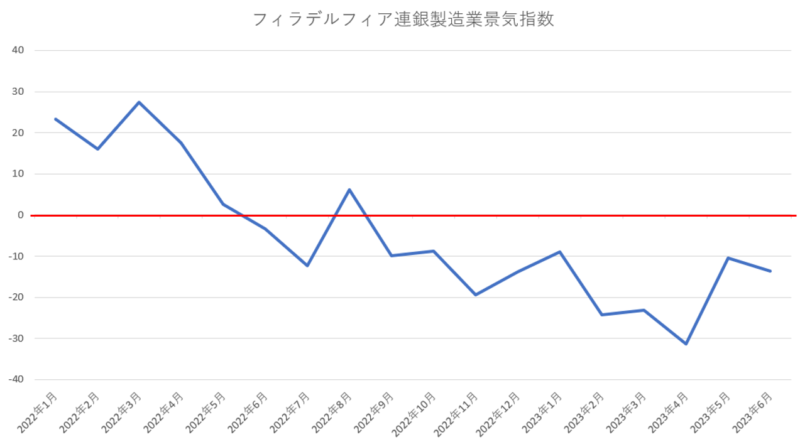

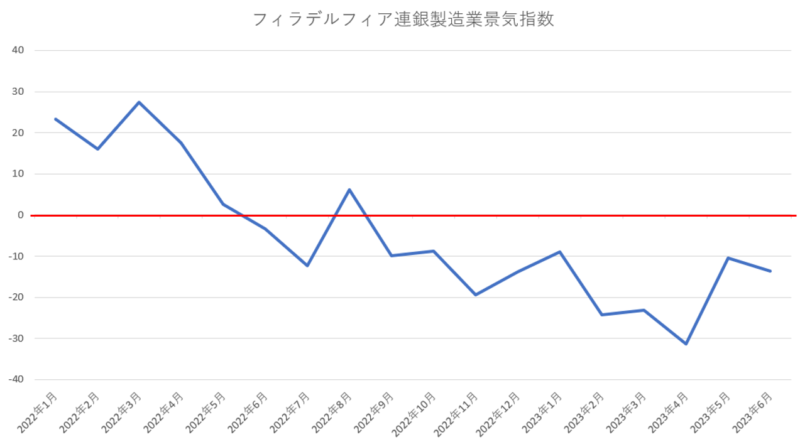

フィラデルフィア連銀製造業景気指数

続いては、フィラデルフィア連銀製造業景気指数をみてみましょう。

フィラデルフィア連銀製造業景気指数は、フィラデルフィア連邦準備銀行が管轄する地区内(ペンシルベニア、ニュージャージー、デラウェアの3州)の製造業における景況感を調査しているもので、全米をカバーしているISM製造業景気指数と相関性が高いと言われています。

0を上回る(プラスになる)と景気が良くなっていると判断され、0を下回っている(マイナスになる)と景気が悪化していると判断されます。

こちらの方では、0を下回っている(マイナスになっている)状態が続いており、景気は悪化しているという状況が続いている感じですね。

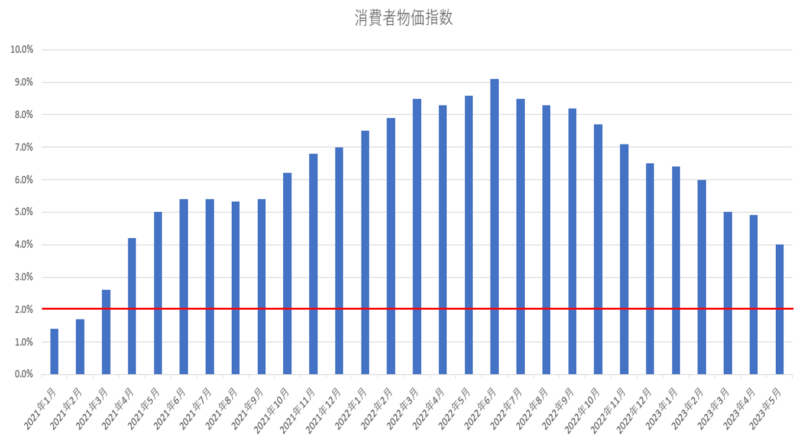

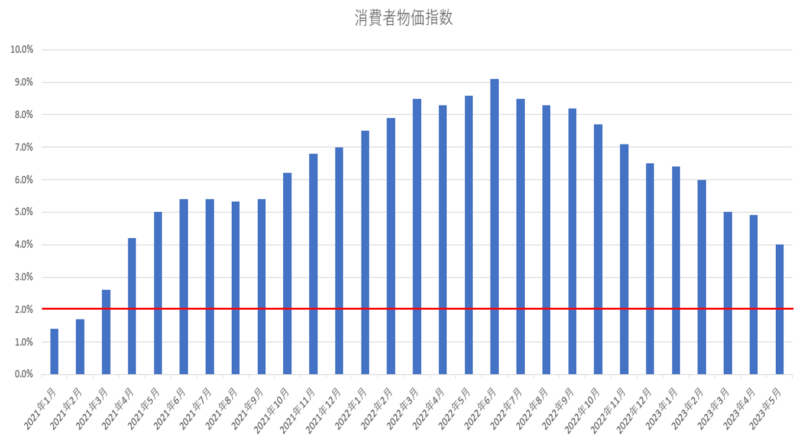

消費者物価指数(CPI)

次は、消費者物価指数(CPI)をみていましょう。

消費者物価指数は、消費者が購入する商品とサービスの価格変動を測定する指標であり、米国における購買傾向の変動およびインフレを測定する重要な手段となります。

FRBは、消費者物価指数を2%に落ち着かせることが至上命題となっており、上昇している消費者物価指数を低下させるために政策金利を引き上げてインフレの鎮静化を目指しています。

最近は低下傾向になっており、4%台にまで低下してしてきていますね。

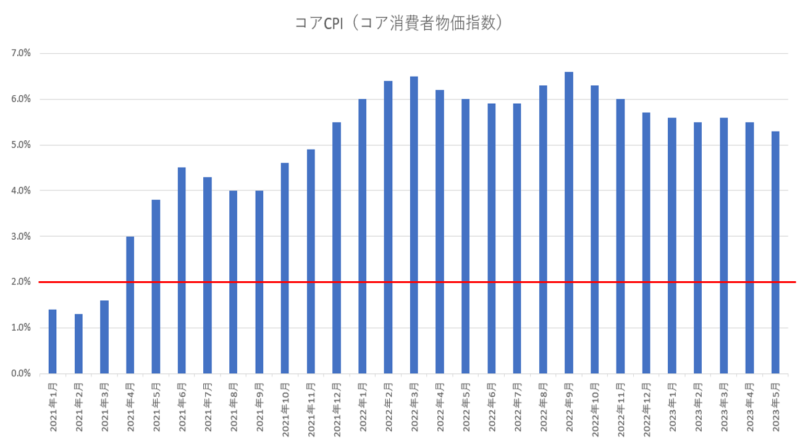

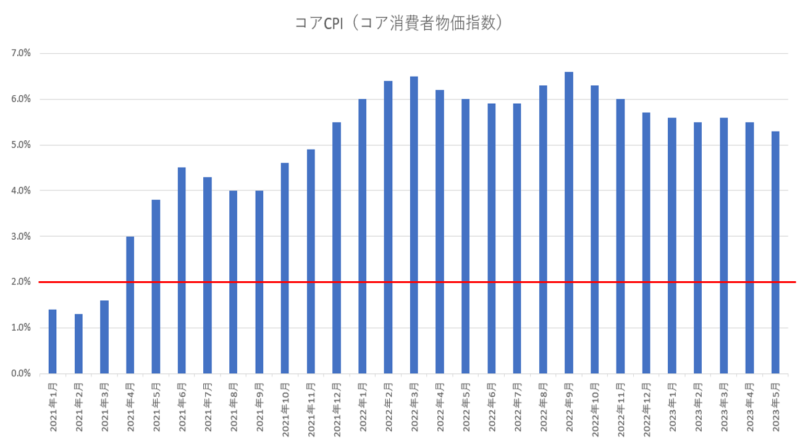

コア消費者物価指数(コアCPI)

次は、コア消費者物価指数(コアCPI)もみてみましょう。

コア消費者物価指数は、消費者物価指数から変動が激しい食料品やエネルギー(石油など)を除いて商品やサービスの変動を測定する指標です。FRBが金融政策を決定する上で参考にする重要指標です。

こちらも、FRBは2%に落ち着かせることを目標としていますが、まだ少し高い水準に留まっています。

消費者物価指数と違って、変動の激しい食品やエネルギーを除いているので変動のブレが少なく、消費者物価指数のように右肩下がりで減少しているという感じではないですね。

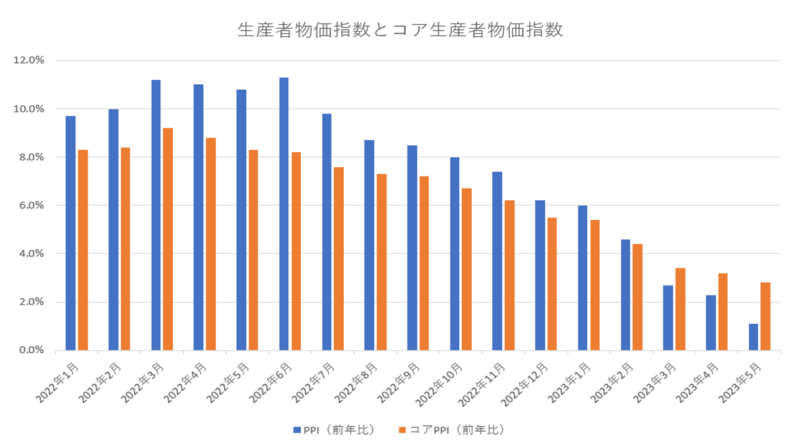

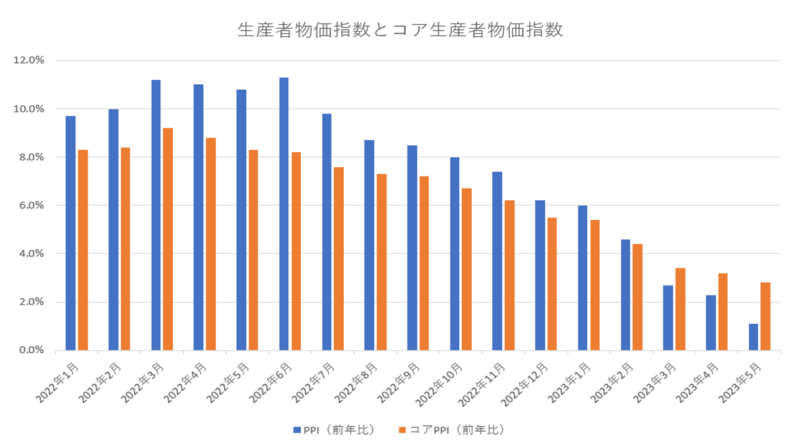

生産者物価指数(PPI)

次に、生産者物価指数(PPI)もみてみましょう。

生産者物価指数は、米国の生産者が販売する商品やサービスの価格を測定する指標です。消費者物価指数の先行指数と言われており、消費者物価指数とともに注目されている指標です。

青が生産者物価指数で、オレンジが食品とエネルギーを除いたコア生産者物価指数です。

FRBが政策金利を引き上げ始めた2022年の3月から徐々に低下してきており、金利引き上げの効果が見て取れますね。

生産者物価指数・コア生産者物価指数ともに右肩下がりのグラフとなっていますね。数値が高かった2022年から考えるとだいぶ落ち着いてきた感じになっていますね。

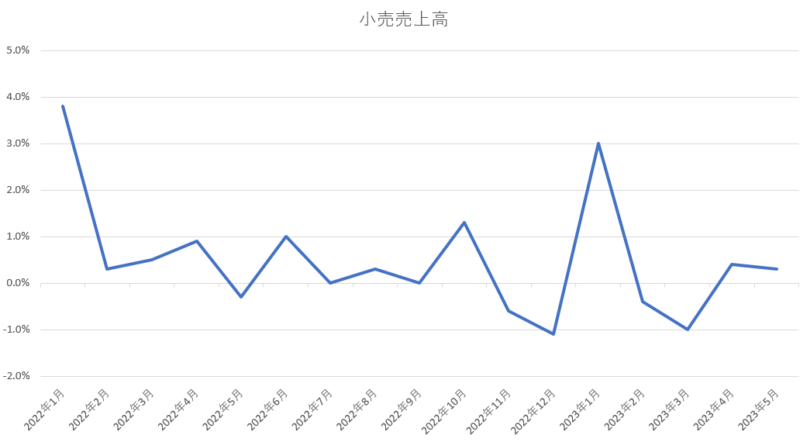

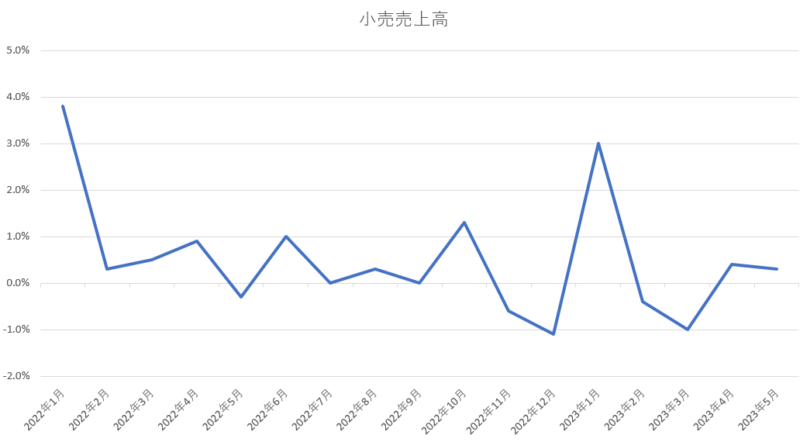

小売売上高

次は、小売売上高をみてみましょう。

小売売上高は商務省が発表しており、米国ではGDPの2/3を個人消費が占めているため注目されている指標です。小売売上高は消費の動向を確認するうえで重要な指標となります。

4月.5月と前年と上回っており、まだ個人消費は底堅い状態にあるようです。

現状では景気悪化になっているようにはみえませんね。

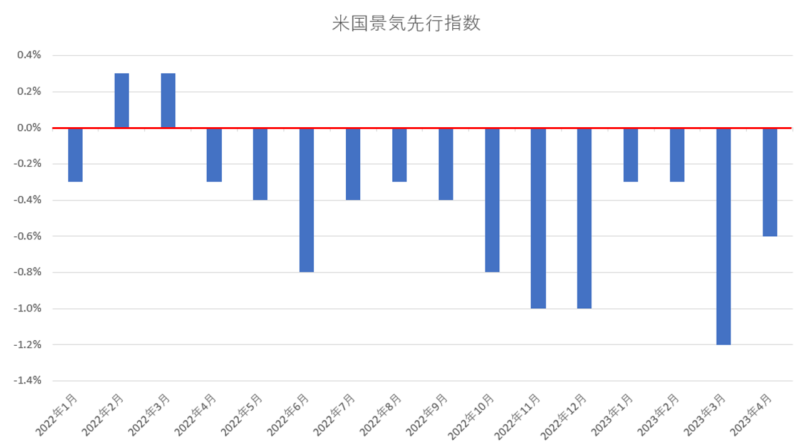

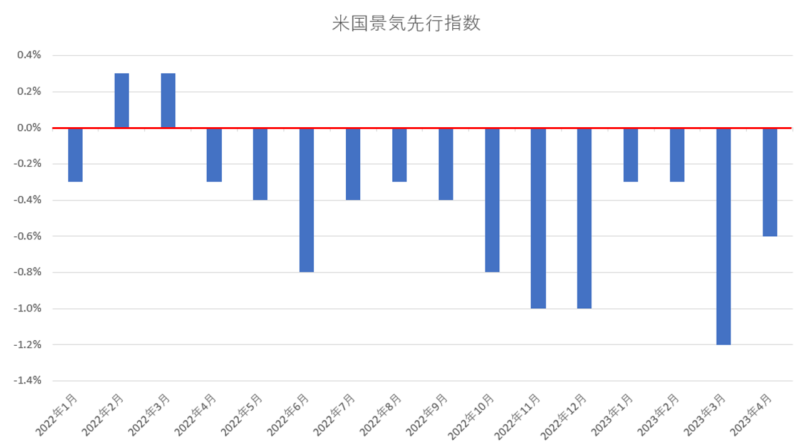

景気先行指数

最後に、景気先行指数をみてみましょう。

景気先行指数は、景気の将来を予測するための経済指標です。米国の民間経済研究所のコンファレンスボード(全米産業審議委員会)が、労働・受注・建設許可件数・株価・マネーサプライなど景気に先行して反応するとみられる10項目の経済指標から算出し、翌月15営業日に公表しています。

0を上回る(プラスになる)と景気が良くなっていくと予測され、0を下回っている(マイナスになる)と景気が悪していくと判断されます。

1年近くマイナスになっており、景気悪化へと進んでいると判断されていますね。

まとめ

ISM製造業景気指数やフィラデルフィア連銀製造業景気指数、景気先行指数などを見ていると景気の状況は改善しておらず、今後も厳しそうな感じがしてきます。

一方で、失業率に関しては少し上がってきたとはいえ、まだまだ低い水準にあり、雇用状態は力強いものがあります。小売売上高も前年を上回っており、消費は底堅い状態にあるようです。

消費者物価指数や生産者物価指数をみていると、数値は順調に下がってきているように見えます。ただ、コア消費者物価指数が下ってきているとはいえ、まだ高い水準にあるのは気になりますね。

インフレがこのまま順調に下がってくるようであれば、景気が悪化したとしても金利を引き下げる事が出来るので、何も問題なく、株価も順調に回復して当然ですね。

ただ、雇用状態が依然として好調を維持したままでインフレがイマイチ落ち着かないようであれば、更なる利上げも必要となり、過度な引き締め状態になってしまう危険性もあります。

暫くは、失業率や消費者物価指数などを気にしながら市場を見ていく必要なあるのかなと思っています。

さて、今回の内容は、YouTubeにもアップしています。動画でみると、ブログとは違う魅力などもあると思いますので、ぜひYouTubeの方も見てくださいね。

↓↓YouTubeはこちらからどうぞ↓↓

コメント