銀行の基本的な業務は、顧客から預金を預かり、その預金を企業や個人に貸し付けることで、その利ザヤを取る事になります。預かっている預金は当然ながら顧客の物であり、預金の返還要求があれば顧客に預金を返さなければいけません。

返還する預金量が銀行が保有しているキャッシュで足りるのであれば問題ないのですが、銀行が保有しているキャッシュだけでは足りなくなるようであれば、銀行の資産を切り売りしながらキャッシュを用意しなければいけません。

その際に、低金利で運用していた債券などを売却するのであれば逆ザヤ状態になるので損失が出る事になります。

取り付け騒ぎなどになると大変なのはこういう事だよね

銀行が最も恐れる事態だよね

想定以上の大量の預金引き出しがあると、あっという間にキャッシュが底をつき、保有資産を売却する事で損失が更に拡大して、ついには破綻するという最悪の事態になってしまいます。銀行にとって、預金を安定的に管理する事は最重要事項でもあります。

今回は、現在の預金流出を確認しながら、後半では1980年代の銀行破綻のお話も少ししていこうと思います。

銀行の預金流出を確認していく

銀行にとって預金を沢山預けてくれることは非常に有難い事なのですが、逆に預金が沢山流出していく事は避けたい事態になります。

最近は、この預金の流出が問題となって銀行の破綻が相次いでいますよね。

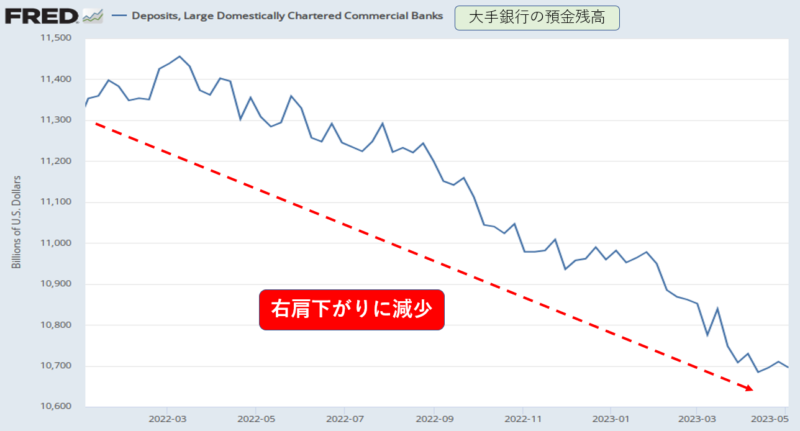

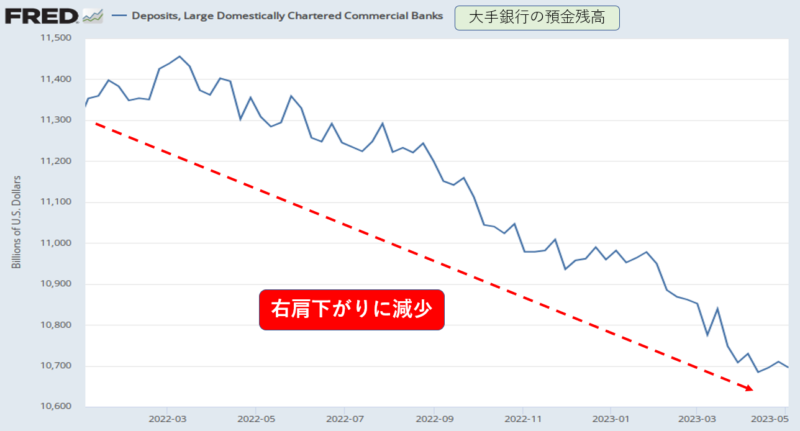

セントルイス連邦準備銀行の調査部門が作成しているFRBの経済データであるFRED(フレッド)に掲載されいてる銀行の預金データを確認してみても最近は減少傾向が続いています。

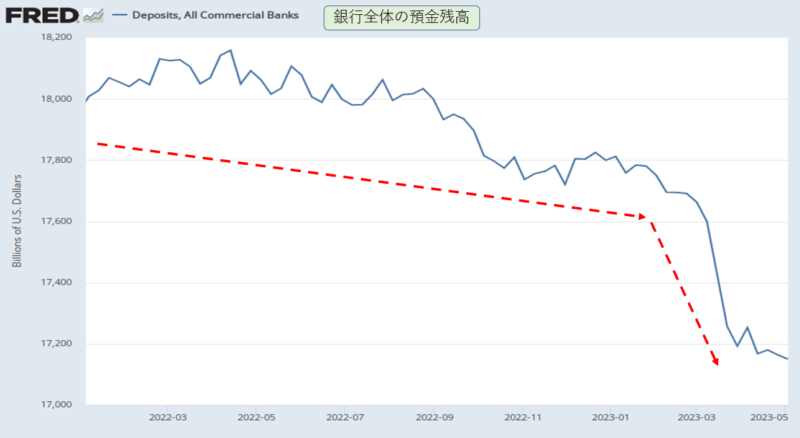

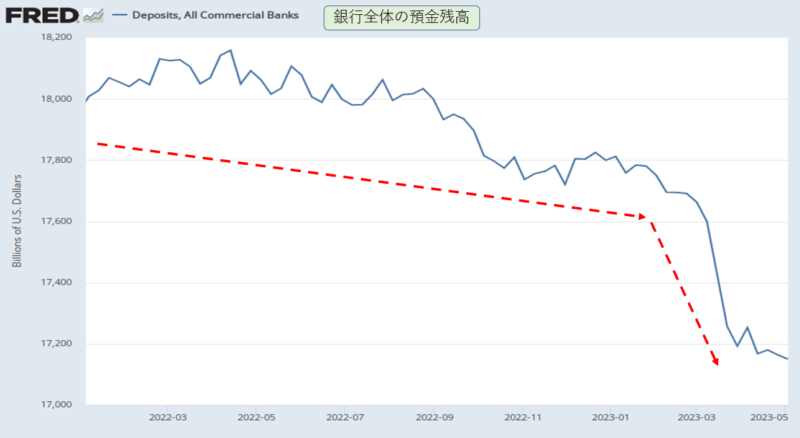

まずは、銀行全体の預金残高をかくにんしてみましょう。

米国銀行全体の預金残高(2022年01月1日~2023年5月3日)

2022年から預金は減少していますが、特に2023年に入ってからは預金の流出のスピードが急ピッチになってきていますね。

最近は預金の減少スピードは緩やかになってきていますが、まだ預金の減少は続いており、今後も減少が続いていくのかを見ていく必要がありますよね。

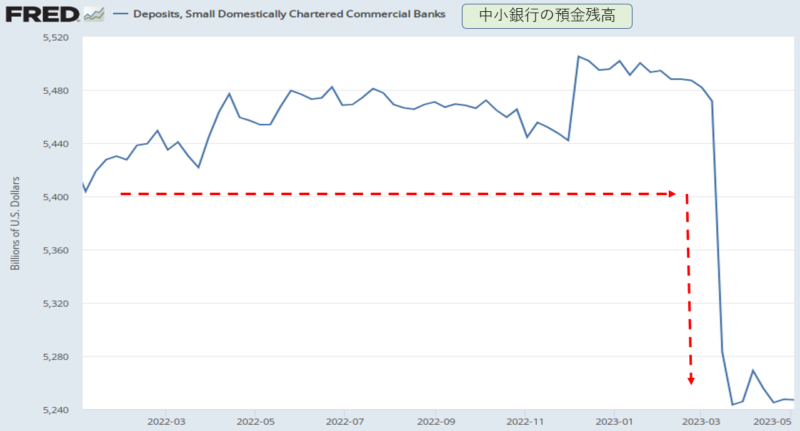

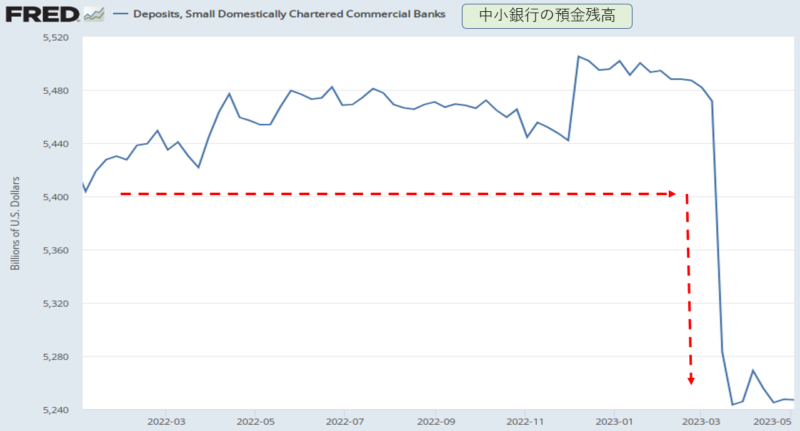

さて、米国の銀行全体だけではなく、預金の流出が激しいと言われている中小銀行の預金残高も確認してみましょう。

中小銀行預金残高(2022年1月1日~2023年5月3日)

中小銀行の預金残高をみてみると、銀行全体の動きとは少し違っていて、2022年は少しずつですが増えてはいるんですよね。そして、2023年に入ると今度は逆に少しずつ減少しています。

当初は穏やかな減少だったのですが、ところが3月になると一気に預金が流出していく事になります。

シリコンバレー銀行の問題がクローズアップされたことによって、中小銀行に対する不安が高まり、一気に預金を引き出す動きが加速した事が分かりやすいですよね。

では、中小銀行から流出した預金は、安定していると言われている大手銀行へと動いていったのだろうか?

次は、大手銀行の預金残高を確認してみましょう。

大手銀行預金残高(2022年1月1日~2023年5月3日)

大手銀行の預金残高も基本的には右肩下がりに減少しているのですよね。中小銀行の預金が急激に流出した3月の第2週目は預金残高が一気に跳ね上がっており、中小銀行の預金が一時的には大手銀行に流入していたみたいですが、その後は再びジリジリと減っています。

4月に入ってからは少し持ち直しているのですが、5月には再び減少に転じていますね。

銀行の預金流出が続いているのは、政策金利の上昇の影響によって高金利になっているMMF(マネー・マネジメント・ファンド)やアップルが設定したデジタル預金口座などに動いていると考えられます。

銀行からの預金流出が止まらない事には銀行不安の解消はなかなか進みません。

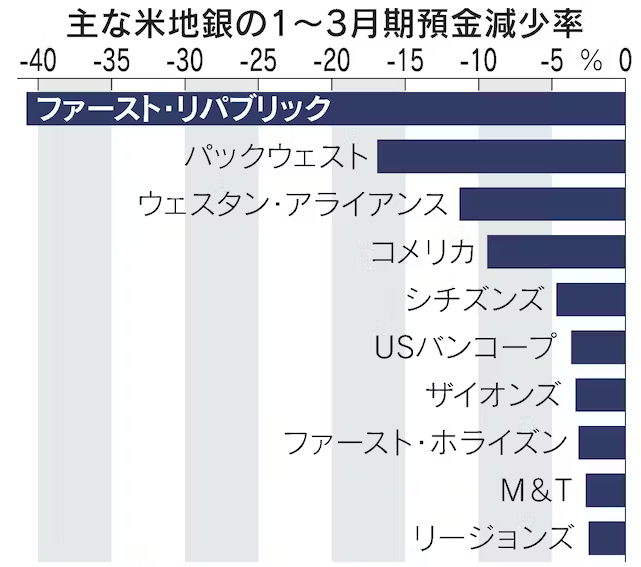

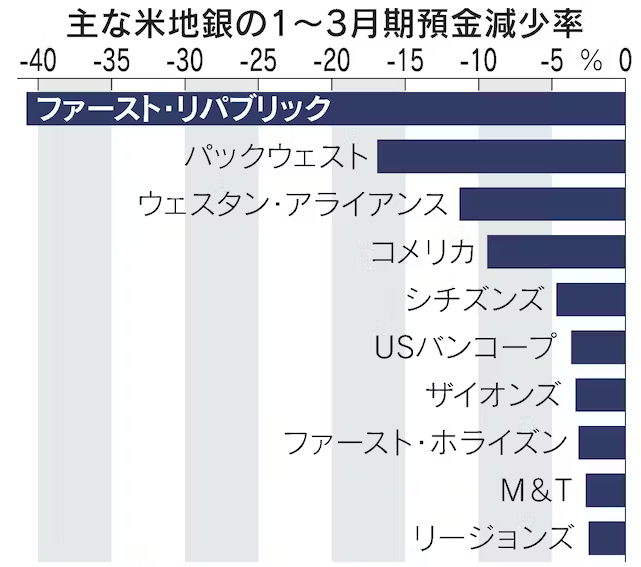

体力の弱い中小銀行からの預金流出

米国の銀行全体から預金が流出していますが、特に中小銀行からの流出が激しい状態になっています。

こちらの表をみると流出の勢いが激しかったのが分かりやすいと思います。

こうやってみると、ファースト・リパブリック銀行が破綻したのも当然の結果だと思いますよね。これだけ一気に預金が流出したのであれば厳しい状態に追い込まれますよね。

また、最近株価の下落が激しいパックウェストバンコープやウェスタン・アライアンスなども預金の流出が大きく、この状態が続くようであれば厳しい状況が訪れる事になるかもしれませんよね。

大手銀行と中小銀行の株価の違い

預金の流出に伴い、銀行セクターも全体的に下げていますが、やはり体力のある大手銀行は株価も比較的まだ耐えており、当然ながら不安定な中小銀行の方が株価の下落は激しくなっています。

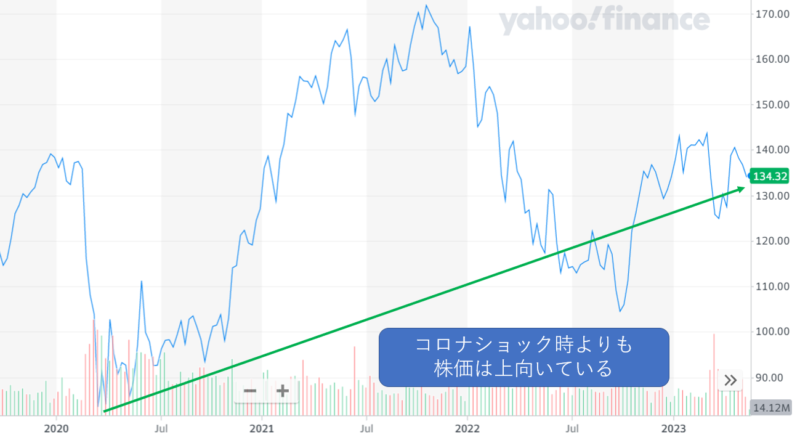

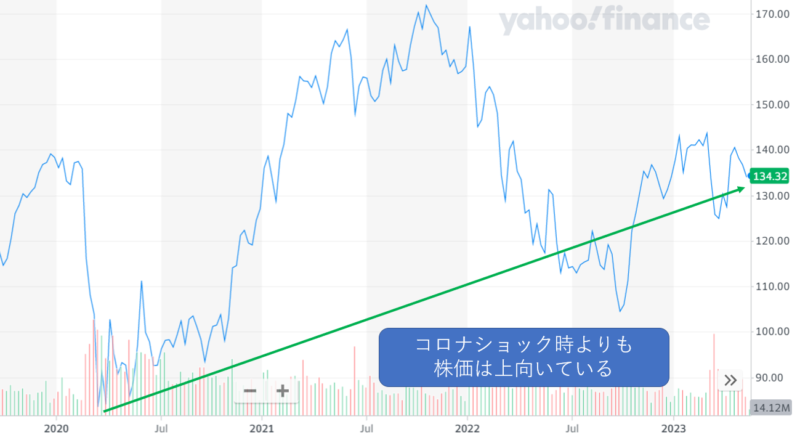

銀行最大手のJPモルガンチェースの株価

株価は、2022年の高値から大きく下がっているのですが、それでもコロナショックの頃の水準よりは上回っており、下落をしているけれども暴落が続いている銀行銘柄の中では比較的マシな方だ思います。

一方で、預金の流出が激しかったウェスタン・アライアンスなどは当然ながら大きく下げてます。

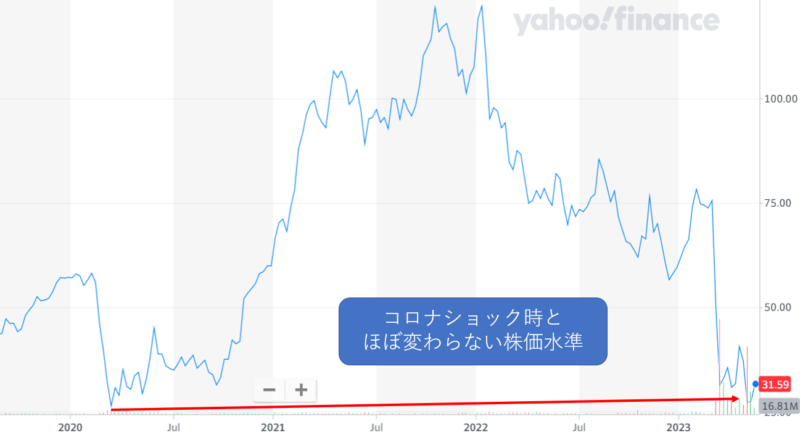

ウェスタン・アライアンスの株価

2022年の高値からは大幅に下落しており、コロナショックの最安値の水準とほぼ変わらない株価水準にまで下がっています。大幅に下落しているというよりは暴落しているといった方が適切なのかもしれませんね。

さて、中小銀行だけでなく地方銀行最大手のU.S.バンコープも預金流出に見舞われており、やはり株価は大きく下がっています。

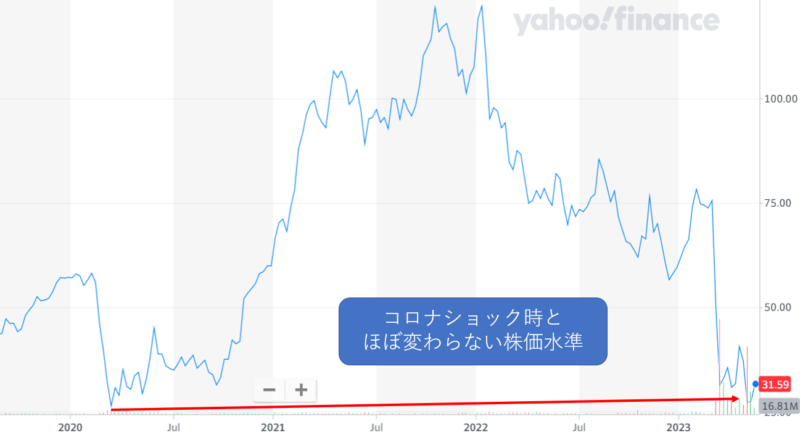

地方銀行最大手のU.Sバンコープの株価

U.S.バンコープも、2022年の高値から大幅に下落しており、コロナショックの時の水準とほぼ変わらない株価水準となっています。

コロナショックとほぼ変わらない水準というよりも、コロナショックの時よりも更に下がっている状態なので、投資家からはかなり厳しい目で見られているといった感じですよね。

1980年代の高金利時代

1980年代にもインフレに苦しみ、金利を大きく引き上げた高金利の時代がありました。

当時のFRB議長であるボルカー氏は毅然とした対応でインフレに向き合い、政策金利を引き上げる事でインフレを叩くことを目指していました。

FRBが政策金利を引き上げる事は、銀行からすると資金調達コストが高まってしまい、融資の収益を減らす事になります。また、高金利は経済成長を鈍化させ、銀行の貸し出し先の業績を悪化させる事にも繋がりました。これらの要因により、1980年代前半には、多くの地方銀行が経営破綻しています。

1980年~1984年の間に倒産した銀行の数は約300行ほどに達しており、多くの銀行が破綻していたのでした。

破綻した銀行の中には、当時全米第7位の銀行だったコンチネンタル・イリノイ銀行もありました。このコンチネンタル・イリノイ銀行は取り付け騒ぎによって預金の流出が止まらず、大手銀行などから緊急融資などを受けましたが、結局は行き詰ってしまいます。

コンチネンタル・イリノイ銀行は規模が大きくて経済に与える影響が大き過ぎると判断された事から、ボルカーFRB議長は「トゥー・ビッグ・トゥー・フェイル(Too Big to Fail)」とみなし、これが破綻処理の際に現在でも続いている「大き過ぎて潰せない」という最初の判断となるのです。

結局、コンチネンタル・イリノイ銀行は、連邦預金保険公社(FDIC)が同行の預金の全額保護を宣言する事となりました。破綻処理をせずに、合併や営業譲渡を行うよう他の銀行に協力を要請しますが、受け皿となる金融機関は現れず、最終的には政府が救済する事となったのでした。

コンチネンタル・イリノイ銀行の破綻はBIS規制(バーゼル合意:バーゼル銀行監督委員会が公表している国際的に活動する銀行の自己資本比率や流動性比率等に関する国際統一基準)が導入されるきっかけとなりました。

まとめ

1980年代のインフレ高金利時代にも発生していた銀行の破綻。その際にも多くの銀行が破綻しており、また規模が大きい銀行であるコンチネンタル・イリノイ銀行が潰れた際には「大き過ぎて潰せない」という事で政府が救済に動いていました。

現在と同じように、インフレに苦しみ、金利の引き上げに動いたFRB。

当時のFRB議長であるボルカー氏の金融引き締め政策は、インフレを抑えることに成功しましたが、その代償として多くの銀行を犠牲にしたと言えると思います。

今回の急激な金利の引き上げも、インフレがあまり収まらずに高金利の状態がしばらく続くようであれば、確実に経済へのダメージを残し、いずれは何処かで歪みが生まれる事になると思われます。

景気の減速と共に金利を引き下げる事が出来ればいいのですが、簡単に金利を引き下げる事が出来ないような状況に陥るようであれば、株価的にも厳しい状況が訪れる展開になっていくのかもしれませんね。

コメント