マイクロソフト、そしてアルファベット(グーグル)に続いて、GAFAMの一角であるアマゾンの決算発表がありましたね。米国市場の今後の動向に影響を与える大型企業の決算発表なので注目度も高かったと思います。

アマゾンを保有している方も多いと思うので、気になる決算だったのではないでしょうか。

GAFAMを保有している人は多いよね

私も、GAFAMではAmazonとMicrosoftを保有しています。

今週は、大型テック企業を中心に決算発表が多く、またディフェンシブ銘柄などの決算発表も多かったので、注目の決算ウィークとなっていましたね。

そんな中でも注目度の高かったアマゾンの決算。その内容がどんな感じだったのかを今日はお伝えしていきたいと思います。

アマゾン2023年第1四半期決算(1Q)

Amazonの2023年第1四半期決算(1月~3月:1Q)

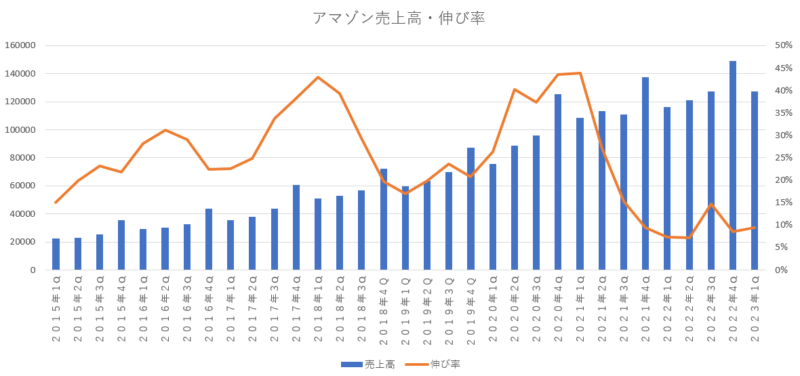

売上高 1273億5800万ドル(9.3%増加)

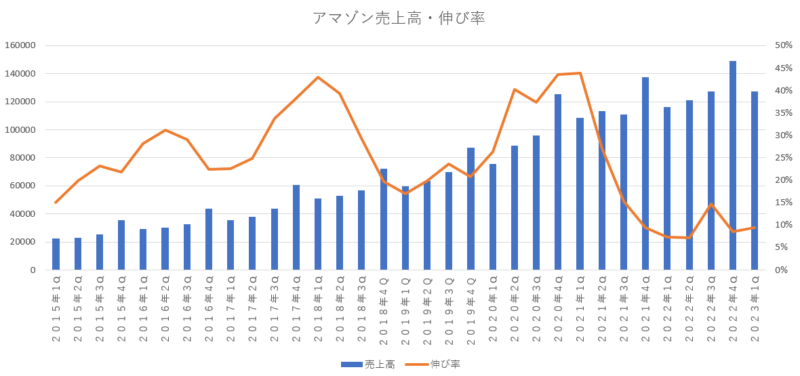

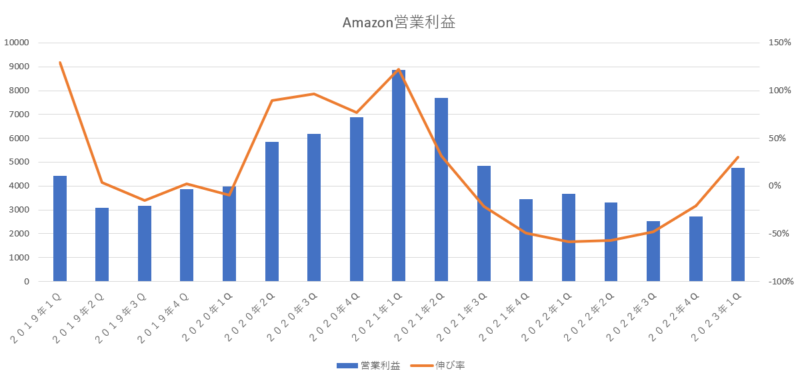

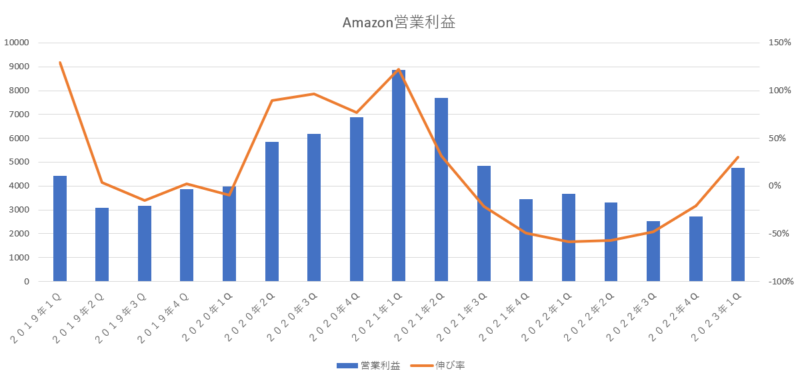

営業利益 47億7400万ドル(30.1%増加)

純利益 31億7200万ドル(前年は赤字38億4400万ドル)

1株利益(希薄後) 0.31ドル(前年は赤字0.38ドル)

売上高は、9.3%増加と二桁台には届きませんでしたが、前期(2022年度4Q)の8.5%増加よりも成長性は高くなっており、市場予測よりも高い伸び率となっていた事は良かったと思います。最近の売上の伸び率は低くなってきていますが、前年度までのコロナ禍によるブーストや最近の景気減速懸念による影響を考慮すれば上出来だった結果だと思えます。

営業利益に関しては大幅に増加しており、前年から取り組んでいるコストの削減効果が出てきているように感じられます。営業経費については前年度と比較すると8.6%程度の増加となっており、前期(2022年度4Q)の9%増加よりは抑えており、2万7000人の人員を削減した効果なども上がってきているのではないでしょうか。営業経費の中でも、研究開発費は前年度と比較しても37.7%増加しており、研究開発費には資金投入を惜しまない姿勢を続けているのは将来の事を考えると良い対応なのではないかなと考えています。

純利益に関しては、相変わらずリビアン(出資しているEVメーカー)の評価損の計上によって大きく左右されており、今期のリビアンの評価損は5億ドルでした。前年度はリビアンの評価損が76億ドルとなっており、これが赤字決算になっていた大きな要因となっていましたが、今期はそれが縮小したとはいえ5億ドルの評価損となっており業績の重しになっています。

最近のアマゾンの純利益はリビアンの評価益や評価損によって大きく動くようになっているので、純利益は確認する必要はなく、営業利益の方を重視していればいいのではないかなと思っています。

次に、市場予測と今回の決算結果がどうだったのかを確認してみましょう。

| 市場予測 | 予測値 | 結果 |

|---|---|---|

| 売上高 | 1246億0200万ドル | 上回る |

| 営業利益 | 30億7800万ドル | 上回る |

| 純利益 | 22億4900万ドル | 上回る |

| 1株利益 | 0.21ドル | 上回る |

市場予測と比較をしてみると、売上高も営業利益も純利益も1株利益も全て市場予測を上回っています。これは素晴らしい結果だったと思いますし、決算発表後の時間外取引で最初は大きく上昇していたのも市場予測を全て上回っていた事を好感した結果でしたね。

では、次にアマゾンが前期の決算の際に予測していた今回の決算予測を確認してみましょう。

私はアマゾンの決算を見る際には、市場予測が結果を上回っていたかどうかよりも、アマゾンが前期に予測したガイダンス通りに業績を順調に伸ばしていけているかの方が重要だと考えています。

アマゾン自身が前期の決算の時に予測した数字

売上高 1210億ドル~1260億ドル

営業利益 0億ドル~40億ドル

今回の実際の結果

売上高 1273億5800万ドル

営業利益 47億7400万ドル

前期の決算の際に、Amazon自身が想定していた今回の決算予測については、売上も営業利益もどちらも予測値の上限を上回る数字を叩き出しています。

特に、営業利益が想定の上限値を越えた数字をあげていたのはホルダーとしても嬉しいですよね。

来期(2023年2Q)のガイダンス

では、大事な来期のガイダンスである2023年第2四半期の決算予測を確認してみましょう。

(アマゾンが予測した来期のガイダンス)

売上 1270億ドル~1330億ドル(5%~10%増加)

営業利益 20億ドル~55億ドル(前年は33億ドル)

市場が予測していた来期ガイダンス(2Q市場予測)

売上高 1298億3000万ドル~1298億6500万ドル

1株利益 0.31ドル~0.34ドル

今後のアマゾンの状況を確認するうえで重要な来期のガイダンスは、数字自体は悪くはない想定になっていると思います。売上に関しては、5%~10%の増加となっており、まだ一桁台の成長性に留まりそうですが、それでもアマゾンのガイダンスの中間値(1270億ドルと1330億ドルの間である1300億ドル)は市場予測の売上高を上回っており、これについては良かったと思います。

営業利益に関しても、前年の実績を中間値においては上回る水準で設定されており、前年度の実績を上回る営業利益を上げていける感じがするガイダンスだったと思います。

ただ、決算発表後に行われたカンファレンスコールにおいて、ブライアン・オルサフスキーCFOが、「厳しい経済状況によって顧客の経費削減が続いており、AWSの減速は来期も続き、4月のAWSの売上は今期の決算よりも5%減少している」と述べていた事から、当初時間外取引で大きく上昇していた株価は一気に急落してマイナスになっていました。

減速していたAWSが来期も更に減速するのであれば、アマゾンにとっても厳しい状況だと思います。4月の実績のままの状態が続いて第2四半期を迎えるとAWSの成長率は11%程度という非常に低い結果となりかねないですね。

アマゾンの生命線であるAWSの動向に今後も注目する必要があります。

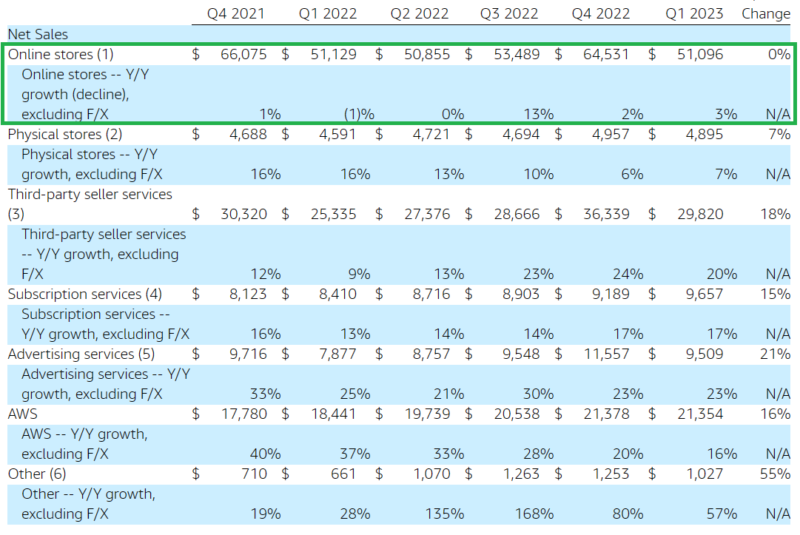

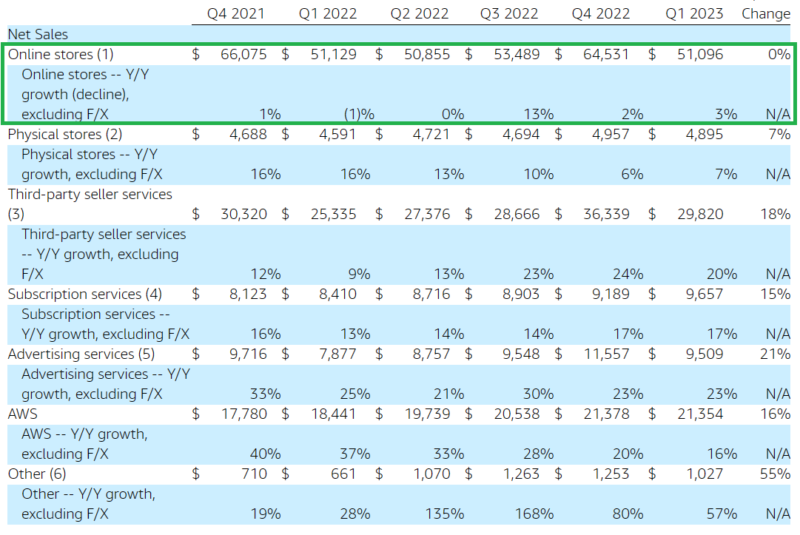

エリア別売上高

では、エリア別の売上高を確認していきましょう。

| エリア | 売上高 | 営業経費 | 営業利益 |

|---|---|---|---|

| 北米 | 768億8100万ドル (11.0%増加) | 759億8300万ドル (7.3%増加) | 8億8900万ドル (黒字転換) |

| 国際 | 291億2300万ドル (1.2%増加) | 303億7000万ドル (1.0%増加) | -12億4700万ドル (-12億8100万ドル) |

| AWS | 213億5400万ドル (15.7%増加) | 162億3100万ドル (36.1%増加) | 51億2300万ドル (21.4%減少) |

セグメント別の売上構成比率

北米 60%

国際 23%

AWS 17%

セグメント別の営業利益構成比率

北米 28%

国際 赤字

AWS 1.6倍

北米部門は、売上も順調にのばしており、営業利益も黒字化していましたね。5期連続で赤字計上だった北米部門もようやく黒字に戻ってきており、このまま黒字が継続していけば力強い業績が戻ってくると思います。今期は特に経費削減に取り組んだ結果が現れており、営業経費の伸び率も売上高の伸び率よりも低く抑えられており、今後もこの調子で続いて欲しいですね。

国際部門は、いつもながらの安定の赤字路線を突き進んでいますね。営業利益は万年赤字なので、そのままでもいいのですが、売上は伸ばしてもらわないと困ります。前期は、その売上すらも前年割れをしていましたが今期は辛うじて前年よりは増加しています。頼むから今後も前年を下回るような結果だけは出さないようにしてもらいたい部門ですね。

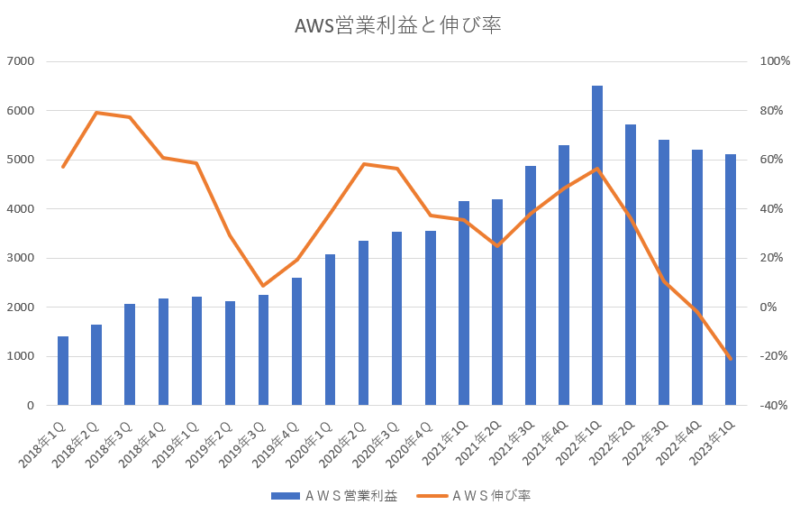

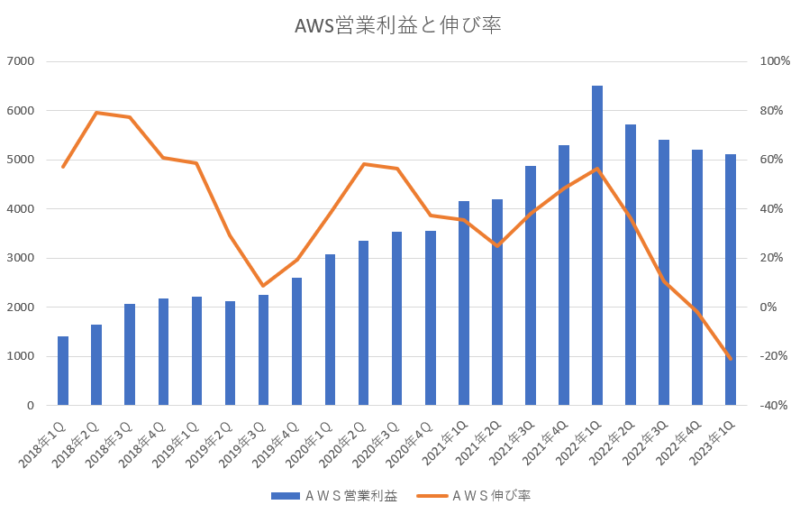

AWS部門は、何よりもアマゾンにとって大切な部門であり、アマゾンの生命線でもあります。ここが伸び悩んでいくようであればアマゾンは非常に苦しくなっていきます。今回はここが非常に悪かった。売上の伸び率は、過去最低の15%と低調な結果でした。せめて20%台は維持してほしいですよね。そして、営業利益に関しても2期連続のマイナス成長となっています。しかも、今期は21%減少という大幅な減少でした。営業経費の大幅な増加と売上の伸び悩みのダブルパンチを食らっていますね。カンファレンスコールでも来期の2023年度2Qにおける最初の1か月(4月分)に関してAWSは11%程度の伸びだったと述べていたので、非常に厳しい状況が続きそうです。

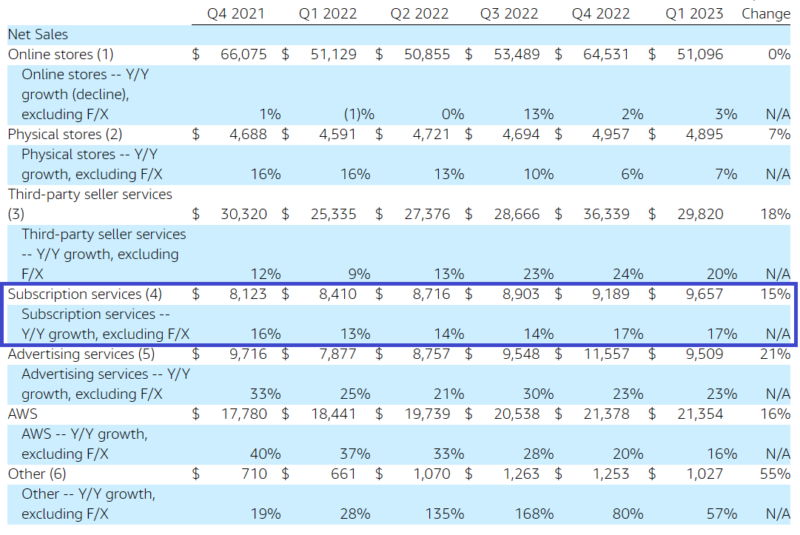

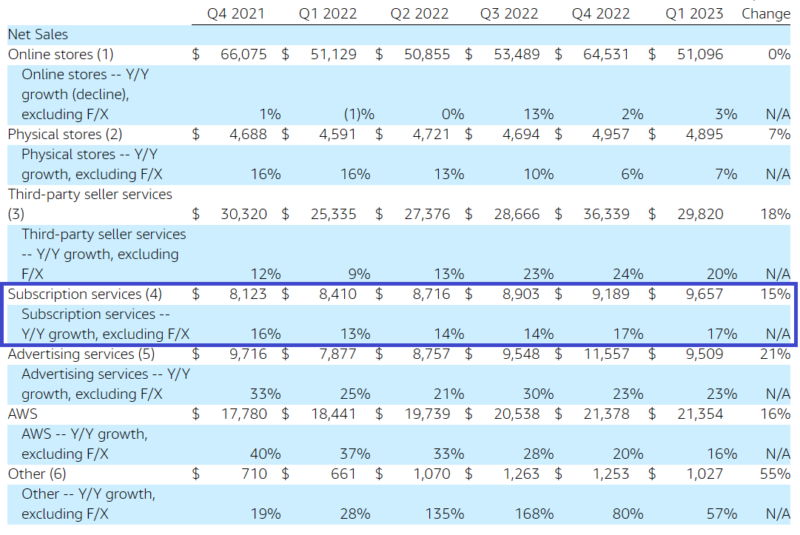

各部門別の売上高

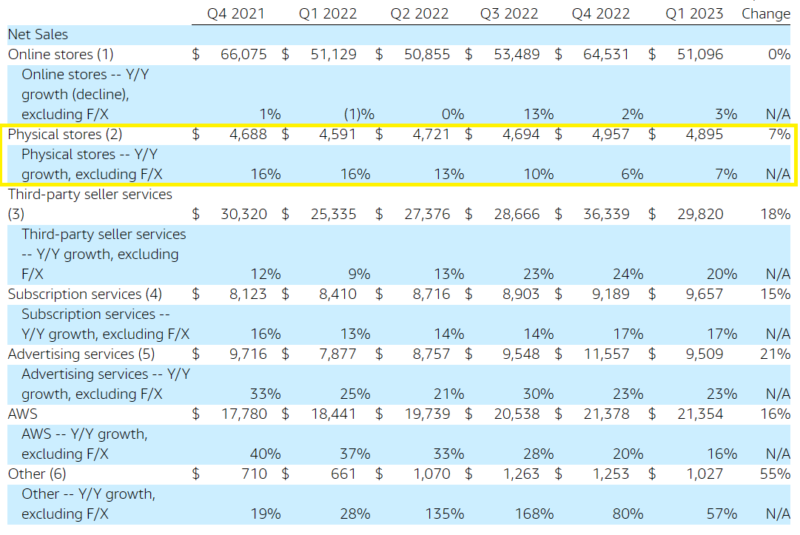

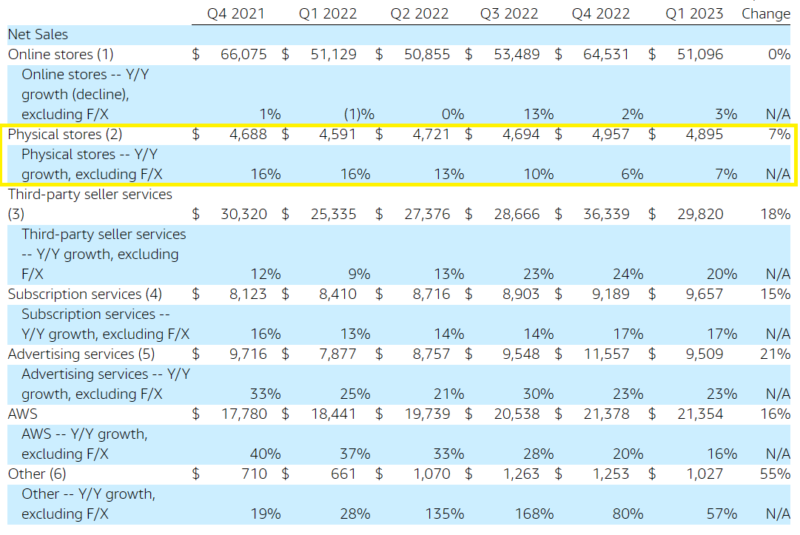

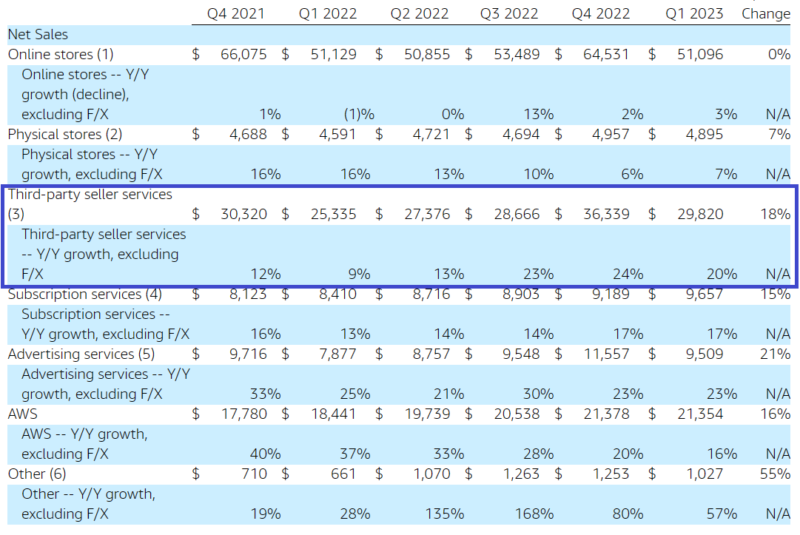

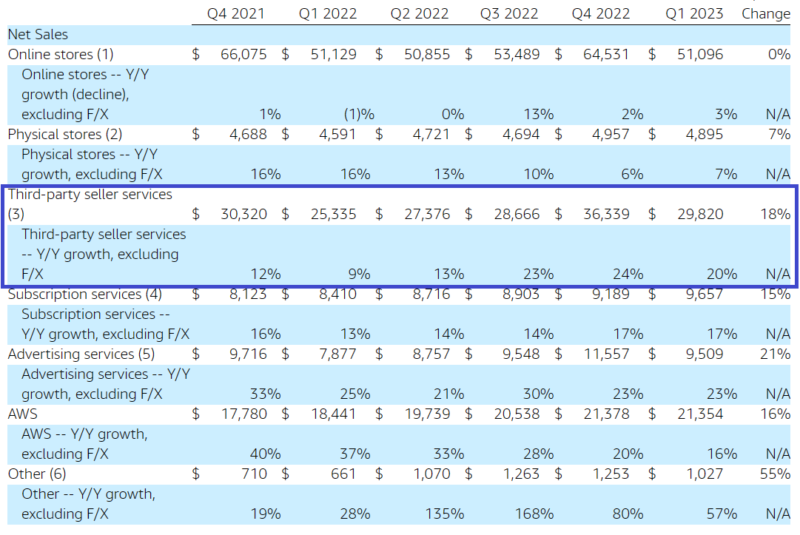

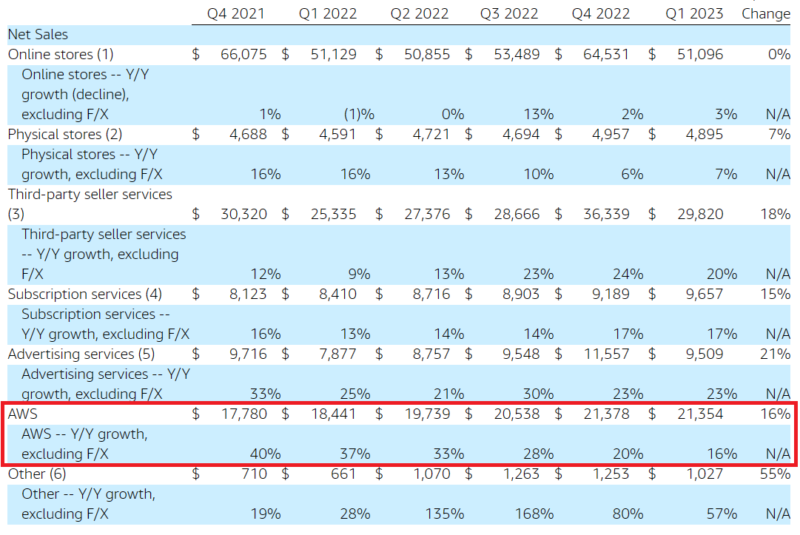

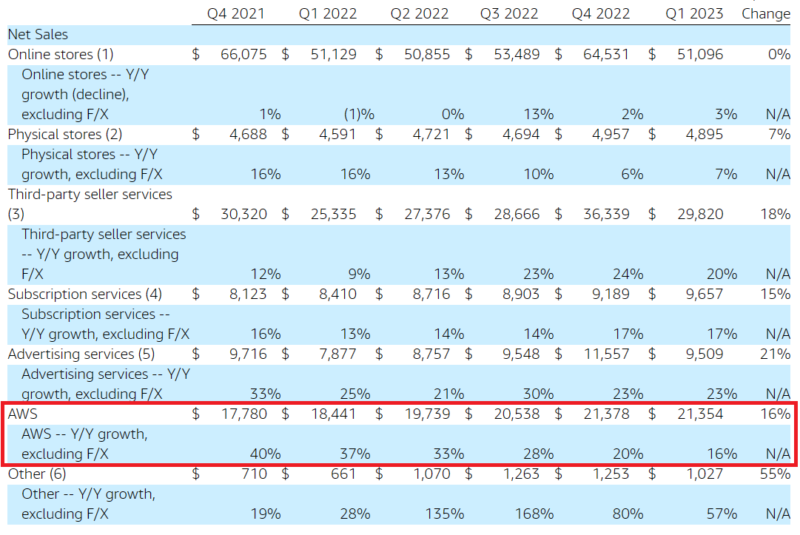

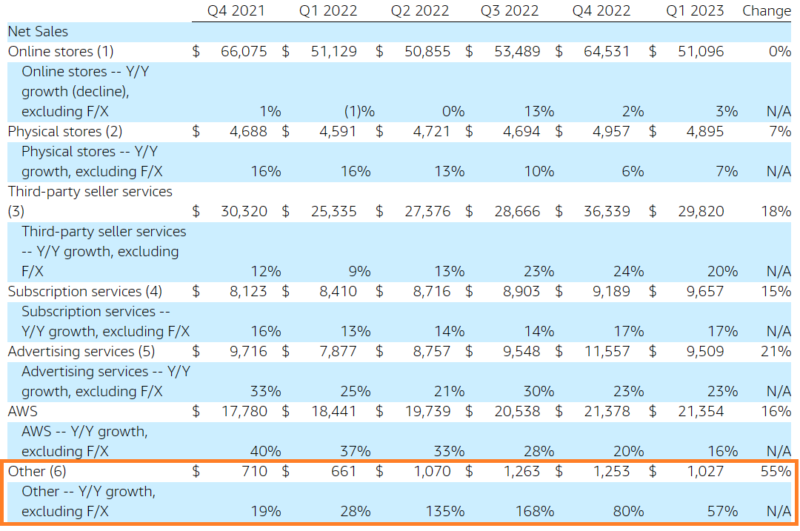

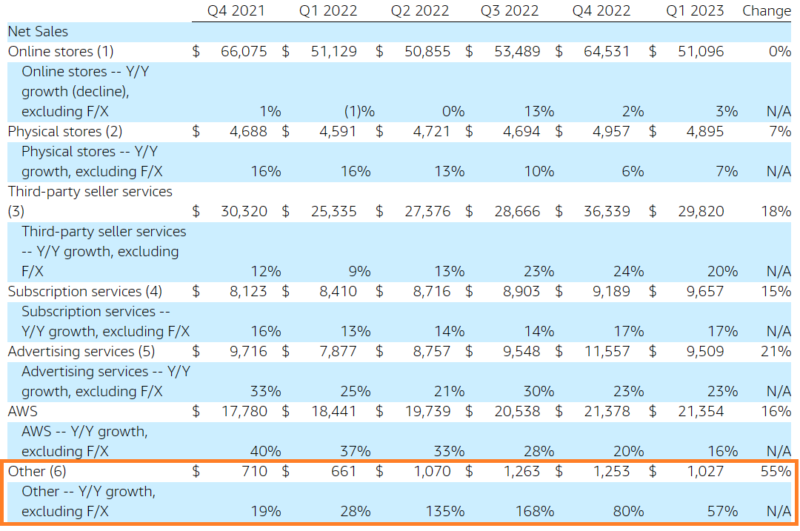

では、次は各部門別の売上高をそれぞれ確認していきましょう(下記画像は全てアマゾン公式サイトの決算ページより引用)

本業のオンラインショッピング

オンラインショッピングの成長率は3%と低い伸び率でした。前年を上回っていたので最低限のノルマはクリアしていると感じますが、今後も景気低迷の影響を受けそうなので伸び悩んでいくのではないかなと考えています。せめてマイナス成長にだけはならないように踏んばってもらいたい感じですね。

実店舗

実店舗に関しては、意外にも順調に伸びています。ここは基本的に売上が低い部門なのであまり期待していない部門なのですが頑張っていると思います。将来的には、食料品事業においてオムニチャンネル(実店舗・ネット・アプリなど全てにおいて最適な販売チャンネルを提供する事)の実現に重要だと経営陣は考えているみたいなのですが、短期的には業績への影響も少なく、将来的に伸びる可能性があるかもしれないなという程度ですね。

サードパーティ(マーケットプレイス・他社販売手数料)

自社の販売(アマゾン自身の販売)はあまり伸びていないのに、サードパーティー(他社の販売)は意外にも伸び続けているのは嬉しい誤算ですね。売上の規模も自社の販売に次いで大きいので業績に大きな影響を及ぼす部門なので順調な成長性を続けている事にホッとひと安心しています。プラットホーマーとして環境整備を続け、配達スピードの向上やフルフィルメントセンターの整備を続けてきた事で業者を取り込み、それが結果に繋がってきていると感じますよね。

アマゾンプライム会員手数料(プライム使用料等)

アマゾンプライム会員の手数料については、安定した会員費での収入と利用料での収入で順調に伸びています。前期に引き続き17%の増加と好成績を残しています。アメリカンフットボール中継を行ったり、映画を製作したりとプライム会員を増やす為に色々と手を打っており、会員数も順調に増えているようです。会員の増加、サブスクリプションの利用、そしてネットショッピングへの利用と相乗効果が発揮できるように今後も成長性の維持を継続して欲しいですね。

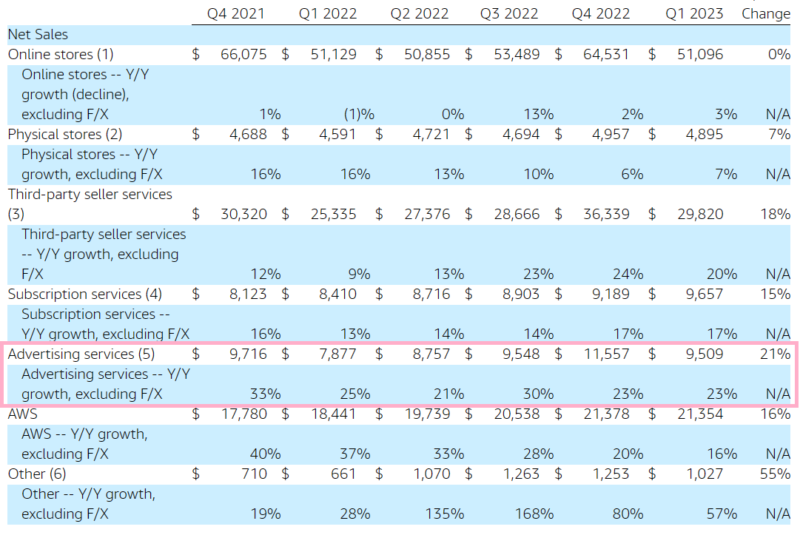

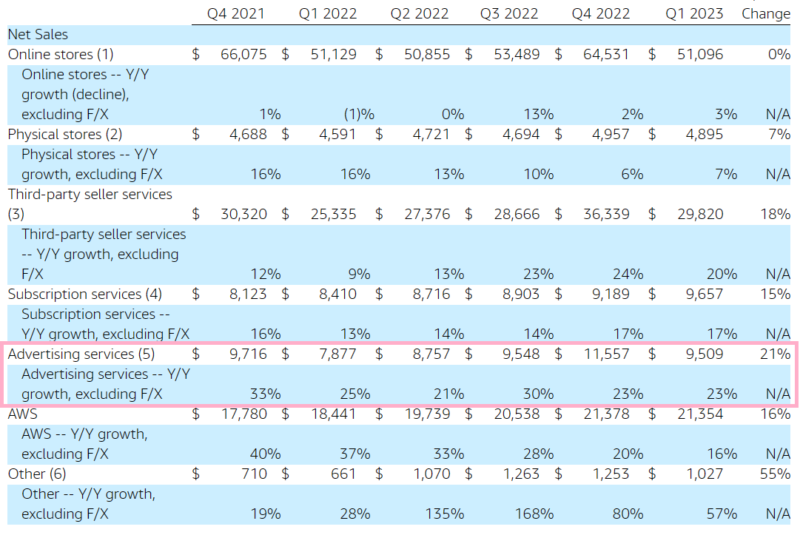

広告事業

ネットショッピング、AWSにつぐ第三の柱として注目されている広告事業です。今期も23%の増加と順調に成長しており、アマゾンの主力であるAWSの成長率を追い越すほどの高い成長性を続けています。

景気後退や景気減速は広告事業などには大きなマイナス影響を与える事になるのですが、今のところアマゾンの広告事業についてはあまり悪影響は感じられませんね。ただ、景気悪化と共に広告事業は大きく減速する事業でもあるので、警戒はしておく必要があると感じます。

AWS(アマゾンのクラウド事業)

アマゾンにとって何よりも重要な部門であり、アマゾンの心臓部分であるAWS。ここの成長性は大幅に減速しており、景気減速の影響をモロに受けている状態です。今期の成長性は16%となっており、ついに10%台の低成長へと突入しました。

前回のカンファレンスコールでも、「各企業の景気減速に伴う経費削減の流れを受けて、顧客企業のコスト最適化をお手伝いしており、それは短期的には収益の悪化に繋がるが、長期的には顧客との強いパイプを構築して、将来的な見返りに繋がる事になる」と述べていましたが、今期もその姿勢は継続しており、AWSの成長性は大きく鈍化しています。

ただ、クラウド業界全体の将来的な成長性は依然として高いものがあると予測されており、景気が低迷してる今は我慢の時でもあり、私達投資家も長期的な視野にたってAWSを見守っていく必要があるのかもしれませんね。

その他の部門

その他の部門に関しては、売上の規模も小さいので前年や前期よりも業績が上がっても下がってもあまり影響はない状態となります。

文字通りその他の部門なので、気にしなくてもいい部門です。

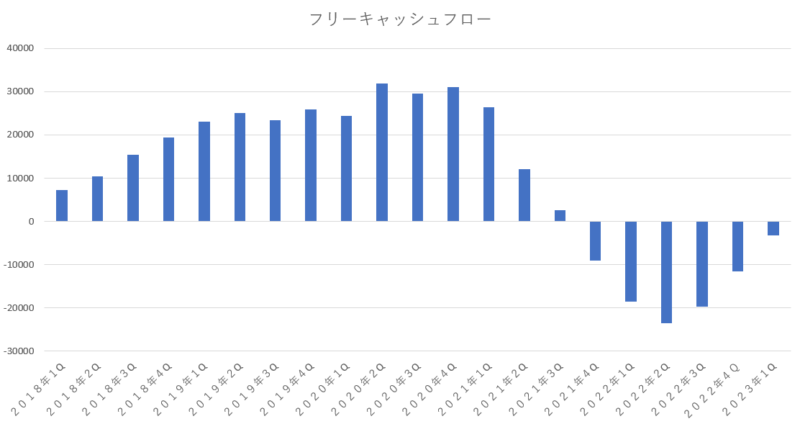

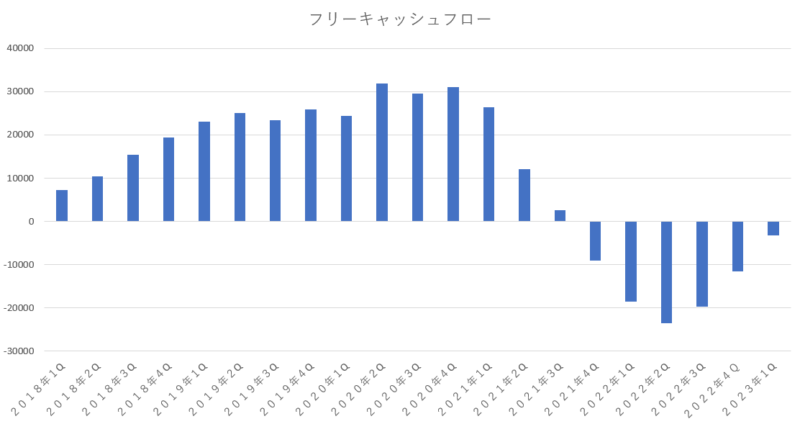

フリーキャッシュフローの状態

アマゾンの強みの1つは豊富なフリーキャッシュフローがある事でした。

好調な業績を背景に多額の営業キャッシュフローを稼ぎ、そして稼いだキャッシュをドンドンと研究開発費や設備投資に回していく事で、次なる事業や新しい価値を生み出し、そして更にキャッシュを稼いでいく。そのサイクルを繰り返す事で成長していき、キャッシュがキャッシュを呼んでフリーキャッシュフローも年々増えていく好循環でした。ところがアマゾンの強みの1つであるフリーキャッシュフローが最近はマイナスになっています。

一時的にフリーキャッシュフローがマイナスになるのは仕方がないと思うのですが、恒常的にマイナスが続くようであれば問題があると感じるところです。今までは、巨額の設備投資や多額の資金を研究開発費につぎ込んでいても、それを上回る営業キャッシュを生み出しており、フリーキャッシュフローがドンドンと膨らんでいたのですが、そのサイクルが崩れてきており、フリーキャッシュフローはマイナスが続いています。

アマゾンの強みの1つだった豊富なフリーキャッシュフローがなくなっていく事は少し気になりますよね。

フリーキャッシュフローは短期的にみるものではないので、いずれフリーキャッシュフローのマイナス状態が解消されるのであれば問題ないのですが、しばらくは定期的に観察していこうと思います。

フリーキャッシュフローのマイナスは、2022年2Qが最大だったのですが徐々にマイナス幅が減少してきており、少しずつですが改善されてきていますね。来期にはプラスに戻せそうな感じなので、この調子で頑張ってもらいたいところですね。

今回の決算のまとめと今後の見通し

さて、今回の決算ですが売上や利益などは市場予測を上回っており、来期のガイダンスも市場予測を上回っていたので、私達が想像していたよりは良い決算だったと思います。ただし、期待値が低かったからという側面もあると思います。

それでも、景気が減速しつつある経済環境の中で、売上や利益を伸ばしていけた事は素晴らしい事でもあると思います。

一方でアマゾンにとって何よりも重要であるAWSの成長性が衰えているのは非常に問題だと感じます。

景気の悪化と共に顧客が支出を減らしており、それがAWSにダイレクトに影響しているという事は、今後さらに景気悪化が進んでいく事があれば、AWSの業績はますます厳しい展開になっていくという事になります。アマゾンの利益の大半を稼いでいるAWSが失速する事はアマゾンの業績に大ダメージを与える事になります。

近年のアマゾンが非常に評価されているのは、コンスタントに利益を取れる企業になってきたからという事が大きいです。そして、安定した利益の源となっていたのがAWSなので、そのAWSがコケるようであれば重大事案ですよね。今のところ、来期のAWSの成長率も低迷しそうな感じであり、10%台前半ぐらいの低水準になりそうな感じですね。

来期の営業利益は、20億ドル~55億ドルを想定しているみたいですが、AWSが低迷するようであれば、営業利益も大きな減少に見舞われるかもしれないという事は想定しておいた方がいいのかもしれません。

さて、良い点も探してみると、カリフォルニア州自動車局から Zoox の無人運転試験許可を取得したようです。これにより、カリフォルニア州の公道で運行する最初の専用ロボタクシーになりました。この分野は各社がしのぎを削っていますが、アマゾンも先頭集団に食らいつきながら、商業化へと進めるといいですよね。

あとは、「Amazon One」 のロイヤルティリンク機能を開始しました。これは、Amazon の手のひら認識サービスで、手のひらを登録しておく事で、端末機にかざせば個人を識別して、それによって支払い(決済)を行う事が出来るようになります。生体認証システムの一種ですよね。レストランチェーンのPaneraが「Amazon One」を導入したそうです。

さて、アンディ・ジャシーCEOは、「今後数年間で、機械学習による大洪水が待ち受けている事から、今後数年間で新しいクラウドビジネスが多数発生する。そして、人工知能(AI)は膨大なコンピューティングパワーを必要とします。アマゾンは、それに対応できる企業であり、各企業がアマゾンを選択することを望んでいます」と述べており、今後のAI時代への期待と自信を語っていました。

短期的には、景気減速の影響を受けてアマゾンの業績も厳しい状態に陥るかもしれませんが、長期的にみれば有望な企業の1つである事は間違いないと感じます。

長期的には緩やかな成長性があるEC事業を基本ベースとして運営しており、更に今後も成長性があるクラウド事業を保有しており、そのうえで次世代のスター事業候補であるAIなどにも対応できる企業であることから、株価が下っていく場面があれば積極的に拾って行ってもいい企業だと思っています。

長期的には今後も世界を牛耳る企業の1つであり、強力な影響力を保持し続ける事の出来る企業でもあると感じます。

ホルダーの方であれば安心してホールドしていて良いと思いますし、新規の方であればタイミングを分散させながらコツコツと仕込んでいく事が大切だと思います。

ただし、短期的には、景気減速の影響を受けてAWSを中心に業績悪化の懸念もある事から、少し様子を見ていく方がいいのではないかなと感じています。

さて、今回のアマゾンの決算についての内容は、YouTubeにもアップしています。動画でみると、ブログとは違う魅力などもあると思いますので、ぜひYouTubeの方も見てくださいね。

↓↓YouTubeはこちらからどうぞ↓↓

コメント

コメント一覧 (2件)

よしぞうさん

決算分析ありがとうございました。

とりあえず、1Qは良い決算で良かったです。

しばらくAWSは苦しい展開かもしれませんが、顧客を大事にし新規事業を開拓して行く姿勢を続けて行けば将来は明るいと信じたいと思っています。

こんにちは、スタッフーさん。

こちらこそ、いつもブログにご訪問いただき、ありがとうございます。

1Q自体は想定よりも良かったと思います。

ただ、AWSは暫くは苦しい展開になりそうですね。

AWSは顧客のクラウドの使用量が減っているので伸び悩んでいますが、売上自体が前年よりも増えているという事は利用者数自体は増えているのだと思います。

利用者数が増えているのであれば、景気が回復すれば利用量も元に戻っていくと思うので、それにつれて利益も伸ばしてくると思うので、長期的には期待できると考えています。