今年に入ってからは株価も調子を取り戻しており、年初からだとS&P500は6%ほど上昇しており、ナスダックは13%上昇となっており去年と比べると順調に上昇しています。特に、去年は調子が悪かったハイテク銘柄は回復が鮮明ですね。

アマゾンやテスラなど去年は不調だった銘柄も今年はスタートダッシュを華麗に決めて突っ走っていますよね。

アマゾンは年初から16%上昇しているよ

テスラは年初から64%上昇しているよ

景気の良い話があちらこちらから聞こえてくるよね

株式市場は、もう底をうって上昇を始めているという意見の方が多くなってきましたね。このままジリジリと上昇を続けていく事が出来るのだろうか?それとも、まだ一波乱が待ち受けているのか?

今回は、そんなお話をしていこうと思います。

安定している現在の市場

去年の年末ごろから徐々に強気な意見が増えていきました。株式市場は下落と上昇を繰り返しながらも、ジワリジワリと上昇を続けており、気が付けば10月の底値から15%ぐらいは反発しています。一時の先行きが見えない暗い雰囲気が少しずつ晴れてきている感じになっています。

株式市場の雰囲気や様子を表しているVIX(恐怖指数)やFear and Greed Index(恐怖・貪欲指数)は、安定的な数値を叩き出しており、アナリストの一部には今後の米国経済はソフトランディングやハードランディングなどではなくノーランディング(不景気がない順調な経済成長)になるとの予測も出ています。

VIX(恐怖指数)は20ぐらいを安定して推移しており、Fear and Greed Index(恐怖・貪欲指数)は70ぐらいを推移しています。株式市場には恐怖心などはなく、一時の不安定な相場から安定的な相場へと移行している現状に安堵している状態となっています。

個人的にはそんなに安心できるような相場なのだろうかと思っています。

各種指標の状況

各種指標をみていると、安心して株式市場を観ていれるような状態ではないと思っています。

雇用統計などは強い指標を保っており、経済の力強さをキープしている状態であるため、インフレが鎮静化するには少し時間が掛かりそうな雰囲気です。そうなってくると政策金利なども簡単に下げる事が出来ず、それどころか想定以上に金利を引き上げないといけない状況に陥る可能性もあります。

それに反して、景気指標は景気悪化を懸念した数値が出ており、この先の景気悪化(リセッション)の可能性を強く意識した状態になっています。

雇用統計によって政策金利を引き上げる(または高いまま維持する)状態なのに、景気が落ち込むことになれば、一気に経済が崩れる可能性があるのではないかなと思っています。

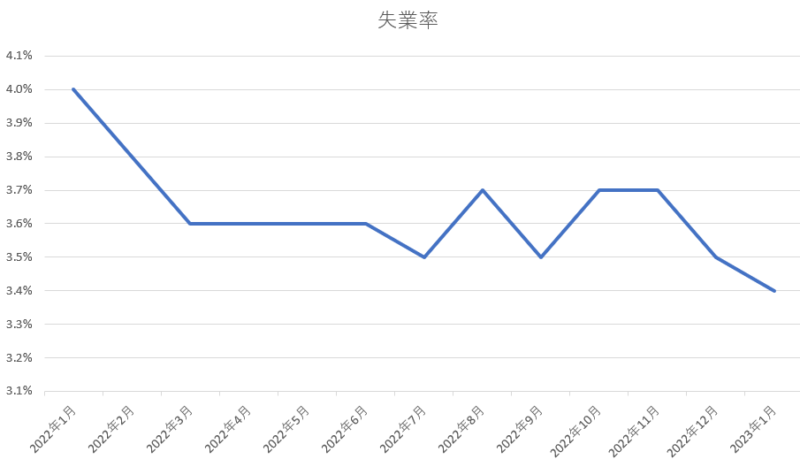

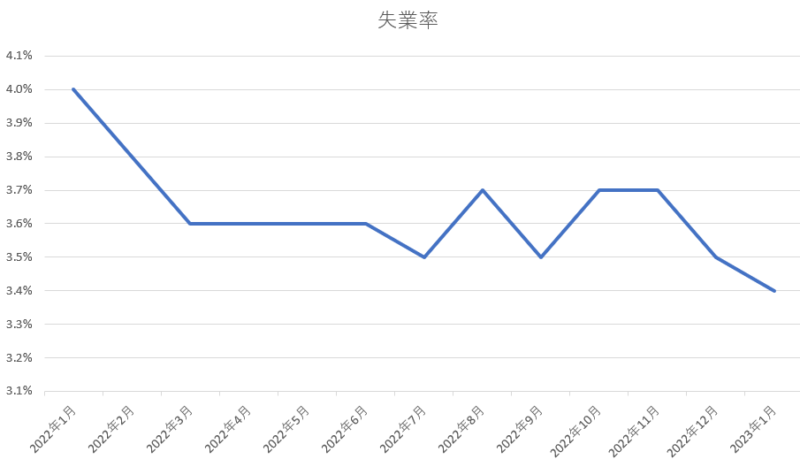

失業率

失業率は低い水準を保ったままです。

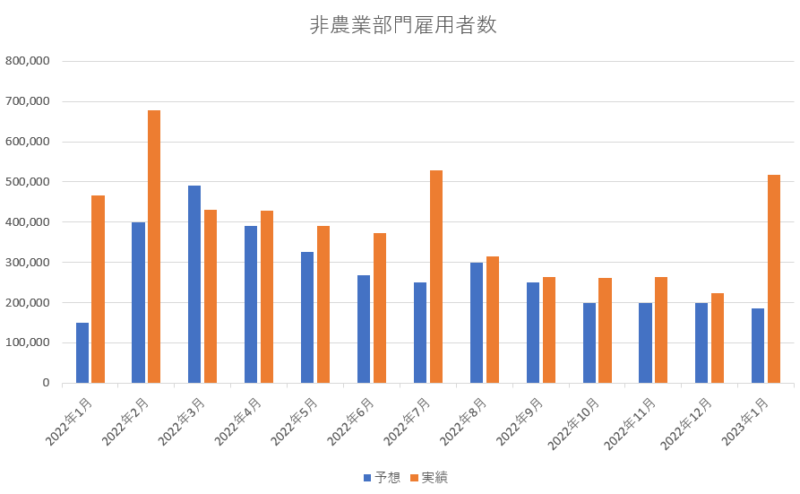

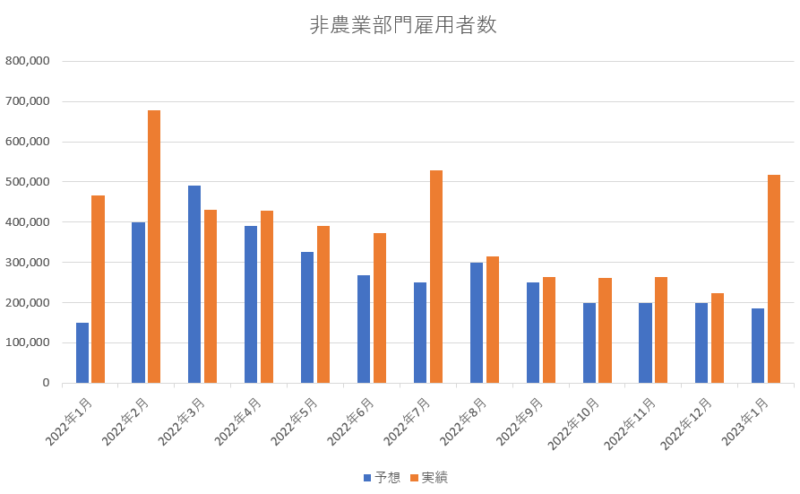

非農業部門雇用者数

市場予測よりも上振れている好調な雇用が続いています。

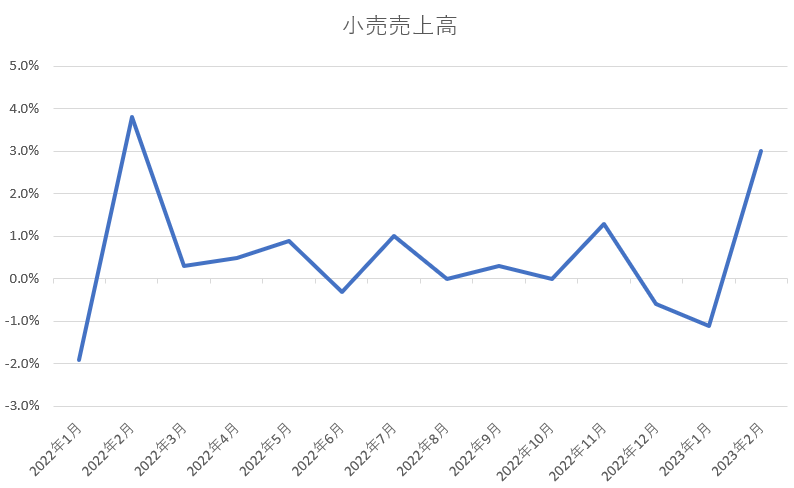

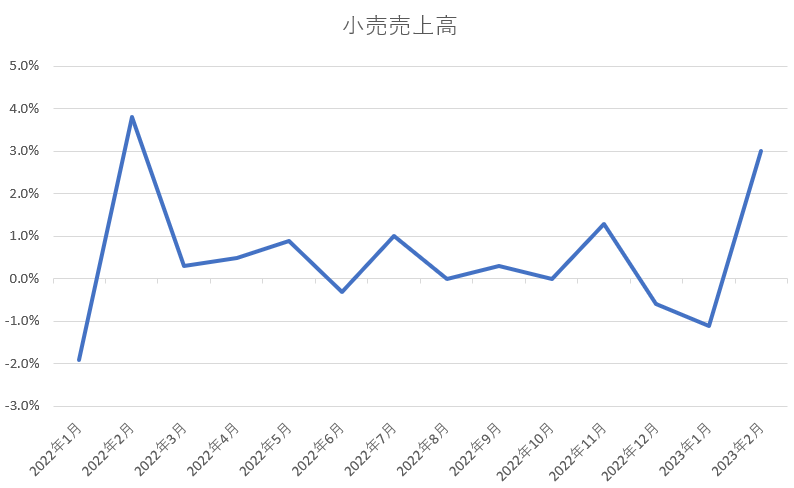

小売売上高

個人消費がGDPの約2/3を占める為、景気判断に重要な小売売上高は市場予測を上回って再び上昇しています。

一方で、好調な雇用状況とは一変して景気指数などは先行き不安を反映しています。

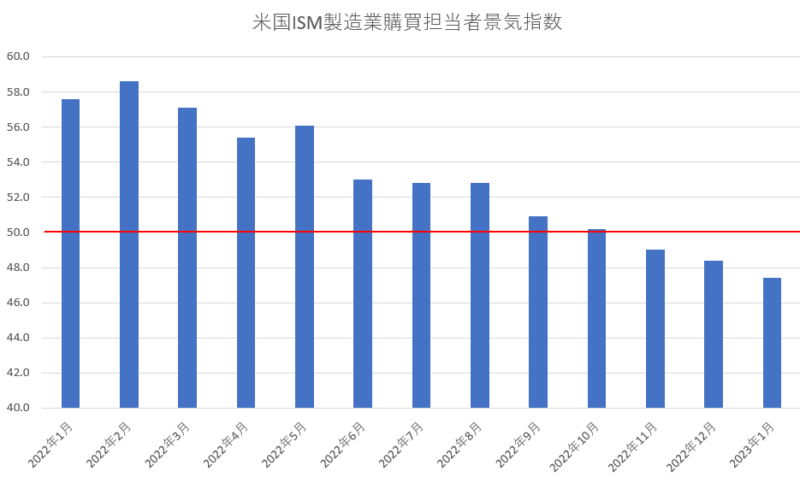

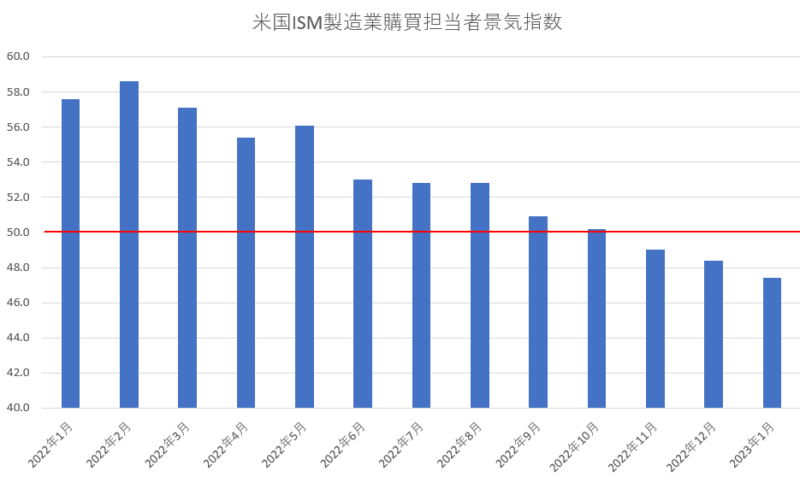

IMS製造業購買担当者景気指数

連続して景気悪化の目安である50を下回っており、徐々に下げ幅を拡大している。

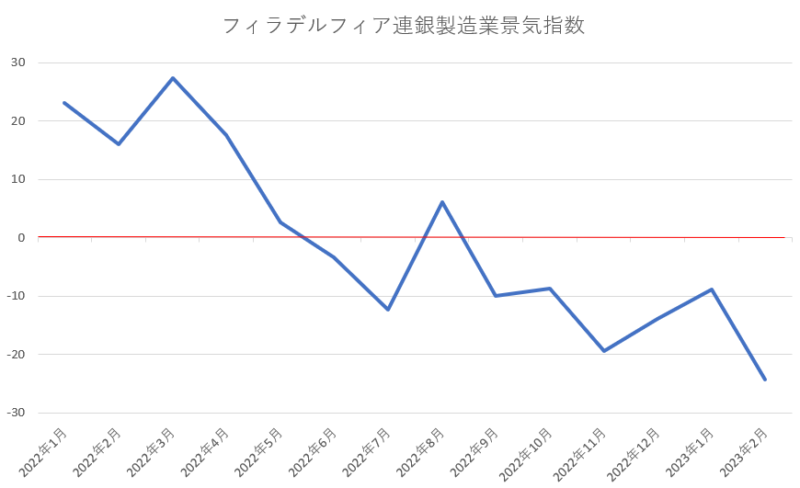

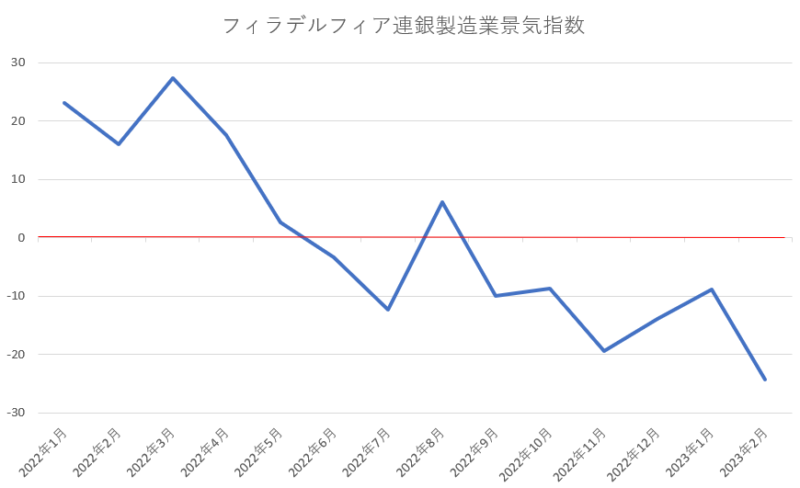

フィラデルフィア連銀製造業景気指数

景気悪化の目安である0を連続して下回っており、大幅に悪化している。

まとめ

雇用統計やインフレの状況をみていると、安易に利下げに動けるような状況ではないと感じます。それどころターミナルレート(利上げの最高到達地点)を引き上げないといけないのではないかなとも感じてます。

このような状況下で景気の悪化が進んでしまった場合に、非常に高くなっている政策金利に対する悪影響がボロボロと出てくるのではないかなと思っています。

すでにハイテク企業などは相次いでレイオフを開始しています。この流れは、景気後退が進むのであれば一般の企業へと波及していく事になるはずです。そうなった時には、すでに政策金利はかなり高いポジションにあり、経済ダメージを強く与える状況となっている可能性が高いです。

企業業績の悪化が続けば、当然ながら株式市場も大きなダメージを受けていく事になるはずです。

まだまだ油断の出来ない状況は続いていくのではないだろうかと感じてます。

コメント

コメント一覧 (4件)

こんにちはよしぞうさん、いつも有益な情報をありがとうございます。

3月のFOMCでまた利上げになるかも知れないと考えています。

何か世間ではもう利上げはおわり的な印象ですが(それは私だけ?)そういう発言をしている関係者の記事も見かけます。

3月にもし利上げがあればそこら辺がターニングポイントかもしれないなぁ等と思っています。

よしぞうさんのお考え宜しければお聞かせいただけると幸いです。

こんにちは、よしぞうファンさん。

リセッション(景気後退)に陥るのは、今年度後半~来年度前半になると思います。今年の10月~12月あたりがリセッションの目安かなと思っています。

グリーンブランド連邦準備銀行が予測する1年後の景気後退確率でも、2023年12月から50%を超えてきています。

株価はリセッションの前には下落すると思っているので、今年の6月ぐらいが当面の底を伺う場面なのかなと考えています。

詳しい解説をありがとうございました。

本当に参考になります、今後ともこちらのブログで勉強させていただきますね。

重ねてありがとうございました。

こちらこそ、いつもブログにご訪問いただき、ありがとうございます。

今後とも、ブログをよろしくお願いいたします。