今年も米国株は好調をキープしていますね。円安も予想以上に続いており、米国株高・円安のダブル効果が続いています。ドル円相場は1ドル160円台を突破するなど、円安が止まらない感じになっていますね。日銀の為替介入も口先だけだと市場に見透かされているような感じですね。

円安なので米国株などの資産が増えているね

為替レートに助けられているっていう感じになっています

6月も終わりに差し掛かり、来週からは2024年の後半シーズンがスタートしていきます。この調子で右肩上がりを続けたまま年末を迎えるという楽観的な感じにはならないだろうとは思いますが、出来るだけ穏やかな相場が続いて欲しいなと思っています。

では、恒例の3か月おきに実施している投資資産の確認をしていきましょう。

今年1年間の私の投資資産の損益と保有株の状況

今年1年間での私の投資資産を確認してみましょう。

2023年12月27日時点 → 2024年6月27日時点

S&P500(+14.5%)

4781.58 → 5477.90

NYダウ工業(+3.9%)

37656.52 → 39127.80

ハンセン指数「香港市場」(+6.7%)

16624.84 → 17745.90

よしぞう資産 (+19.7%)

113,974,068円 → 136,500,195円

ちなみに、前回集計した3月末はこんな感じでした ↓↓↓

米国株市場は、ハイテク銘柄が依然として好調だったことからS&P500は大きく上昇していますが、ディフェンシブ銘柄が多いダウ平均はあまり上昇していない感じですね。それでも米国株全体としては上昇を続けているので相変わらず強い市場ですね。

一方で、中国株の指数であるハンセン指数の6.8%の上昇となっています。ずっと不調が続いていた中国株ですが、ようやく復活の兆しが見えてきたといった感じでしょうか。このまま上昇をつづけていくのか、それとも再び下落へと舞い戻るのか注目していきたいと思います。

さて、私の資産はというと相変わらず好調を維持しています。各指数を上回る19.7%の上昇となっていて絶好調です。こうやって結果だけをみると絶好調のように感じられますが、為替レートの影響を大きく受けて増えているといった感じが強いです。年始の時点では1ドル141円台だったのが今では1ドル160円台になっているので為替レートだけで13.4%も円安になっています。

為替の影響(単純に引き算しただけ)を除けば、19.7%-13.4%=6.3%となるので、為替の影響を除けば実際には若干増えた程度といった感じになりますね。

3月末~6月末までの第2四半期の状況

では、3月末~6月末までの第2四半期の状態をみてみましょう。

2023年3月29日時点 → 2024年6月27日時点

S&P500(+4.2%)

5254.35 → 5477.90

NYダウ工業(-1.7%)

39807.37 → 39127.80

ハンセン指数「香港市場」(+7.2%)

16541.42 → 17745.90

よしぞう資産 (+8.3%)

125,974,177円 → 136,500,195円

第2四半期(3月末~6月末)は、S&P500は相変わらず好調をキープしていますが、ダウ平均は意外にも下落していたのですね。米国株は上昇しているといったイメージが強かったのですが実際にはハイテク銘柄とディフェンシブな銘柄で明暗が分かれた結果となっていたようです。一方で、中国株のハンセン指数は久しぶりの好調さで大幅上昇となっていました。

私の資産は、第2四半期も各指数を上回る結果を叩き出していますが、前回に引き続き為替レートの影響で増えている要素が大きく、円安効果を多大に受けているといった感じになっています。

3月末~6月末の売買状況

さて、3月末~6月末の間では、アリババを売却しました。これで中国株はすべて売却した状態となります。ポートフォリオから中国株は消えて、保有する銘柄は米国株と米国長期債券ETFのみとなっています。

「アリババ売却」

4月11日 73香港ドルで1300株(約183万円)

ようやくアリババを損切りしました。アリババはかなり被弾した形となっています。購入した金額は440万円ぐらいだったので実に58%ぐらいの下落となっています。大損ですね(涙)。半分ぐらいが吹き飛んでいます。しかし、実際のアリババの購入単価は250香港ドルぐらいなので株価だけで考えると70%も減少しているという大負け状態でした。

ボロ負けだね

辛うじて円安で良かったよ

3月末~6月末の期間は、アリババを売却しただけであとは今まで通りのポートフォリオを維持している状態となっています。暫くは今のポートフォリオを維持しながら相場の様子を見ていこうと思っています。

現在のポジションと保有株のリターン

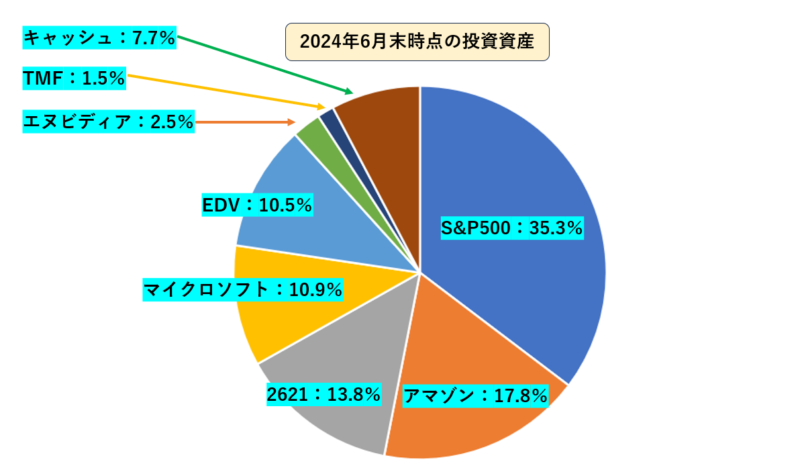

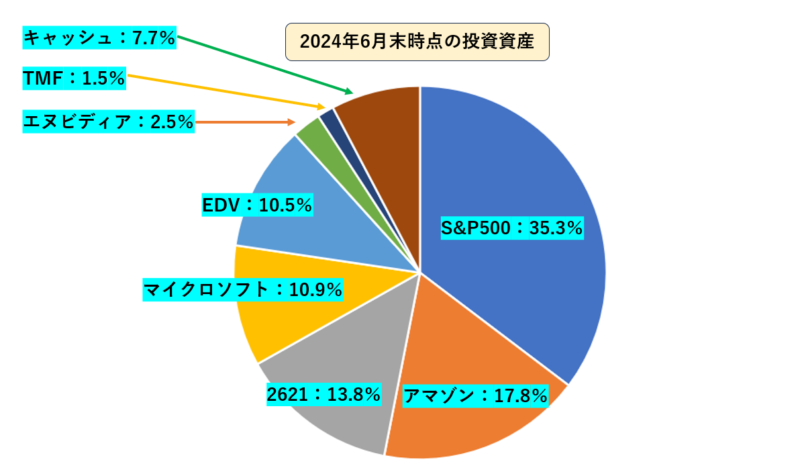

現在のポジションはこんな感じです。

「保有株の割合(保有金額)」

(キャッシュは外貨建てMMFを含みます)

S&P500投資信託 35.3%(4820万円)

アマゾン 17.8%(2425万円)

2621:長期米国債ETF 13.8%(1881万円)

マイクロソフト 10.9%(1494万円)

EDV:米国長期債券ETF 10.5%(1430万円)

エヌビディア 2.5% (344万円)

TMF:3倍米国長期債ETF 1.5% (198万円)

投資用キャッシュ 7.7% (1056万円)

「保有株のリターン(平均購入単価)」

アマゾン 101.8%上昇(109.90ドル)

マイクロソフト 95.8%上昇(272.57ドル)

S&P500投資信託 84.2%上昇(17,077円)

エヌビディア 69.7%上昇(79.31ドル)

TMF 10.4%上昇(49.69ドル)

EDV 3.4%上昇(78.54ドル)

2621 5.5%減少(1310.74円)

現在の状況と今後の見通し

投資資産は順調に増えています。でも、私が想定していたような相場になっているわけではなく、円安効果で資産が増えているだけといった感じでもあります。まあ、それも含めて外国株投資なので結果オーライといった感じでしょうか。

でも逆に今後において円高に振れていった時のことを思うと少し怖いなと感じる事もあります。円安効果で今は資産が増えていますが、円高になればその分だけ資産が減ってしまいます。株安と円高が重なれば非常に厳しい状況になるかもしれません。

そういう時のために米国長期債券ETFに投資をしているのですが、現時点では円安に振れており、米国債券も金利が上昇(債券価格は低下)しているので思ったようには行っていませんが、米国の利下げが始まっていけば米国長期債券ETFに投資をしていることが報われる展開になってくるのかなと思っています。

市場が好調な時は、主力として投資しているS&P500投資信託(eMAXIS Slim米国株式)やアマゾン、マイクロソフトに引っ張ってもらい、市場が不調になってくると米国長期債券ETFが踏ん張ってくれて投資資産の損失を少しでもカバーしてくれるようになればいいなと思いながら、今後も相場を見守っていきたいと思います。

コメント

コメント一覧 (2件)

よしぞうさんこんばんは!

損切りは身を切るようにつらいですよね…

私は最近MSCIを売却しました

円安に助けられ、ギリギリ黒字でしたが投資としては失敗で買い時を誤りました(-_-)

こんにちは、尾形さん。

さっさと損切すればよかったのですが、アリババは旧NISAで購入していたので損益通算が出来ないので「上がるまで待っていこう」と思っているうちにズルズルとなってしまいました。

円安になっているのがせめてもの救いだなと思っています。