FIRE(セミリタイア)してみて、FIREする前とした後では投資のやり方や考え方、運用方法・運用方針などに変化はあったのだろうか?

本やブログ、サイト、ツイッターなどでFIREした人やリタイアした人の運用について読んだり聞いたりすることはあっても、実際に自分がFIREしてみて感じた事や実行した事には今まで聞いてきた事とは隔離があるなと感じる部分もありました。

FIREしても、しなくても、やる事は同じでしょう

いや、全然違ったよ(^_^;)

まだ、FIREしてからたったの半年ぐらい(細かく言うと8カ月ぐらい)なのですが、体感して思った事を今回はお伝えしてみようと思います。

FIREする前の運用

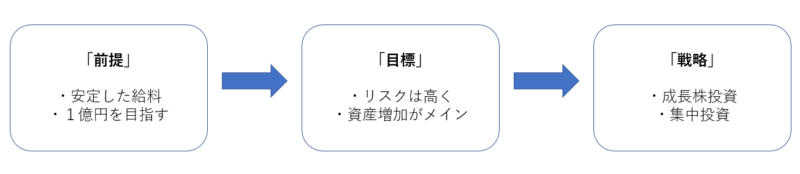

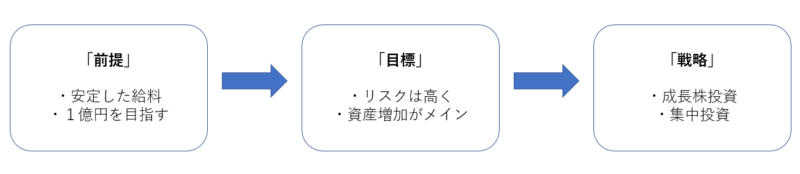

元々は個別株オンリーの集中投資をしていました。テンセントやアマゾンを中心に成長株ばかりのポートフォリオだったので、増える時は大きく増えるけれども減る時は大きく減ってしまうという変動の大きなポートフォリオでした。

普通のサラリーマンが1億円という資産へとたどり着くためには何処かでリスクを高く取らないとダメです。

私は、安定感のあるインデックス投資ではなく、個別株中心でしかもグロース株と呼ばれている銘柄に集中投資をしていたのも、大きな資産へと登り詰める為です。

普段の生活費は共働きをしていたので2人の給料があれば充分満足いく生活をする事が出来ます。給料さえあれば生活に困る事はないことから、投資はリスクを取ってでも大きく増やす為の選択肢を取っていました。

リスクをとる事が出来ているのも、給料という安定した収入があったからであり、投資で失敗しても生活に困る事がないというバックボーンがあったからこそ、リスクを高く取るという選択肢を取る事が出来ていたのです。

FIREする前の運用は、大きく増やす事に重点を置いていました。

- 会社員という安定した給料

- 成長株への投資

- 集中投資

これらがあったからこそ、大きく資産を増やせたのであって、どれかが欠けていれば大きな資産を構築することは出来ていません。

FIREへ向けての運用

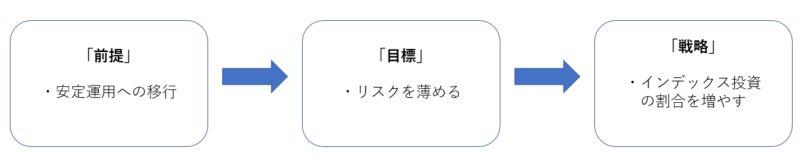

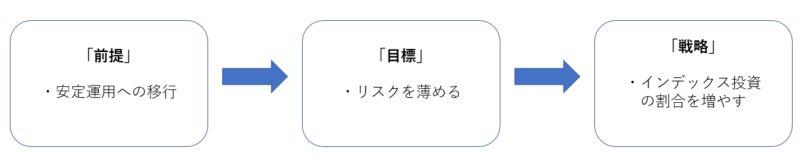

投資資産が1億円を超えた2020年頃からは、FIREへ向けた資産運用へと意識を向けるようになっていきました。

テラドック(TDOC)やヴィーヴァ・システムズ(VEEV)を売却し、テンセントやアリババなどの中国株への投資比率を落として、インデックス投資へと振り分けて安定感を高める投資を取るようになっていきます。

2020年の頃に、インデックス投資として選択していたのはIVVというS&P500に連動するETFです。

S&P500に連動するETFには、VOOやSPYなどがあるのですが、私が選んだのはIVVでした。米国株投資家に人気のあるETFと言えば、VOOですよね。基本的には、VOO・SPY・IVVのどれを選んでも大きな差はないです。投資家の好みで選択すればいいと思います。

私がIVVを選んだのは、VOOよりも純資産総額が大きく、金融(銀行等)の比率が少し高いからという事で選んだのですが、S&P500に連動するETFであれば、どれでもいいと思います。

2020年の頃は、まだFIREについては漠然としか考えておらず、とりあえず少しづつインデックス投資の比率を高めておく方がいいかなというぐらいでした。

インデックス投資の比率も15%ぐらいだったので、まだまだ個別株が中心となっていました。

2021年からは本格的にFIREへ向けて動き出した年となります。

この頃からは、インデックス投資の比率を高めて個別株の比率を更に落としていっています。

中国株の比率を大幅に落として、ネットフリックスなどの個別株もインデックス投資に振り分けています。この頃には、インデックス投資はIVVではなく、S&P500投資信託(eMAXIS Slim米国株式:S&P500)に変えています。投資信託にしたのは、何もしなくても自動的に配当を再投資してくれるからです。手間を省いたという感じです。

2021年末には退職するのですが、その頃にはインデックス投資の比率は40%近くにまでなっていました。

まだまだ個別株の比率も多いのですが、個別株オンリーだった以前と比べると約半分近くをインデックス投資が占めるようになっており、昔の投資スタイルから考えると安定を重視した運用に少しずつ切り替えていたという感じです。

FIRE後の運用

2021年末には会社を退職し、2022年からはFIRE生活(セミリタイア)を始める事になりました。

FIRE後の運用は、出来るだけインデックス投資が中心にしていきたいと思っていたのですが、そもそもがグロース株を中心に運用していたので、なかなか個別株への想いは捨てきれないです。

結果として、約半分ぐらいはインデックス投資で残りを個別株で運用するという感じでスタートしています。

投資信託 40%

個別株 57%

キャッシュ 3%

合計 100%

こんな感じで運用していました。

S&P500が40%もあるから大丈夫だろう

と思っていたのですが、FIREした後に訪れた下落相場では、ガンガンと個別株の部分が減っていきました。

気が付けば、投資資産は最高値から考えると、2000万円ぐらいがぶっ飛んでいる状態です。

長期投資をするのであれば、下落などは一時的なものであり、特にインデックス投資をしているのであれば下落してもホールドしていれば問題はないです。

どれだけ減っても、長期投資ならばホールドしていればいい

分かっていても、実際にFIREしてみたら、自分の収入が無い状態で投資資産がガンガンと減っていくのを見ているのは厳しいものがあります。

結果として、一定ライン(9000万円)を下回りそうになったので、キャッシュ比率を大幅に高めて、安全策を取る事になります。

FIRE後の心構え

FIRE後の運用とか、投資のあり方とか、資産運用について、ツイッターやブログで本当の事を語っている人はどれほどいるのだろうか?

多くの投資家は、このように述べています。

- 投資はガチホすればいい

- ドンドンと投資をしていけばいい

- 下がれば買い増せばいいだけだ

- 4%ルールでやるだけなので簡単だ

これらの事が簡単ではない事は、実際に自分のお金を運用して、自分で投資をしていれば、投資の難しさを痛いほど分かっていると思います。

「4%ルールでやればいいだけだから、資金さえあれば簡単だ」なんて言っている奴の何%が本当にFIREしているんだ? 実際にやった事もないのに、机上の空論で簡単だなんて言っているだけなんじゃないかな。

会社員として給料という収入がある場合(または、年金という定期的な収入がある場合)と、全く何も収入がない場合の心構えは全く違います。

投資資産が大きく減っても(または損失や含み損が出ても)気にせずに投資が出来るのは、他に収入があるからであって、何も収入が無い状態で資産が減る事は大きなストレスとなります。

FIREすると、「最低これくらいは必要だろう」というラインを引いていると思います。そのラインを超えて資産が減っていくと、ただ黙ってホールドしていればいいという気持ちは大きく損なわれます。

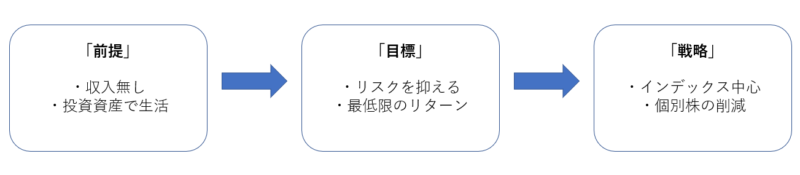

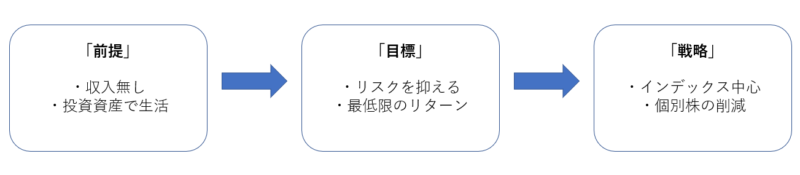

会社員だったころとはちがって、安全に運用することに全振りしている方が無難です。

会社員だったころに投資に失敗して退場しても、それは投資からの退場です。FIREしてから投資に失敗して退場すると、それは人生からの退場となる可能性があります。危険度が段違いに上がるという訳です。

まとめ

投資の世界には、凄まじい実績を上げている強者やレベルの違う仙人のような方々がいます。

そして、そんな方々の投資を真似れば成功できるのかというとそんなわけではないんですよね。そもそも心臓の強さが全然違います。

投資の世界においては、当たり前の事すら当たり前に出来ないケースが多いです。そして、そんな事を難しい局面においても平然とこなす事が出来るからこそ、達人のようになっているのであって、そう簡単に出来る物ではないです。

FIREしたのであれば、とりあえず投資はインデックス投資に全振りしている方がいいです。まあ、高配当投資でもいいのかもしれませんね。そのあたりは好みでもいいのかもしれません。あくまでもリスクを低く保つ事が重要です。

そのうえで、「下落相場訪れて資産が大きく減ったとしてもホールドしていれば大丈夫」なんて思わない事ですね。

それが出来るのは、自分に収入があるからこそです。

インデックス投資で下落率を出来るだけ抑えておき、下落が大きくなってくればキャッシュ比率を高めながら、嵐が過ぎるまで待っておき、安全を確認出来てから投資を再開しても遅くはないです。

- 無理はしない事

- 我慢し過ぎない事

- ガチホを続けれると思い過ぎない事

- パフォーマンスの向上を諦める事

FIREした後は、今までの投資感とは少し違うと思っていたほうがいいと思います。

コメント