台湾海域で周囲を囲むように実弾演習をしている中国。一つの中国という原理を歪めるわけにはいかないため、何かしらの圧力を掛けないといけないので苦肉の策と言えるのですが、不慮の衝突などが起こらないようにして欲しいですね。

習近平氏としては、米国に面子を潰されたと感じる出来事だっただけに簡単に引き下がるわけにはいかないのだと思いますが、意気込み過ぎて想定以上に興奮した事によって予期せぬ事態へと進展するのだけは避けて欲しいです。

アリババ2023年度第1四半期(1Q:2022年4月~6月)

アリババ2023年度第1四半期(1Q:2022年4月~6月)

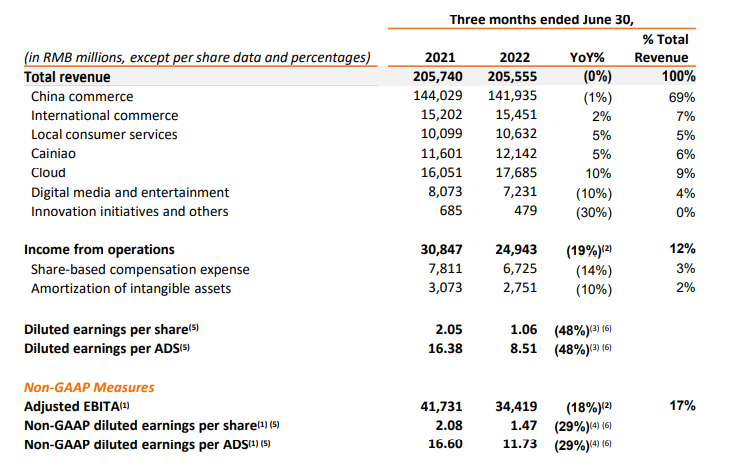

売上高 2055億5500万元 0.0%(微減少)

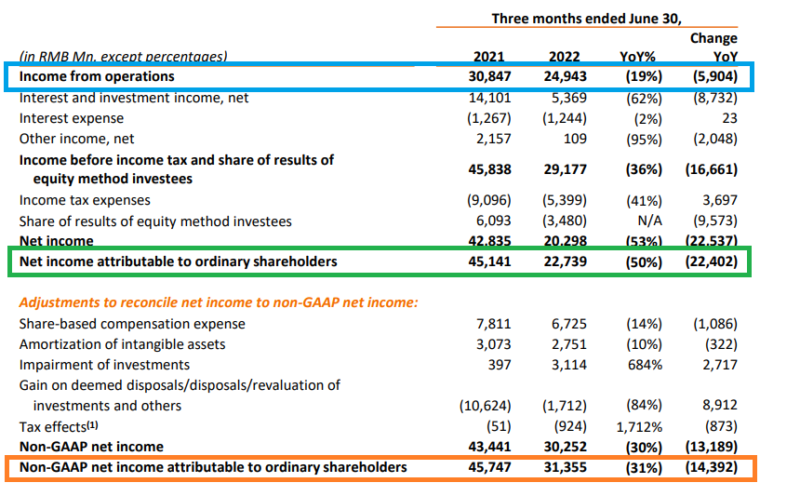

営業利益 294億4300万元 19.1%減少

純利益 227億3900万元 49.6%減少

1株当たり利益(希薄後) 1.06元 48.2%減少

(決算資料:アリババ公式サイトより引用)

売上の成長性は、ついに減少しましたね。コロナによるロックダウンの影響があったとはいえ、今まで売上成長が減少することはなかったことを考えれば、確実に成長性は衰えていると思います。前回・前々回(2022年度3Q・2022年度4Q)ともに売上成長率が一桁台だったことを考えると、今後の成長性に疑問を感じます。

アリババはアマゾンなどとは違って、EC部門が利益を上げる体質になっています。アマゾンはEC部門が苦戦しても、クラウドが稼いでくれるからいいのですが、アリババはEC部門が頼みの綱なので、ここが苦戦すると厳しくなります。

利益も減少しています。あの悪夢の中国当局の規制があってから、アリババの業績は悪くなる一方です。売上も伸び悩み、利益も取れなくなってきている。ジャック・マー氏の不用意な発言さえなければと本当に思いますね。

持分法適用会社の業績が悪化した事により利益が減少していたという事なので、一時的な要因を除いた非GAAPベースの純利益をみてみると、少しはマシにはなっています。

- 非GAAPベース純利益 313億5500万元 31.4%減少

- 非GAAPベース1株利益 1.47元 29.3%減少

イマイチな業績でしたが、株価に関しては売上も利益も市場が予測していた物よりはマシだったという事で決算発表後のNY市場のアリババ(ADR)は上昇していました。

部門別の売上

では、次は部門別の売上(2023年度1Q)をみてみましょう。

国内電子商取引 1419億3500万元 1.4%減少

国際電子商取引 145億5100万元 1.6%増加

国内消費者サービス 106億3200万元 5.2%増加

物流部門 121億4200万元 4.6%増加

クラウド 176億8500万元 10.1%増加

エンターテイメント 72億3100万元 10.4%減少

その他 4億7900万元 30.0%減少

(決算資料:アリババ公式サイトより引用)

国内EC部門の売上は初めて減少しています。成長性が大きな売りだったアリババはこんなにも弱くなってしまったんだと少し悲しくなる結果だったと感じてしまいます。ロックダウンの影響を考慮しても、国内EC部門が減少しているのは非常に厳しい結果だったと思います。

前回の決算の時のブログ記事に、「ここが持ち直さないと厳しいのではないかと思っています。ここがマイナス成長になるようであれば、アリババに投資する価値が大きく棄損すると感じます。」と私は書いていますが、まさにその通りだと思います。

唯一の希望の星であるクラウド事業については、成長しているのですが10%程度の成長率となっており、クラウド業界全体で考えてみると低成長です。アマゾンのクラウド事業が30%台の成長性を見せている事を考えると、全然物足りないと感じてしまいます。

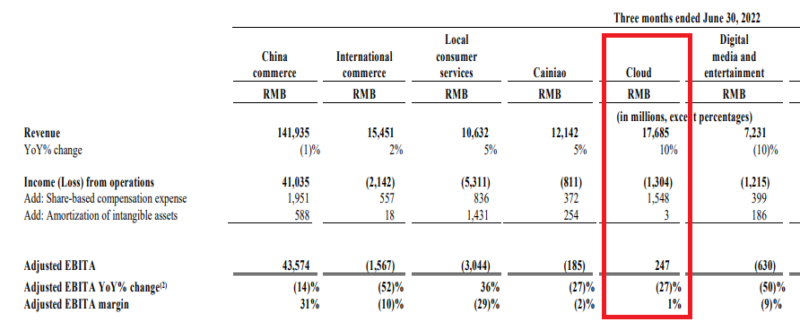

また、前回の決算ではクラウド事業は初めて営業利益でも黒字化になっていたのですが、今回は再び赤字となっています。

(決算資料:アリババ公式サイトより引用)

最近のアリババのクラウド事業は黒字化になったと言われていますが、EBITA調整後の利益で黒字になっていただけで営業利益は赤字状態が続ていました。

前回の決算において、初めて営業利益でも黒字化が達成しており、ようやくこれからクラウド事業の利益が拡大していくのかなと期待していたのですが、再び赤字に戻ってしまったのは残念です。

先日、中国では10億人の個人データが流出したと言われています。そして、そのデータ流出先がアリババのクラウドだったとの報道もあります。これを受けて、アリババは警察当局の調査を受けている最中です。

このデータ流出がアリババのクラウドからであり、クラウドの脆弱性などによるものであれば、ダメージはかなり大きくなるのではないかなと思っています。更なる設備投資やセキュリティー強化に充てる必要があり、営業利益の黒字化は当面遠のくことになると思います。

アリババはEC部門だけが黒字になっていて、他の部門は全て赤字だったので、クラウドが今後も継続的に黒字になっていけば収益性の向上が計れることになり、成長性を後押しするはずだったのですが残念です。

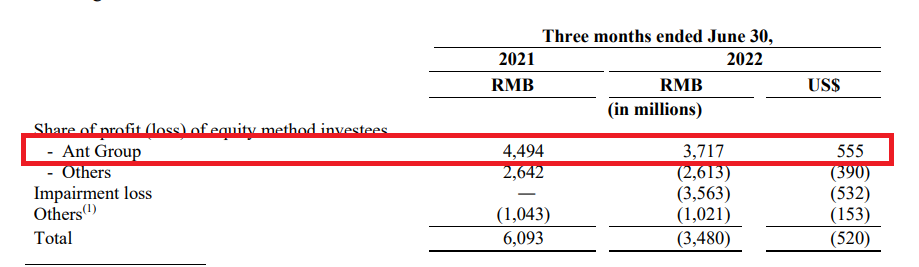

さて、アリババは「アントグループ(アント・フィナンシャル)」の上場中止問題で大きく揺れ動いており、そのアントの持分法投資先の利益がアリババには含まれています。すべての持分法適用会社の業績に対するは、1四半期遅れで計上しています。今期にどの程度の利益が計上されているのかというと・・・。

(決算画像:アリババ公式サイトより引用)

アント・グループの持分利益は、37億円となっており前年よりも17%減っている状態です。

以前は、アントの利益がアリババの利益に占める割合は2~3%ぐらいだったのですが、アリババの収益性が落ちてきたことによって、アントの収益がアリババの利益に占める割合が高くなってきています。現在は16%を占めるようになっています。

ジャック・マー氏が持つアントの利権(出資)を手放して関与を離れる(薄める)という報道もあり、アントの状況は依然として混沌としています。

このアントの持分法による利益は、中国当局の規制などによってどうなるかが分からないから無いものと思っておかないといけないのですが、現在では利益の多くの部分を占めるようになっているので、現在のように収益性が落ちたうえにアントの利益を計上できないようになってしまうと、ボロボロになりそうな気がするので、とりあえずアリババ本体の収益性をいち早く立て直してほしいですね。

決算のまとめと今後の見通し

さて、アリババの決算をみて思う事は、やはり厳しいのではないかと思うかな。今までは問題のなかった売上などの成長性すら減速してきます。そこに利益が継続して伴わないかもしれないという可能性(危険性)が残ってくるという事かな。

なによりも懸念に感じる事は、EC部門の売上が減少している事。ロックダウンの影響があったとはいえ、利益の源泉であるEC部門で売上を伸ばせなかったのは痛いと感じます。

そして、クラウド事業でも営業利益が再び赤字へと転落している事。ここがアマゾンのように黒字化となり、収益を支える構図になればアリババも安定した強さを発揮できるのですが、当面厳しそうな印象を受けます。

良かった点をみてみると、自社株買いをしているのはホルダーにとっては良かったニュースだったと思います。今期は、35億ドルの株式買い戻しを実行したようです。

アリババの自社株買いプログラムは、250億ドルの枠があり、2024年3月までとなっているみたいです。現在、この枠のうちの130億ドルを消化済みです。残りの枠は、120億ドルとなっているので、あと1年半で自社株買い枠の残り半分を使って買い支えてくれるのは有難いですね。

アリババの売上・利益は、ともに成長性は落ちてきています。

ここをどう立て直していくのかに注目したいと思います。ポテンシャルはある企業だとは思うのですが、やはり何よりも当局の姿勢に翻弄される部分が大きいかなと感じます。

コメント