日本株では信用取引という方法を使って、自分の持っている資金以上の株式取引をする事が出来ます。リスクが高い反面、大きなリターンを狙う事も出来る為、資産拡大を狙う投資家の中には信用取引をしている人もいます。

一方で、外国株に関してはこれまで信用取引の制度が整っておらず信用取引は日本株だけの制度でした。

近年になり、米国株や中国株などの外国株に対する人気が高まると共に、外国株でも信用取引が出来るように要望する意見が高まり、日本証券協会は2021年9月に「外国証券の取引に関する規制」を一部改正して米国株の信用取引を出来るように法整備を行いました。

これにより、2022年7月から米国株による信用取引が解禁されています。

今回は、その米国株信用取引について詳しく見ていきましょう。

信用取引とは

まず最初に、一般的な信用取引の簡単な説明もここで少しだけしておこうと思います。

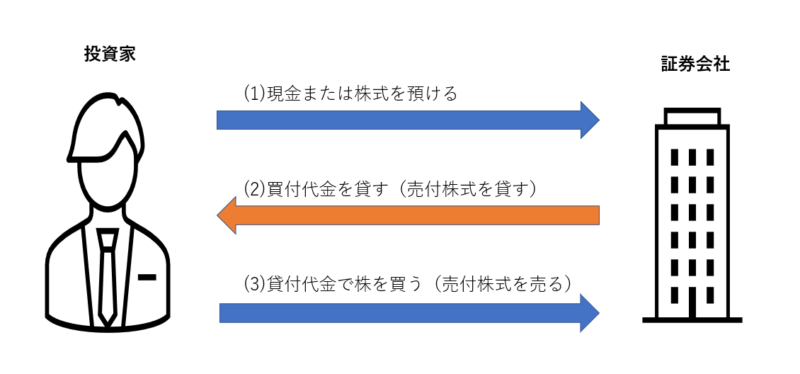

信用取引とは、投資家が保証金として証券会社に現金や株式を預けて、それを担保に証券会社からお金を借りて株式を買ったり(買建)、証券会社から株式を借りて株式を売ったり(売建)、という取引をする事です。

日本株の場合は、預けた資金(担保)の3.3倍まで取引する事が出来ます。

(米国株式の信用取引は2倍までの取引となっています)

信用取引を利用して取引をする事を「新規建」といい、信用取引で買い注文から入る事を「買建」、信用取引の売り注文から入る事を「売建」と言います。

買い注文(買建)を清算するには、買った株を売却して清算する(返済売)をするか、買った株の代金をキチンと支払って株を買い取る(現引)のどちらかをする必要があります。

同様に、売り注文(売建)を清算するには、売った株を買い戻して清算する(返済買)をするか、売った株を自分が元々保有していた同じ株式を代わりに差し出して清算する(現渡)のどちらかをする必要があります。

信用取引は、売買時の手数料以外にもコストが発生しており、証券会社からお金を借りた時に金利を支払う必要があり(信用金利)、証券会社から株式を借りた時にも金利を支払う必要があります(貸株料)。

では、米国株で信用取引をする場合について、次からみていきましょう。

米国株信用取引取扱証券会社

日本株の信用取引の場合は、どこの証券会社でも信用取引の口座さえ開設すれば出来ます。

ただ、米国株の信用取引は、まだ制度が始まったばかりであるという事もあって、信用取引が出来る証券会社は限られています。

- 楽天証券

- SBI証券

現状では、この2社のみとなっています。

他の証券会社の多くは、投資家の反応や社会的な反応について様子を見ている状態です。

米国株の信用取引に参入する証券会社が多くない大きな理由の1つが高いリスクです。

米国株は、日本株と違って個別株に対するストップ高やストップ安などの制限がありません。アマゾンやフェイスブックなどの時価総額が世界トップ10に入るような超巨大企業ですら、1日で20%~30%もの下落を引き起こすという大暴落をする事があります。

米国株における個別株は日本株と比べると値動きが非常に激しくリスクが高くなります。その上に、信用取引をするのであれば、更にハイリスクとなるため、米国株における信用取引の制度が出来たといっても、安易に参入する事を避けています。

ただ、いずれは他の証券会社も米国株信用取引に追従していくと思われます。

もともと中国株や米国株などの外国株投資自体もリスクが高いという事で、当初は中小証券会社やネット証券会社だけが取り扱っていたのが、投資家からの人気や要望によって大手証券会社などにも取り扱いが広がっていき、いまではほとんどの証券会社で取り扱うようになっています。

米国株信用取引は高いリスクを伴いますが、投資家からの一定の需要があるのであれば、他の証券会社にも取り扱いが広がっていく事になると思われます。

米国株信用取引の各種条件

まずは、日本証券業協会が定めた米国株式信用取引の基本的なルールを見てみましょう。

対象銘柄

時価総額50億ドル以上などの条件を満たす約1300の大型株および代表的なETF

保証金率

50%

追証発生基準(保証金維持率)

30%

これらの日本証券業協会が定めた基準をもとに、各証券会社が個別の設定(取扱い銘柄の選定等)を行います。

ちなみに、日本株の信用取引と米国株の信用取引を比較してみましょう。

| 項目 | 日本株 | 米国株 |

|---|---|---|

| 対象銘柄 | 国内に上場する株式 | 約1300の大型銘柄 代表的なETF |

| 保証金率 | 30% | 50% |

| 追証発生基準 | 20% | 30% |

米国株式の信用取引は、まだ制度が始まったばかりなので、取り扱っている証券会社が楽天証券とSBI証券しかありません。

では、それぞれの取扱いを米国株信用取引の違いをみてみましょう

楽天証券とSBI証券の違い

楽天証券とSBI証券によって、米国株信用取引の条件が若干異なります。

今のところは、楽天証券は米国株の信用取引に積極的に動いており、SBI証券は慎重に取り扱いを始めているといった感じに見受けられます。

楽天証券とSBI証券の違いを比べてみましょう。

| 楽天証券 | SBI証券 | |

|---|---|---|

| 対応デバイス | パソコン、スマホアプリ | パソコン、スマホアプリ |

| 取引種類 | 買建・売建ともに可能 | 買建のみ |

| 取引銘柄 | 日本証券業協会のガイドライン を元に証券会社が定めた銘柄 | 日本証券会社のガイドライン を元に証券会社が定めた銘柄 |

| 注文種類 | 指値、成行、逆指値 | 指値のみ |

| 対応通貨 | 米ドル・円の両方 | 米ドルのみ |

| 最低保証金 | 30万円 | 30万円 |

| 保証金率 | 50% | 50% |

| 追証発生基準 | 30% | 30% |

| 代用有価証券利用 | 可能(米国株式・ETF) | 不可 |

| 取引手数料 | 約定代金の0.33% | 約定代金の0.33% |

| 信用金利 | 4.5% | 4.5% |

| 貸株料 | 2.0% | 取扱いなし |

| 自動ロスカット | あり | なし |

楽天証券は「買い(買建)」も「売り(売建)」もどちらでも対応していますが、SBI証券は「買い」のみの取扱いとなります。信用取引を利用する事で、通常取引の2倍の買い注文をする事が出来ますが、「売り」をしたい場合は現状では楽天証券しか取り扱っていません。いずれはSBI証券も対応するだろうとは思いますけどね。

注文の仕方も、楽天証券は成行や逆指値も出来ますが、SBI証券は指値のみの注文となります。成行の場合は、「とりあえず決済したい」と思う時はスムーズに売買できるのですが、一方で予期せぬ株価で約定する事もあるので、楽天証券は取引の仕方の多彩さを追求し、SBI証券は確実な注文方法を採用しているといった感じですね。

対応通貨も、楽天証券は円からも利用できますが、SBI証券は米ドルのみの対応となります。

代用有価証券(保有している株式等を現金の代わりに保証金として差し入れる)の利用は楽天証券が対応しています。利便性を追求する楽天証券と、2階建て取引(現物と信用取引の同時利用)による高い損失リスクを避ける慎重な対応をするSBI証券との違いになりますね。

楽天証券はロスカットルールを定めています。保証金率が10%を下回った場合には自動的にロスカットされて、反対売買(強制決済)を実施します。楽天証券は売り(売建)が出来たり、2階建て取引が出来たりと利便性が高い反面、リスクが高くなるので、ロスカットルールを定めているみたいですね。

このように米国株式の信用取引が出来る証券会社は現状では2社だけになるのですが、それぞれの証券会社の方針によって対応が少し異なり、利便性を高めて出来るだけ様々な形で信用取引が出来るように設定している楽天証券と、信用取引は出来るようにしているが一定のリスクを回避して慎重に導入を進めているSBI証券というような感じですね。

(余談)

米国株の信用取引ですが、意外にもADRでも出来るんですよね。アリババ(BABA)やアストロゼネカ(AZN)、台湾セミコンダクター(TSM)、ユニリーバ(UL)などが該当します。

あと、メジャーなETFなどにも信用取引が出来ます。S&P500のETFであるSPYやIVVやVOO、ナスダックETFであるQQQ、高配当ETFのSPYDとかが該当します。

米国株式の信用取引について

米国株式の信用取引についてですが、私は今のところは利用する予定はないです。

リスクが高いかなと思っています。なので、そこまでのリスクを取ってまで取引をしようとは現状では考えていません。

米国株の場合は、指数に対してはサーキットブレーカーが発動しますが、個別株に関してはストップ安やストップ高などがなく、上がる時は天高くまで、下がる時は奈落の底まで、と果てしなく上昇や下落を続ける事があります。

米国株であれば、1日で10%ぐらいの下落などであれば結構見かける事があります。相場が悪ければ、株価が1日で20%~30%ぐらいの暴落をする事もあるし、逆に相場が好調な時や決算内容が市場予測を上回った時などは株価が1日で20%~30%ぐらい暴騰する事もあります。

小型株がこのような激しい動きをするとかではなく、米国株時価総額トップ10に入っているような巨大企業でさえも、激しい値動きをする事があります。

グーグル・アマゾン・フェイスブック・アップルなどのGAFAの時価総額は日本株全ての時価総額を合わせたのと同じぐらいの規模をたった4社だけで占めています。これほどの巨大企業にも関わらず、それでも株価は大きな値動きをする時があるので、時価総額が大きな企業であれば安定した取り引きが出来るという訳でもないです。

米国株の信用取引を利用すると、自分の資金の2倍の取引が出来るようになります。

ただ、それと引き換えに自分の想定と逆の動きをすると資金があっという間に減っていきます。

現物(自分の資金だけで取引する)で投資をしているのであれば、失敗しても投資している資金がなくなるだけで済むのですが、信用取引を利用していると追証といって、急に想定以上の値動きをすると担保の資金が不足して追加の入金を迫られる事があります。信用取引の場合は、損失が青天井に膨らむ可能性があります。

特に米国株はストップ高・ストップ安がないので、非常に大きく株価が動いて、想定以上の追加の多大な損失を被る可能性があります。

そこまでして資産を早く増やす為のリスクを取るのであれば、まだ現物取引で(自分の資金だけで)レバナスなどのレバレッジを効かせた商品に投資をしている方がマシだと感じます。

米国株式の信用取引は、短期投資が得意な人やテクニカル分析が得意な人、損切をしっかりと出来る人などにとっては、使いこなせるツールとなるかもしれません。そういった方々からすると、待望の制度改正とも言えます。

しかしながら、まだ投資になれてない人や資金が少ないから早く増やしたいという想いだけで信用取引を利用するのは控えておいた方がいいのではないかと感じます。

- 「米国株信用取引を利用する価値があるかもしれない人」

- 投資経験が豊富

- 短期売買が得意

- 損切に躊躇がない

- テクニカル分析が得意

- 「米国株信用取引を利用しない方がいいと感じる人」

- 投資初心者・投資経験が浅い

- 長期投資を志している

- 信用取引をした事がない

- 投資にルールを定めていない

- ホールドすれば回復すると信じている

投資をする多くの人々が、「できるだけ資産を大きく増やしたい」「できるだけ早く資産を増やしたい」と思っています。そして、そう思う気持ちは痛い位に分かります。

それでも、急ぎ過ぎるあまりにリスクを軽視して自分の資産を危険に晒す行為は、勇気ある行動というよりも無謀な行動だと思います。

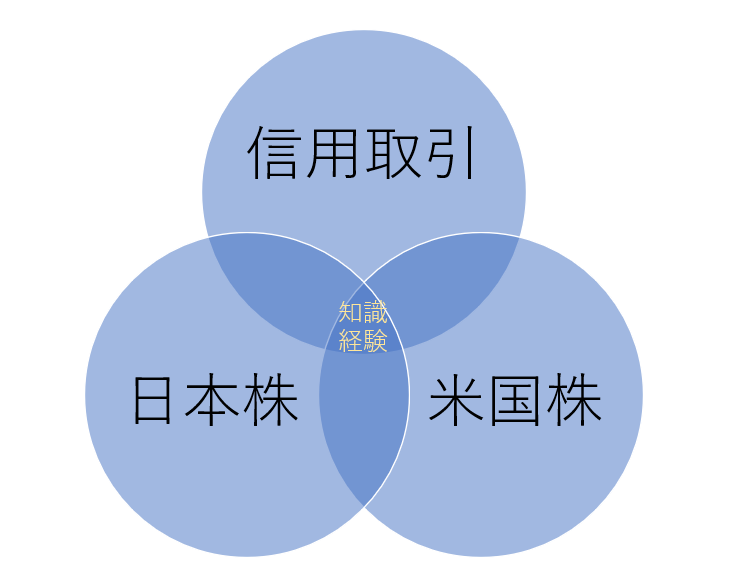

米国株の信用取引を利用するのであれば、日本株の信用取引をしたことがあるという事がまずは最低限の条件ではないかと思います。信用取引をした事がないのであれば、米国株の信用取引は利用するべきではないと感じるし、まずは日本株の信用取引を経験したうえで、米国株の信用取引に臨むべきだと思います。

信用取引の経験なく米国株の信用取引を始めるのは、料理を覚えたばかりの新人がレシピをみて上手く作れたからといって、自分のお店をいきなり出すようなものです。経験も知識もノウハウも中途半端な状態で、お店を運営して上手く行く可能性は限りなく低いです。

信用取引も使い方によっては、非常に役立つツールとなるとは思います。

ただ、それを使いこなすには一定レベルの経験と知識とノウハウが必要だと感じますので、「少ない資金を早く増やしたい」とか「上手くいけば儲かるかも」という想いだけで利用するようなものではないです。

米国株の信用取引は、投資経験が豊富な方や日本株で信用取引を嗜んでいる方にとっては、非常に有難い制度であると思いますので、自身のレベルに応じて上手く利用していただければ良いと思います。

一方で、信用取引を利用した事の無い方や投資経験が浅い方は、まずは色々な投資に触れて、様々な投資経験を体験してから、更にその先のステップとして米国株の信用取引に臨んでいくのがイイのではないかと思います。

コメント

コメント一覧 (2件)

こんにちは。

昨夜のアメリカ市場は大きく下落しましたね!

此処のダウの戻りなどをみてこのまま回復するのかなぁ?と思いながら様子を見ていました。

私は石橋を叩いて叩いて、慎重すぎてチャンスを逃してしまうことがこれまでも多々ありました。

今後のFRBの動向を注視して秋には行動に移せればと思っています。

残暑厳しいですが、これからも投稿を楽しみにしております。

昨日の米国株市場は大きく下落していましたね。

来年には利下げに動くだろうという前提の元で株価が上がっていたけど、昨日のパウエル議長の講演ではインフレ退治に全力を尽くすと改めて表明していたので警戒されたんでしょうね。

これからも、またブログを読みに来てくださいね。